BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD+0.1%

SOL/HKD+0.1% XRP/HKD+0.11%

XRP/HKD+0.11%基于穩定幣項目 Terra Money 的固定利率協議 Anchor Protocol 即將在北京時間 2021 年 3 月 17 日下午 4 點上線。上線之前,Terra Money 創始人 Do Kwon 通過推特公布,Anchor Protocol 剛剛完成一輪 2000 萬美元的融資,多個加密行業的重要風投均有參與投資 .

這個長長的投資人名單令很多初創項目羨慕,其中包括 Hashed、Galaxy Digital、Pantera Capital、AngelList 創始人 Naval Ravikant、Delphi Digital、Dragonfly Capital、Jump Trading、Alameda Research 等等。

此外,Anchor Protocol 還表示,會以比早期投資者更低的價格在 Terraswap、Terra Station 和 Anchor 網頁端公開出售其治理代幣「ANC」。根據 Do Kwon 的 說法,早期投資者購買 ANC 代幣的價格為 0.1 以美元,6 到 12 個月線性解鎖,而公售價格僅為前者的一半,為 0.05 美元,并且不會鎖倉。

按照代幣分發計劃,Anchor Protocol 將會把總供應量 5%的 ANC 代幣空投給 LUNA 質押者——這不僅對 ANC 代幣本身產生重大影響,而且還會對 LUNA 產生重大影響。

萬向區塊鏈肖風:以太坊完成合并升級意味著區塊鏈的商業應用階段即將啟動:9月20日消息,在由萬向區塊鏈實驗室舉辦的第八屆區塊鏈全球峰會上,萬向區塊鏈董事長兼總經理肖風在開幕致辭時表示:“幾天前,以太坊經歷了一個非常重要的歷史性時刻。我認為,這是繼以太坊白皮書發布、主網上線之后,第三個重要的歷史性時刻。9月15號,以太坊完成了它的一次Merge升級,其共識機制從PoW轉型為PoS。這是以太坊的重要時刻,也是區塊鏈行業的重要時刻。它意味著全球區塊鏈的基礎設施建設階段接近尾聲,而區塊鏈的商業應用階段即將啟動。”[2022/9/20 7:07:44]

Anchor Protocol 的投資人之一、著名研究機構 Delphi Digital 針對 ANC 代幣的經濟模型進行了研究,指出:

短期來看,ANC 代幣激勵機制會增加 LUNA 質押的數量,此外,高達 20%的 UST 年化收益也會導致市場對 UST 的需求增長,從而引發短期的 LUNA 流動短缺。

長遠來看,通過為算法穩定幣 UST 提供加密貨幣的無風險利率,Anchor 將有利于打破熊市周期出現的反身性周期。

Anchor Protocol 是什么?

鏈聞曾撰文《簡析 DeFi 固定存款利率協議 Anchor Protocol 工作機制》,介紹了 Anchor Protocol 基本原理。

如該文所示,Anchor Protocol 的產品定位是希望成為整個區塊鏈市場的參考利率或儲蓄版本的 Stripe,希望為加密貨幣的持幣用戶提供穩定的利率收益,以推進 DeFi 的主流采用。

Coinbase或暗示即將啟動NFT市場:金色財經報道,Coinbase官方社交媒體賬戶發布“Something is coming, probably nothing”(有事要發生了,但也可能什么都沒有),或暗示即將啟動NFT市場。此前消息顯示,Coinbase NFT 市場的排隊名單注冊用戶數已超過 400 萬,該公司首席執行官布萊恩·阿姆斯特朗 (Brian Armstrong) 表示NFT有朝一日可能會超越加密貨幣市場。[2022/4/12 14:18:37]

Anchor Protocol 基于穩定幣項目 Terra Money 創建,是一種新型的儲蓄協議,旨在通過協調來自多個不同 PoS 共識的區塊鏈的區塊獎勵來平衡利率,最終實現穩定收益率的存儲利率。

Anchor 的核心機制是采用了貨幣市場架構來對接儲戶和借款人。不過,與目前大多數加密行業的貨幣市場(比如 Aave 和 Compound)相反,Anchor 的架構是專門針對儲戶設計,以為其提供更穩定的利率。為了實現這一目標,Anchor 由多個不同組件構成。

儲戶:從儲戶角度來看,Anchor 體驗十分簡單。Anchor 平臺為 Terra 平臺上的穩定幣儲戶提供稱作是稱為 Anchor 利率的固定利率,最初該利率設置為 20%,未來可基于治理進行調整。對于儲戶而言,這種產品的吸引力顯而易見,與當前加密貨幣中普遍存在的波動率相反,Anchor 將成為可預測的被動收益的主要平臺之一。

借款人:關于 Anchor 貨幣市場最重要的設計決策之一是,該協議僅支持對主流 PoS 共識的區塊鏈質押資產衍生品作為抵押資產。原因在于,作為自然產生收益的資產,這些區塊鏈產生的獎勵更加穩定強大,可確保維持儲戶的 Anchor 利率在一定水平。

去中心化交易所eFIN即將啟動第一階段:去中心化交易所eFIN在推特上表示,已經準備好啟動第一階段,包括新的eFIN錢包。bug修復,仲裁在接下來的幾周內解決,添加Zilliqa區塊鏈,交易部分刪除,實現穩定性。在接下來的幾天里,eFIN將在GitHub上發布Windows下載文件。在eFIN-DEX GitHub上可以關注第五階段的開發進程,包括集成幣安智能鏈。該階段進程每周都會更新,直到第二季度發布。官方也在Github上公開了這個項目,目前已經完成了一半,代碼將逐漸發布。與之前的交易部分一樣,幣安智能鏈將被添加到新的eFIN錢包中。

據悉,eFIN是合規德國銀行TEN31Bank的合作伙伴,eFIN的愿景是在TradFi和DeFi之間構建橋梁。[2021/3/17 18:53:03]

在 Anchor 系統中,借款人將各區塊鏈的質押衍生品(在 Anchor 中稱為 bAssets)作為抵押品存入,通過犧牲所存資產的質押收益換取借貸能力(補貼利率可能為 0)和 Anchor 代幣(ANC)獎勵。這些代幣資產所產生的質押收益反過來又可用于補貼 Anchor 儲戶的應計利息。最初,Anchor 僅接受 bLUNA (代表質押的 LUNA 代幣)作為抵押品,之后會擴展接受更多主流 PoS 區塊鏈的質押資產衍生品,包括以太坊、Polkadot、Cosmos 和 Solana。

穩定機制:不過,要使上述系統正常工作,儲戶和借款人之間必須保持一定的平衡。否則,可能會出現兩種不利的局面。第一個也是最重要的不利局面的情況是,平臺中 bAssets 產生的質押收益不足以覆蓋儲戶的 Anchor 率,也就是應計利息。另一種情況則是,平臺上借款人過多,這意味著借款人須支付比服務費更高的溢價。為了緩解出現這些情況的可能性,Anchor 引入了一種穩定機制,其工作原理如下:

Lucas:LON目前流通量不到1600萬,回購計劃即將啟動:12月30日15:00,Tokenlon增長負責人Lucas作客MXC抹茶社區回答用戶關心的問題。Lucas表示:“自LON認領空投啟動以來,目前已有15739877.9554LON被認領,還有11,518,630LON沒人認領,手續費回購&質押LON的計劃,團隊已在擬定中,Q1內即將推出。因為行業還在高速發展中的階段,不斷有新模式出現,各個協議都在高速迭代,各自在某一細分市場拿出了最優方案,因此導致了流動性的割裂和產品體驗的差異。Tokenlon 5.0打通Uniswap和Curve的流動性,正是看到DEX聚合類產品就是一個很好的解決辦法,我們知道區塊鏈應用最大的一個特征之一就是可組合性強。聚合產品為用戶將底層的多種復雜解決方案/協議,做減法,將[2020/12/30 16:06:24]

如果質押收益率(由借款人的抵押資產產生的質押收益)高于目標收益率(須支付給儲蓄者的利息),則會發生以下兩件情況:

超額的部分收益將以 UST 計價存儲在「收益儲備金」中

降低借款人的 ANC 獎勵,每周每個 epoch 下降 10%

如果質押收益低于目標收益率,則會發生以下兩件情況:

從「收益儲備金」拿出想要額度進行補給;

增加對借款人的 ANC 激勵,每周每個 epoch 增加 1 倍,直到實際收益率收斂到目標收益率。

按照 Anchor Protocol 公布的 文檔,ANC 代幣在 Anchor 生態系統中主要用于兩個目的: 治理:ANC 質押者可使用代幣投票對系統中相關參數進行更改(包括 Anchor 利率),并可以控制社區資金池(占池占 ANC 總供應量的 27.8%)。

BBKX礦工學院即將啟動“班長101計劃”:據BBKX平臺官方公告披露,BBKX礦工學院將于近期啟動“班長101計劃”,面向全網招募 101名班長,旨在打造一支龐大的礦工隊伍,從社區維護 、資料設計宣傳、周邊禮品等方面全方位為礦工提供扶持資源,實現每個礦工的KOL夢想。

BBKX成立于2019年,致力于打造綜合性交易平臺,現已集合幣幣交易、ETF杠桿、量化交易、永續合約、混合合約、云算力等多項功能,已獲得節點資本與鏈上基金聯合戰略投資。[2020/8/8]

獲得回購收益:Anchor 平臺質押所產生的部分收益將被用于在 Terraswap 上購買 ANC 代幣,然后分配給 ANC 質押者。這會增加 ANC 代幣的買壓。

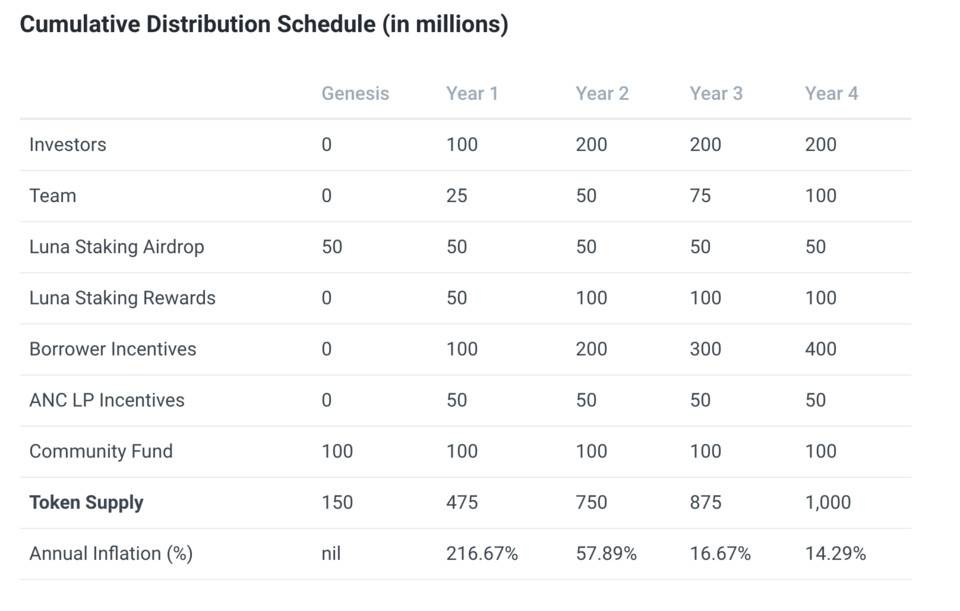

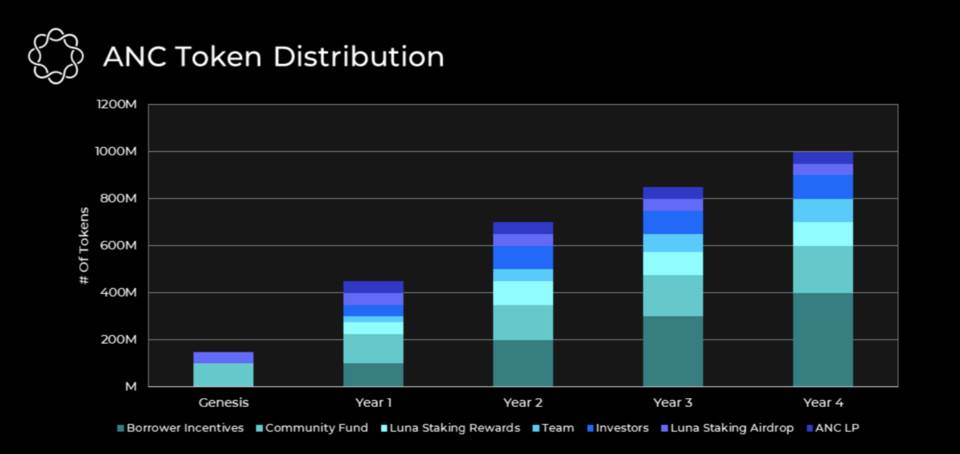

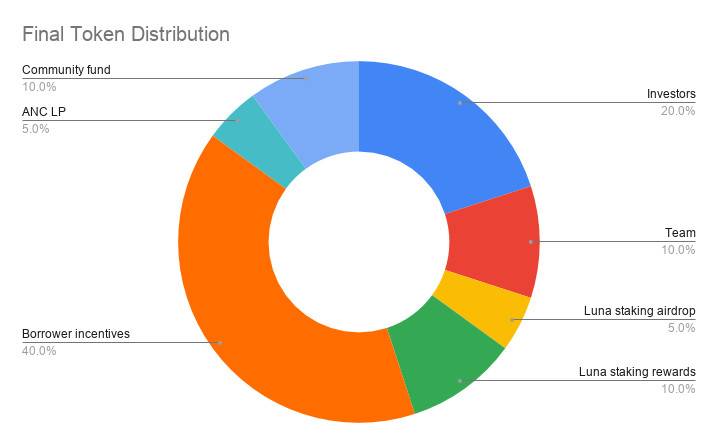

ANC 代幣的總供應量將為 10 億枚,分配方式如下:

關于 ANC 代幣的分配機制,以下幾點值得注意:

空投:與 Mirror 分發方式類似,5,000 萬個 ANC 代幣(占總供應量的 5%)在創世啟動空投給 LUNA 質押者。

LUNA 質押獎勵:在協議啟動后的前兩年內,將向 LUNA 質押者分發總量 1 億枚 ANC 代幣。

借款人激勵:每年分配 1 億枚 ANC 代幣用于激勵借款。這意味著總供應量的 40%被指定用于此用途,以支持穩定機制。值得注意的是,激勵的金額會隨著儲戶和借款人之間的余額發生變化。

ANC 代幣流動性提供者:在協議啟動后的第一年,將分配代幣總供應量的 5%激勵 Terraswap 上 ANC/UST 交易對的流動性提供者。

社區基金:ANC 總供應量的 27.8%專用于社區基金,這將為社區管理未來提供大量資源。

Anchor 對 LUNA 會產生什么影響?

著名研究機構 Delphi Digital 的聯合創始人 Yan Liberman 在自己的推特上分析了 Anchor Protocol 發布之后,可能會對 Terra 生態及 LUNA 代幣產生的影響。需要特別指出的是,Delphi Digital 是 Anchor Protocol 的投資人之一,但是 Yan Liberman 的觀點值得研究。

Yan Liberman 指出:

對于 Terra 而言,最有意思的一點在于,基于 Terra 生態創建的新產品會給 LUNA 代幣增值。

至少,可以看到這一趨勢,即 1) Anchor 將導致 LUNA 代幣的市場需求增加; 2)同事,推動 UST 的市場需求增加,這反過來又會導致 LUNA 供應量減少。

為什么這么說?

Anchor 將在 2 年內向 LUNA 質押者分發總量 1 億枚 ANC 代幣,也就是總供應量的 10%。在其他所有條件相同的情況下,這會使 LUNA 代幣更有價值,因為這意味著 LUNA 的抵押收益提高了。

此外,該案例還展示了一種強有力的敘事,即基于 Terra 上啟動的項目長期來看可通過質押獎勵使 LUNA 質押者受益。可以說,LUNA 代幣成為一種事實上的直通代幣,只要質押 LUNA 就有權獲得基于 Terra 之上構建的其他產品的原生代幣。

此外,bLUNA 是 Anchor 最初唯一支持的抵押品資產,并可獲得 ANC 獎勵。bLUNA 只能使用 LUNA 創建生成,這會導致投機者在市場上購買 LUNA,并將其作為抵押品存入 Anchor 中,這可能會導致 LUNA 出現供應方流動性危機。

由于目前 LUNA 總流通量中有 69%的代幣處于質押狀態,并且解質押需要 3 周的時間,這導致 LUNA 流動性危機會異常明顯。

Yan Liberman 統計的數據稱,目前市場上約有 1.38 億枚 LUNA 可用于鑄造 bLUNA,并用作 Anchor 的抵押資產。不過,其中只有一小部分(20%至 30%)可在交易所購買。考慮到 LUNA 有限的供應量以及預期的需求增長趨勢,未來幾周可能會發生供應方流動性危機。

他還認為,UST 的市場需求也會急劇增長。

目前,Aave 和 Compound 平臺上有價值超過 65 億美元的 USDC、DAI 和 USDT 存款,年化從 4 到 14%不等。與之對比,Anchor 啟動后,該平臺上的 UST 儲蓄年化高達 20%,極具有競爭力。考慮到 UST 市值約為 10 億美元,即使只占據當前加密貨幣儲蓄市場較低的份額,也可產生較大體量的 UST 鑄幣稅收益。由于所有產生的 UST 鑄幣稅都被用于從市場上回購 LUNA 并進行銷毀,因此 UST 鑄幣稅收益的增長將對 LUNA 具有很高的價值。

更為重要的是,Anchor 未來可期,可能具有增量市場。雖然 Anchor 是通過加密貨幣受眾進行冷啟動,但未來 Anchor 的計劃是合并到 Terra 的電子商務平臺 Chai 以及和更多金融科技公司集成。這意味著 Anchor 一旦開始吸引更多主流用戶,將會比項目初期對 LUNA 產生更大的影響。

Anchor 還可對 LUNA 進行杠桿做多。這會同時增加市場對 LUNA 和 UST 的需求。具體來說,用戶在 Anchor 平臺上存入 bLUNA,借出 UST,并多次重復此操作對 LUNA 做多,從而增加了 LUNA 的需求。

此外,用戶也可存入 bLUNA,并借出 UST 在 Terra 生態系統中其他協議上使用,比如,使用 UST 在 Mirror 上挖礦,這又會增加 UST 的市場需求。

更有意思的是,Yan Liberman 認為,Anchor 還可緩解熊市中 Terra 生態系統可能會發生的負反饋反身循環。

他認為,由于 LUNA 在 Terra 生態系統中主要作用是吸收穩定幣的波動性,因此,在經濟低迷時期,如果穩定幣需求收縮太快,將會對 LUNA 產生不利影響。

而這正是 Anchor 的用武之地。通過為儲戶提供較高的固定利率,Anchor 有潛力在經濟低迷時期吸引大量的存款,由于投資者急于持有穩定幣頭寸尋求避險,這導致存款數額可能比牛市期間還要高。如前所述,由于 UST 產生的鑄幣稅收益將被用于從市場上回購 LUNA 代幣并進行銷毀,因此這種額外的 UST 需求將能緩解對 LUNA 代幣價格的負面影響。這意味著,Anchor 具有反周期特性,并將成為 Terra 生態系統中關鍵的基礎設施。

撰文:LeftOfCenter

Tags:ANCCHOANCHORHORMEET.ONE FinanceLUCHOW幣ANCHOR價格horizen幣前景

Bonfida 是 Serum 的「旗艦前端」,可以為 DEX 提供更好的交易體驗。目前 Bonfida 提供的功能除了基于 Serum 的基礎交易功能以外,還有程序化交易機器人、Serum A.

1900/1/1 0:00:00什么是合成資產? 合成資產主要是對某種資產的模擬,更準確地說是對一些有價資產的模擬。比如,對特斯拉股票、蘋果股票的模擬。你可以單獨模擬某一只股票的走勢構建合成資產,也可以將美股股指進行模擬合成.

1900/1/1 0:00:00一個匿名開發團隊今天宣布推出Premia,這是最近以太坊上的去中心化金融(DeFi)期權平臺。在接受Cointelegraph采訪時,Anon Powered背后的半匿名開發團隊(他們共同要求將.

1900/1/1 0:00:00DAOrayaki DAO研究獎金池:資助地址: 0xCd7da526f5C943126fa9E6f63b7774fA89E88d71投票進展:DAO Committee 3/7&nb.

1900/1/1 0:00:00注:原文作者是Loopring首席架構師Brecht Devos,在這篇文章中,他闡述了能讓用戶在Layer 2網絡直接與Layer 1 應用進行交互的Ethport設計.

1900/1/1 0:00:00該清單是由 a16z 為所有 NFT 創作者、發行機構、平臺、社區和其他組織整理的 NFT 入門資源合集.

1900/1/1 0:00:00