BTC/HKD+0.73%

BTC/HKD+0.73% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD+1.25%

LTC/HKD+1.25% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+1.8%

SOL/HKD+1.8% XRP/HKD-0.13%

XRP/HKD-0.13%做一件有價值的事,一直做,時間會給回報。

——羅輯思維

即使圈內人看這個行業,每天都充滿了創新。但對于圈外人而言,總認為這是一種圈內人的自嗨。甚至會覺得區塊鏈的創新并不帶來什么實際價值。而今天我們要介紹的項目,正是因為他解決了現實問題而被人熟知。

這個項目就叫:Centrifuge

通證:CFG

官網:https://centrifuge.io

Centrifuge是什么?

1-連接現實資產與鏈上資產

Centrifuge看到的問題是,中小企業主在發展過程中需要資金的流動性。他們往往因為規模較小,而無法像Goolge等大型公司一樣,直接獲得金融服務。取而代之的是需要優先去找銀行作為中間方,獲得持續的流動資金。這樣的過程會有兩個問題:

1-中小企業主因規模小,無法得到想要的資金支持。

2-因為存在中間方,反而造成借貸成本升高。

非洲南部國家史瓦帝尼宣布與德國公司合作探索CBDC:金色財經報道,非洲南部的一個內陸國家史瓦帝尼(前斯威士蘭)最近宣布成為有意發行數字貨幣(CBDC)的非洲國家,此前有消息稱史瓦帝尼中央銀行 (CBE) 已任命一家名為Giesecke Devrient的德國公司成為其技術合作伙伴。

根據這家科技公司發表的一份聲明,在最近的國際貨幣基金組織(IMF)和世界銀行集團的年度會議上簽署了一項類似的協議。[2022/10/20 16:32:38]

Centrifuge看到了這個問題,并希望通過DeFi來解決。

核心來講:

Centrifuge將中小企業主的現實資產作為抵押品,并創建一個池子。這些抵押品進入統一的池子后,DeFi的投資者可以在池子里選擇自己認可的資產,進行投資。

Centrifuge核心邏輯

對于中小企業主,通過資產抵押,獲得資金支持及更低的資金成本。對于投資者,通過投資抵押資產,獲得與現實世界掛鉤的收益來源。而Centrifuge則作為中間方,負責撮合雙方,并維護好這個商業模式。以下為Centrifuge官方視頻,他們對這一愿景做了詳述,有興趣的朋友可以通過視頻了解。

瑞士央行數字貨幣測試再獲成功,未來繼續探索代幣化資產結算:金色財經報道,據瑞士央行近日宣布,一項名為“Helvetia”的批發型央行數字貨幣測試項目在商業銀行間取得成功。但同時,該國央行明確表示,“Helvetia”項目仍僅具有探索性質,此次測試成功并不代表央行數字貨幣的正式發布。[2022/1/14 8:50:07]

2-用DeFi與NFT激活資產流動性

要解決這個問題,其實并不容易。在我們具體了解Centrifuge的邏輯之前,我們需要先理解幾個概念:

NFTs:所有中小企業主的資產,在區塊鏈中,都將以NFT的形式存在,以表明這項資產的唯一性。資產包括未來可兌現的票據,抵押貸款等等。

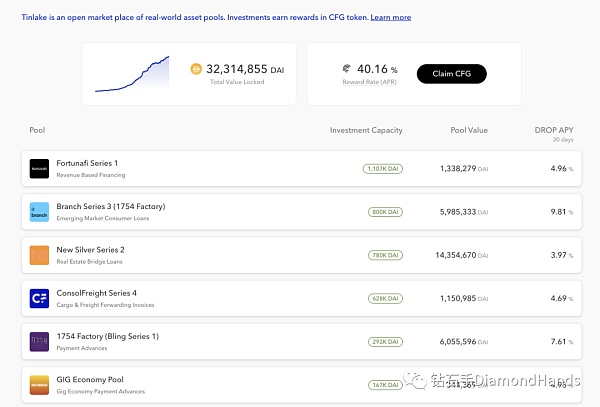

Tinlake:Centrifuge的投資平臺,即各類NFTs所在的池子。中小企業主在這里創建資產,投資者在這里選擇資產進行投資。

Centrifuge Chain:基于Substrate開發的PoS鏈,所有NFTs都存在此條鏈上,同時Centrifuge Chain 也橋接到了以太坊,與以太坊的資產進行連接。

Substrate為Polkadot開發框架,Centrifuge為Polkadot生態項目。

海聯金匯:監管政策及標準確定后將探索數字貨幣商業化產品和應用:金色財經消息,海聯金匯(002537)在深交所-互動易上回答投資者提問時表示,央行數字貨幣產品主要由國家主導,其他機構更多是該產品和技術的使用方。公司在數字貨幣商業應用上也有一些技術儲備,待監管政策及相關標準確定后,將積極探索一些商業化產品和應用。[2020/4/25]

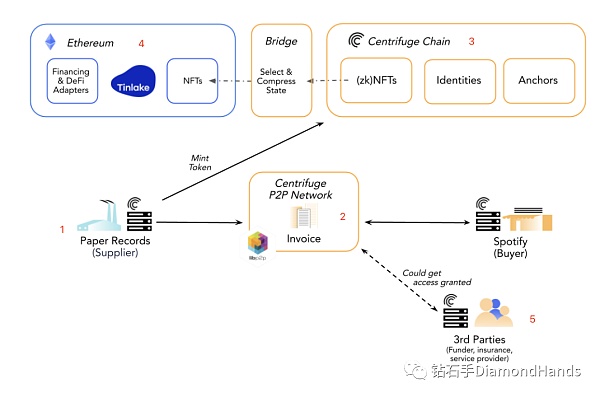

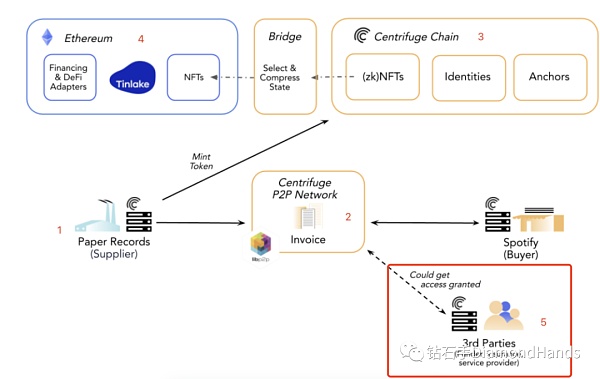

以下為這套商業模式的核心流程圖。

1-中小企業主提供票據,并獲得現實中買方確認。

2-票據生效,將其鑄造成NFT傳到Centrifuge鏈上。

3-資產上鏈,確認相關權限,并放到Tinlake池子。

4-投資者在池子中進行投資,產生收益。

5-第三方認證機構,可隨時驗證NFT所代表現實資產的有效性。

Centrifuge商業模式

目前Tinlake池子里有多個資產可供投資者進行選擇。

聲音 | SITA:區塊鏈正成為機場和航空公司CIO探索的技術:據aviationpros報道,SITA發布的新研究顯示,區塊鏈正迅速成為全球機場和航空公司CIO未來探索的優先技術。59%的航空公司計劃在2021年前圍繞區塊鏈實施試點或研究計劃,比去年的42%有所增加。機場也將繼續試驗區塊鏈,到2021年將有34%的規劃研發項目。對于航空公司和機場最常見的區塊鏈使用是簡化乘客識別流程,40%的航空公司和36%的機場表示會這樣做是一個主要的好處。[2018/10/19]

Tinlake

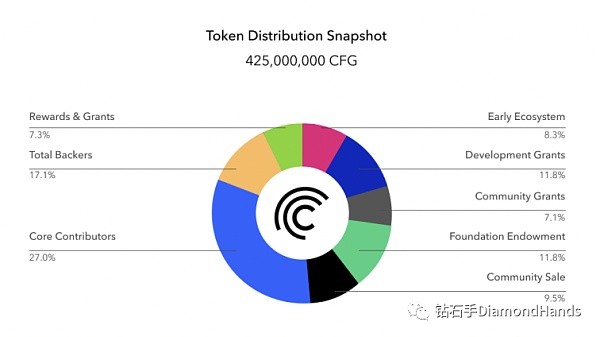

另外Centrifuge也有自己的原生通證CFG,CFG可用于治理、支付手續費,以及作為驗證者的質押獎勵。

通證模型如下:

CFG經濟模型

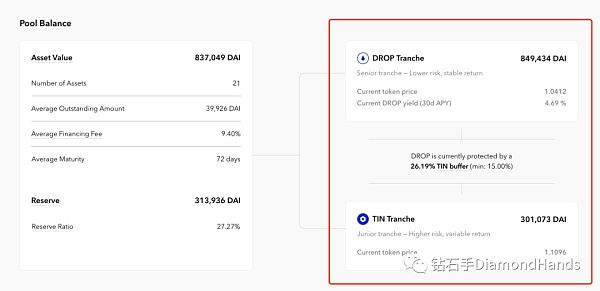

如果你想真正嘗試通過Tinlake進行投資,你還會發現他們為了滿足不同偏好的風險投資者,提供了TIN和DROP兩種投資方式。簡單來講,TIN 風險高,收益高。DROP 風險低,收益低,DROP收益也會來源于TIN。兩者關系類似于以前我們講的Tranchess協議里,ROOK和BISHOP關系。

中國央行金融信息化研究所所長習輝:央行金融科技研究在探索區塊鏈的監管科技應用:中國央行金融信息化研究所所長習輝表示,在金融科技領域,區塊鏈“至少有兩個維度的應用。信息共享和監管協同有很多可應用場景。我們現在正在探索監管科技應用,一行兩會新的體系構建之后,資管產品穿透式監管、業務協同,區塊鏈至少做到分管方式有分布式一本賬,大家可以看到共享的信息,這是比較典型的應用場景。”習輝稱,在機構層面,區塊鏈的商業應用也是很多的。去年年底今年年初的時候,做了一個金融行業區塊鏈應用的摸底,40多個應用上線運用,其中跨境清算、同業之間的業務托管清算、信用證等等,這些基于信息層面多一點,交易層面限于它的算力、網絡、帶寬,以及整個聯盟鏈之間信任機制、協議構建。[2018/5/21]

TIN/DROP

以上即為Centrifuge核心內容,因篇幅有限,感興趣的朋友可在官網做具體了解。

Centrifuge的潛力?

1-解決真實存在的現實問題

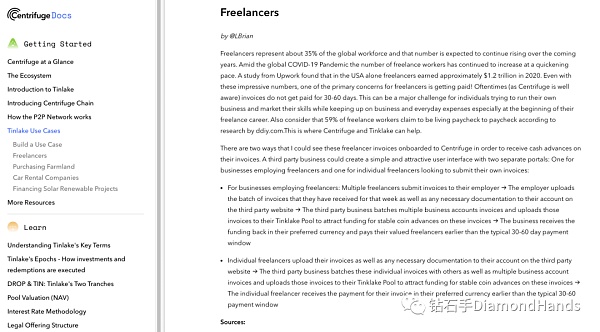

Centrifuge的潛力首先來源于他選擇的賽道。DeFi作為一個新興行業,其實一直在找更多的應用場景。Centrifuge可能正好找到了其中一個。在早前的DeFi Summit上,團隊成員曾介紹過這樣一張圖。

DeFi Summit舉例

核心在講,一位創作者,要等多長的時間才能拿到他們應得的報酬。而在這段時間里,創作者也許可以拿著可流動的資金,做更多的事情。

而據項目團隊所說,這樣被鎖定而無法流動的資金,全球大約有30萬億的市場。同時在Centrifuge的官網上,你能看到很多真實的用戶,因Centrifuge而受益的例子。

Centrifuge文檔

而這些案例,也恰好證明了Centrifuge也許踩對了賽道。剩下的可能是等待更多的采用,更大的影響力,以及一陣風。

2-10月或許能聽到新的信息

如果你認為Centrifuge值得關注,那么你至少還需要關注兩件事情。

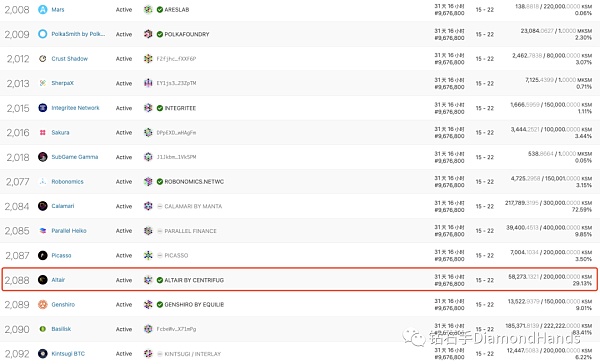

1-Kusama的卡槽拍賣。

2-Polkadot的Sub0會議。

Centrifuge的先行網叫Altair,Altair也正在參與Kusama的卡槽拍賣。目前Kusama還剩四個卡槽,而Altair則位于第三位。

Kusama拍賣進程

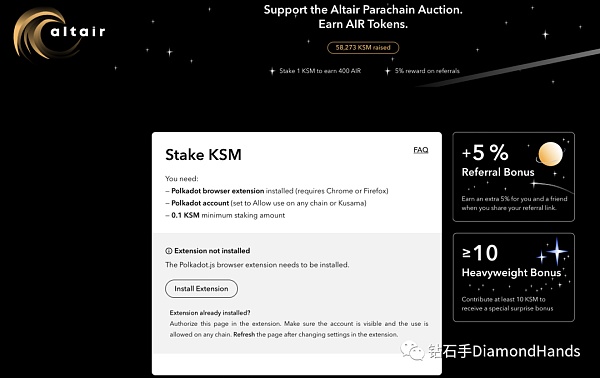

針對卡槽拍賣,Centrifuge也開啟了自己激勵模式。

Altair官網

按照上一輪來講,卡槽拍賣越到后期,競爭其實越激烈。競爭的過程,其實也是讓項目得到更多關注的過程。而且項目方可能因為競爭激勵,而采取更多的激勵措施。另外一點是,「Sub0 Online」作為Polkadot的重要會議,將在10.13-10.14啟動。而Centrifuge的核心開發者之一,也將到場進行分享。

Sub0 Online部分分享嘉賓

也許我們可以期待在這場重要會議上,Centrifuge還會為我們帶來哪些重要信息。Centrifuge的問題?如果你是關注波卡生態的人,Centrifuge也許并不算一個陌生的項目。這家公司成立于2017年,他們的創始團隊也是深耕這個行業的人。在前文的視頻中,他們也談到,這件事情的第一步是需要準確評估這項資產的實際價值。因此創建了Tinlake。

但是如何才能做到準確評估,以及這項資產是否會出現壞賬,也許就是這件事情的阻礙所在。資產出問題,就會影響投資者。之前我們談過Centrifuge的商業模式,在評估環節中,他們把這件事情交給了第三方來做(圖中序號5)。

而真實世界的資產類型是很多的。類型越多,就需要更多的可信且具備權威的第三方的加入。這也會反向要求Centrifuge需要具備一定的規模。

同時也許Centrifuge在提供TIN和DROP的不同選擇時,增加一些保險措施來降低風險,可能才會進一步激發投資者的興趣。當然,任何的創新都是風險與機遇并存的。作為投資者,首先是權衡風險與收益是否對等。而作為項目方,他們可能首先想的是:這是不是一件有價值的事情?顯然他們已經堅持了四年。并且在一直做下去。時間也自然會給到他們應有的回報。作為投資者的我們,因為并不與項目直接綁定。這種自由,也讓我們可以選擇自己的投資周期。

Tags:ENTRIFENTRNTRENTC幣VERIFYWall Street Decentral TokenSNTR幣

DFINITY周報是由DfinityClub推出的內容版塊,匯聚近一周DFINITY及其生態應用相關的重要/熱點資訊.

1900/1/1 0:00:00無服務器計算,即通常所說的 Serverless,已經成為當前云計算領域的熱門話題與趨勢技術。無服務器計算是一種契合于當下云原生生態的開發、運行模式.

1900/1/1 0:00:00傳統金融生態正快速浮現許多問題,包括缺乏透明性、覆蓋范圍有限、缺乏適應性的基礎設施架構,這些都已見怪不怪了,但一直沒有更好的替代系統;直到今天.

1900/1/1 0:00:00Coinhub錢包下載:https://www.coinhub.org/downloadCoinhub錢包使用指南:https://www.yuque.

1900/1/1 0:00:00CryptoBlades是BSC上一款NFT卡牌對戰類游戲,游戲最早在6月初上線,6月下旬skill大暴漲,當時正是GameFi概念大火時期,經歷一陣的瘋狂后,市場趨于冷靜,幣價出現回調.

1900/1/1 0:00:00隨著DeFi生態的不斷壯大,去中心化借貸開始走進投資者群體,去中心化借貸平臺能夠像傳統金融中的借貸市場,為用戶提供資金互通,滿足不同用戶的資金需求,并根據市場供需自動化計算與調整市場的借貸利率.

1900/1/1 0:00:00