BTC/HKD-1.72%

BTC/HKD-1.72% ETH/HKD-2.25%

ETH/HKD-2.25% LTC/HKD-0.33%

LTC/HKD-0.33% ADA/HKD-2.71%

ADA/HKD-2.71% SOL/HKD-1.83%

SOL/HKD-1.83% XRP/HKD-1.3%

XRP/HKD-1.3%過去的兩個月里每當談論到社區協作的話題,我都會給大家講BanklessDAO,推薦大家去圍觀、學習、參與。在我看來,僅僅成立4個多月的BanklessDAO已經是社區協作的一個優秀樣本。

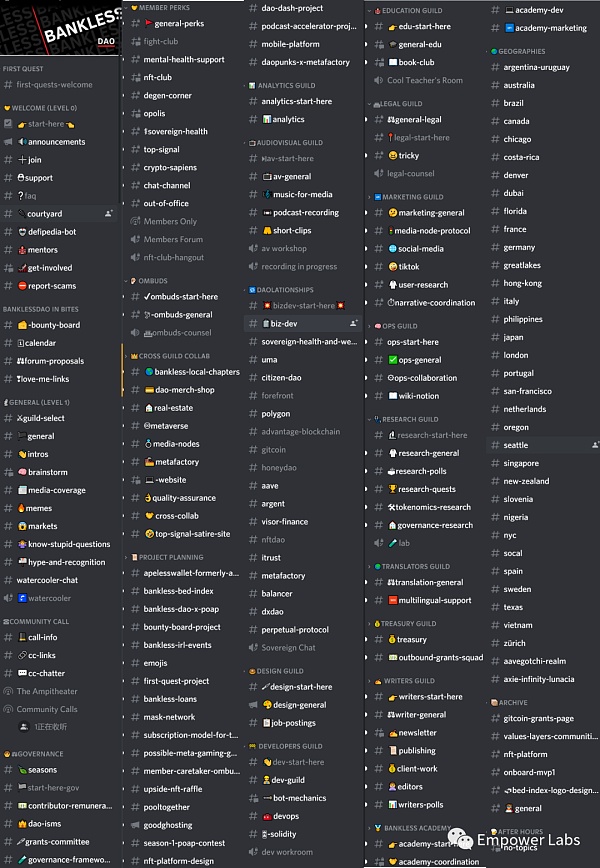

大家會問BanklessDAO是干啥的?但我至今無法給出一個精煉又準確的答案。如果當時的場合時間夠,我會用幾分鐘給大家講講BanklessDAO里好玩的事。如果時間不夠,我往往只能說“你自己去看看吧,真的挺好的。” ?但當大家真的跑去BanklessDAO的discord里看了,進入的第一刻大概就會崩潰,里面竟然有200多個看起來雜亂又千奇百怪的頻道。

這是個寶庫,但它確實有點亂。

BanklessDAO從技術上很容易定義,它是一個社區,也是一個自治組織。但如果再往下問,BanklessDAO到底是什么?100個成員大概會有101個答案。有人說他是一堆Discord頻道加一個論壇,有人說他是一堆智能合約,有人說他有點像公司,由一堆公會組成,有人說這里有很多好玩的項目。上個月BanklessDAO和UMA搞了一次相互AMA,當被問BanklessDAO到底是什么時,連幾個核心發起人給出的答案都不一樣。

Instagram永久封禁Mark Cuban支持的@NFT帳戶:2月5日消息,Instagram母公司Meta發言人表示,@NFT帳戶在多次違反我們的政策后被禁用,并且不會恢復。據悉,社交媒體上的廣告必須以“簡單明了的語言”披露,例如使用 #ad或 #supported標簽。

此外,Mark Cuban支持的Leverage Game Media擁有@NFT賬戶。Mark Cuban表示,他僅是投資者,不經營公司。(Decrypt)[2022/2/5 9:32:48]

無論答案是什么,有一點是肯定的,BanklessDAO很熱鬧。

由于需要覆蓋的內容比較多,BanklessDAO的介紹會拆成三次來寫,分別是:

1.? 認識Bankless DAO

2. ?BanklessDAO的組織、協作

3. ?BanklessDAO的經濟體系及社區特質

本篇為第一篇。

認識Bankless DAO

BanklessDAO源于Bankless,這是個2019年創立的媒體,最初是一個跟蹤加密行業動態的newsletter,2020年增加了podcast等內容,2021年開始正式以公司的架構去運作并且已經實現了盈利,注冊的公司叫Bankless LLC。

Banksea Finance 宣布完成數百萬美元戰略融資:據官方消息,AI技術驅動的NFT Oracle 和 NFT Pool-based Lending項目 Banksea Finance 宣布完成數百萬美元戰略融資。本輪融資由 Petrock Capital, Parrot, MEXC Global, Springwind Ventures, RioDefi, Solar Eco Fund, Digital Renaissance, Zonff Partners, Definitive Finance, Digital Assets, Investment Solutions AG, GTA Venture, INV Ventures, CatcherVC, Palar Capital, XT LABS等數十家投資機構參與。

據悉,Banksea Finance 是為NFT 提供報價的AI預言機和NFT抵押借貸平臺。

Banksea NFT AI Oracle將于2022年1月底上線Solana測試網,支持Solana生態的NFT實時報價,在未來將支持更多的生態。另外,Banksea 將在1月15日面向社區發售限量創世NFT,CitizenOne,并于1月20日對外公售。[2022/1/11 8:40:17]

Bankless是在加密社區有相當影響力的媒體,有著不俗的訂閱數,出過的爆款文章不計其數。預判行業動態也非常及時,如果回過頭去看Bankless的往期文章,會發現滿滿的都是財富密碼。今年5月,Bankless面向社區發出了啟動Bankless DAO的提議。

加密友好銀行Signature Bank被列入摩根大通推薦產品名單:周二,總部位于紐約的加密友好銀行Signature Bank被加入了摩根大通的推薦產品名單。摩根大通分析師Steven Alexopoulos稱,該銀行“已準備好迎接加密貨幣浪潮”。(Coindesk)[2021/2/9 19:21:22]

盡管是在Bankless 媒體的倡議下發起,但BanklessDAO是社區共識的產物,它沒有傳統商業社會中的法律實體,也完全獨立于Bankless媒體運作。二者在業務層面和法律層面都完全沒有交叉。

在召集社區成員上,BanklessDAO交出了一個漂亮的答卷。它的社區征集文章寫的非常好,在這里把翻譯版貼出(略有刪節)。

我們已經進入了一個通過互聯網進行規模化組織的時代。

以太坊的協調能力允許擁有共同價值觀和目標的陌生人在一個共同的旗幟下組織起來,并使他們能夠引導世界朝著他們的未來愿景前進。互聯網社區與加密資產結合,并利用它們作為工具,將資本和勞動力集中到生產性產出中。在社區共識下,個人的技能和資源可以結合到一起,形成強大的集體力量給世界帶來改變。有了這一點,人類就有能力建立新的、互聯網級別的組織,并與成員的價值觀保持一致。

Kava正式宣布集成去中心化預言機Band Protocol:據官方消息,Kava正式宣布集成去中心化預言機Band Protocol,來推動去中心化可互操作預言機的跨鏈使用。目前,Band Protocol價格數據已成功集成到Kava的喂價模塊中,該模塊可驗證Band的數據并保存實時價格結果。Band預言機的集成將為Kava CDP平臺的抵押品BTC、XRP、BNB、ATOM提供安全的價格數據。[2020/3/24]

而我們比任何時候都需要這些。

Bankless 于 2019 年以Newsletter的形式啟動,作為一個公共產品,向世界的各個角落傳播無銀行技術。而Bankless 的增長超出了我們最瘋狂的預期。很明顯,支持Bankless的能量遠遠超出了單個媒體能夠駕馭的程度。

?現在,無銀行理念已準備好從少數人手中移交到多數人手中。它是一面全球旗幟,而 BanklessDAO是在這面旗幟下協調人們的組織。只有互聯網原生組織才能發展互聯網級別的變革,因此我們需要它。

我們想要一個來自民眾和服務于民眾的系統。

Bancor宣布6月起應用于EOS.IO區塊鏈:Bancor 2月27日宣布,Bancor協議將從2018年6月起應用于EOS.IO區塊鏈。Bancor目前僅在以太坊區塊鏈上可用。Bancor產品架構師Eyal Hertzog表示EOS.IO代表了下一代智能合約區塊鏈技術,可有效解決費用、可擴展性、安全性等問題。[2018/2/28]

我們想要傳播加密文化。

我們想要幫助世界走向無銀行。

帶上你的才能、時間和想法,加入改革。

加入BanklessDAO!

開放的BanklessDAO

BanklessDAO是一個非常開放的社區。任何人都可以通過Discord加入BanklessDAO的服務器,并獲得瀏覽絕大部分信息和歷史工作文檔的權限。

參與協作和會議需要成為會員,條件是持有一定數量的BANK token。不過這個更多憑借自愿,服務器里也專門有一個申請特別通行證的頻道,在那個頻道里介紹一下自己和感興趣的方向,就可以很輕松的申請到guest pass,解鎖發言和參與協作的各類功能。

Bankless的discord成員大約在8000人,大家或者是懷著對無銀行社會的向往,或者是懷著對互聯網協作的興趣,或者是覺得能掙錢補貼家用,或者僅僅是因為對某些頻道內容的些許好奇,最終聚合到了一起。

當大家逐漸相識,他們又根據自己的興趣和能力,自發組合成了十多個不同方向的工會。工會像公司里的一個個小部門,設計部,開發部,法務部,每個部門有自己的成員、不同的特長和職責。細看工會又像是一個個事業部,每個工會傾向于整點事,創造出一些公共產品或方案,而不僅僅滿足于作為一個職能部門為其他部門服務。

當前共形成了13個公會,分別是寫作、財務、翻譯、研究、運營、市場、法律、教育、設計、商務開發、開發、視頻、數據分析。

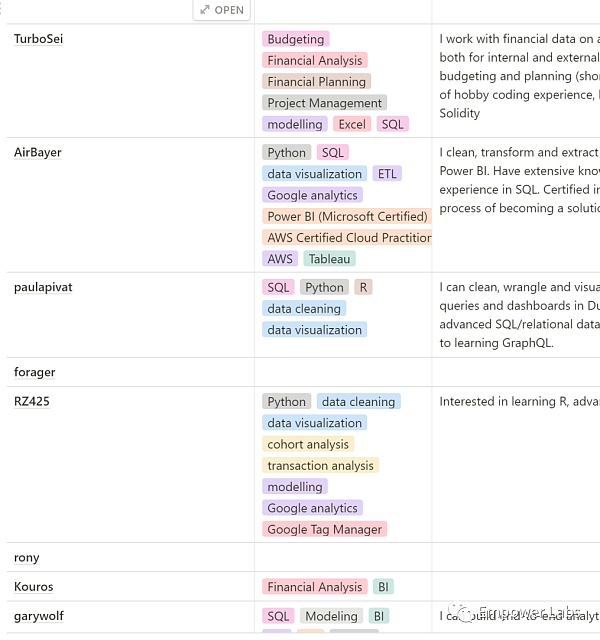

加入任何工會都是完全開放的,唯一需要做的就是到工會的notion頁面上把自己的名字和特長填進去。而各種工會里的猛人也很多,法律工會里真的有很多法律專家。數據分析工會里有一幫搞機器學習的小伙伴。

法律公會的成員

數據分析公會的成員

不過哪怕不是專業人士也完全可以加入各類工會,有很多工會的主題很寬,哪都能沾邊,而即使在很專業的工會,也有很多事務性質的協作是由非專業人士負責。我自己就曾在法律工會里混過一段,天天聽大家講合規、講怎么設計法律架構,講同一個操作在美國和歐洲法律體系下的區別,順便有需要的時候幫工會打個雜。

理論上講所有工會的終極目標都是推動無銀行社會(#gobankless),各公會的方式和過程不同,但目標一致。但這個目標足夠的虛,也足夠的大,所以幾乎任何方向都能沾上邊,都能夠解釋出自己存在的合理性。

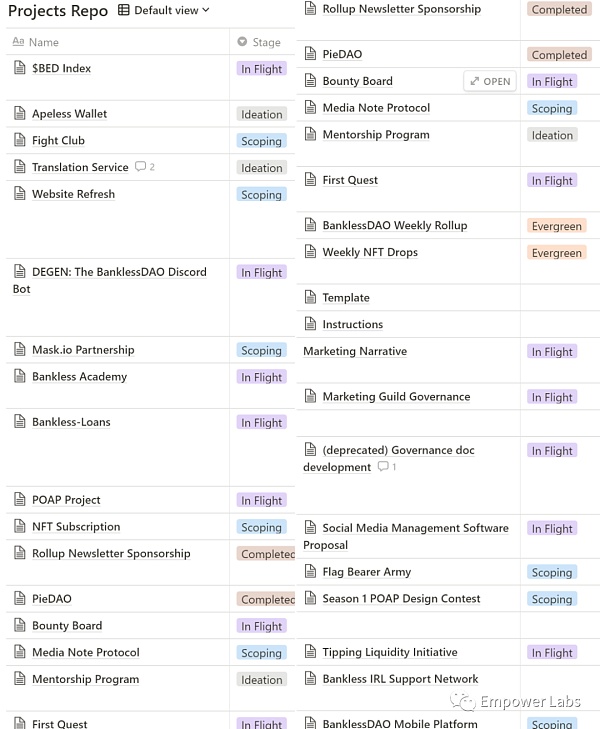

而大家在工會的討論中,又產生了大量的項目想法。其中一部分項目得到了足夠多的共識,則從idea變為action。有的項目是開發discord機器人,有的項目是想發起一個區塊鏈指數基金,有的項目是跑去元宇宙里建一個Bankless Island,還有的項目是更靠近現實的一些商業合作,尋求公會和組織的壯大。

社區項目列表

無論是工會還是項目小組都是完全通過互聯網工具進行協作,主要的討論發生地在Discord,正常情況下每周還會有一次1-1.5小時的語音例會,討論中形成的共識和結論以及工作事項會被放入Notion中,由大家共同維護,跟蹤工作狀態。任何成員都可以參與到任何工會的討論或者語音會議中。而幾乎所有的工作文檔和會議紀要也全部都是開放的。

每天滿滿的開放日程

所有的會議紀要。有點像UTXO,你可以向前追溯回到這個DAO最初的那一刻。

這就好像你不小心走進一家公司,發現可以隨意暢游這家公司,每個部門的會都能去聽。而幾乎所有部門的歷史討論,歷史工作文檔也都放在那給你看。等你逛了很久終于發現了有興趣的部門或者項目,你說我也想來玩。一群人說來啊來啊,就差你了。你說我每天只有一小時行不,他們說每周一小時也行啊,快來。

我想不到更開放的生產力組織了。

以上為BanklessDAO的一個全景式介紹,而關于這個組織如何協作和治理等更細化的話題,會放在后兩篇介紹。

Tags:BANANKBANKLESSlbank平臺幣跌到谷底了SafeBank TokenDABANKINGUSELESS幣

現實世界和加密世界在相當長的一段時間內都被認為是兩個平行世界,比特幣等加密貨幣只被少數人所持有,傳統資產也對比特幣不感興趣.

1900/1/1 0:00:006月17日,去中心化的衍生品交易所SynFutures(www.synfutures.com)宣布完成1400萬美元的A輪融資,由Polychain Capital領投.

1900/1/1 0:00:00隨著整體市場回暖,大餅慢慢修復了“519”跌幅朝著5萬關口來回試探,各個領域也磨拳擦掌準備跟上這波浪潮。不出所料,一直被稱為下一個風口的NFT在這期間終于迎來爆發.

1900/1/1 0:00:00NFT、GameFi、元宇宙已經成為時下熱詞,各大鏈圈巨頭爭相布局,影響力甚至一度擴散至鏈圈之外.

1900/1/1 0:00:00當前全世界 17億人缺乏獲得金融服務的途徑,這使得通往繁榮之路更加困難。作為對標曾經的Libra的去中心化開源支付網絡Celo,致力于使任何擁有手機的人都可以使用金融工具,試圖徹底解決全球金融普.

1900/1/1 0:00:00L2 上的 AMM 受到流動性碎片化問題的困擾dAMM 通過讓不同 L2 之間共享流動性解決了流動性碎片化問題dAMM 可以讓基于 ZK 的 L2(例如.

1900/1/1 0:00:00