BTC/HKD-0.85%

BTC/HKD-0.85% ETH/HKD-0.98%

ETH/HKD-0.98% LTC/HKD-1.33%

LTC/HKD-1.33% ADA/HKD-1.11%

ADA/HKD-1.11% SOL/HKD-1.15%

SOL/HKD-1.15% XRP/HKD-1.14%

XRP/HKD-1.14%

到2020年,DeFi通過借貸平臺(例如 Aave 和 Compound)、智能池(例如 Curve 和 Balancer)和鏈上策略(例如 Yearn 和 Harvest)創造了真實的經濟價值。這些平臺在DeFi生態系統中都扮演著不同的角色,但將它們結合在一起的共同主線是關注收益捕獲。雖然有很多好處,但收益是極其不穩定和易變,在年輕和不斷進化的DeFi生態系統中更是如此。

Pendle旨在利用收益率的波動性,并根據個人風險偏好提供更多的選擇來管理收益率。我們的新型AMM系統允許交易代幣化的未來收益。這將允許更高水平的DeFi交易,一方可以用收益支付流交換即時現金,而另一方可以對沖和投機純收益敞口。這是任何正常運作的固定收益市場的一個組成部分,并將導致創建新的 DeFi 構建區塊,使生態系統進一步發展和繁榮。

在最高級別上,Pendle 鼓勵匯集產生收益的資產并創建跨 DeFi 平臺的收益市場。產生收益資產的持有者可以在固定期限內出售其收益權,從而鎖定自己的利潤并獲得預付款。

數據:OpenSea Seaport獨立用戶總量突破100萬:金色財經報道,據Dune Analytics數據顯示,基于開源NFT協議Seaport的OpenSea獨立用戶總量已突破100萬,本文撰寫時達到1,032,460,其中以太坊鏈上的OpenSea Seaport獨立用戶總量為927,504,Polygon鏈上的OpenSea Seaport獨立用戶總量為104,956。此外,當前OpenSea Seaport的鏈上總交易額達到1,929,989,945美元,其中以太坊鏈上交易額為1,908,315,755美元,Polygon鏈上交易額為21,674,190美元。[2022/11/1 12:02:19]

由于他們不需要購買和抵押核心標的資產,這些權利的購買者可以以更具資本效率的方式獲得波動率的敞口。因此,無需擔心抵押或清算風險。作為目前不可用的一種杠桿形式,這可能非常強大。

通過這一點,收益市場將實現更大的價格發現。

對沖者可以代幣化(鎖定)并在未來收益率高時出售。

借款人可以在借款利率較低時對沖。

OpenSea 以美國制裁名單為由阻止伊朗用戶:金色財經報道,伊朗的OpenSea用戶聲稱,他們的賬戶已被美國NFT市場OpenSea暫停使用,越來越多的用戶因對伊朗政府的制裁而受到加密貨幣相關服務提供商的限制。 許多擁有伊朗 IP 地址的 OpenSea 用戶在 Twitter 上發布了屏幕截圖,顯示他們的帳戶歷史已被刪除。市場代表表示,OpenSea 阻止美國制裁名單上的用戶和地區使用我們的服務,包括在 OpenSea 上購買、出售或轉讓 NFT。(forkast)[2022/3/5 13:38:50]

交易者和投機者可以表達對未來利率的看法,并在不擁有資本密集型資產的情況下獲得風險敞口。

隨著固定借貸協議(如Yield和Notional)的興起,我們預計將有更多的套利機會實現,使用Pendle作為一個關鍵的構建區塊。

總的來說,Pendle和我們的社區是邁向更成熟的DeFi市場的墊腳石,在這個市場中我們有更大的控制力、可組合性和可見度。

Pendle完全專注在鏈上,并允許我們的原生收益代幣在AMM上交易。這些都是我們融入更大的DeFi生態系統的重要先決條件。

去中心化NFT拍賣孵化平臺Opennft.io已于HECO完成部署 ?:據官方消息,由BeeSwap IP Labs、Gene生態聯合開發孵化的NFT基礎設施Opennft.io正式在HECO上完成部署,并開放試運營。OpenNFT將以BeeSwap、Gene.Finance底層流量及去中心化NFT平臺為基礎,融合流行文化及加密領域中的著名IP、名人作品,如NBA球星親筆簽名周邊NFT、動漫IP授權人物形象NFT、電競IP授權形象NFT、區塊鏈游戲等,孵化打造基于HECO的去中心化多元NFT基礎設施。DeFi策略游戲Sovi.Finance將作為首批合作項目入駐。

Gene.Finance是基于元界DNA主鏈開發的創新型DeFi跨鏈聚合平臺,并利用元界DNA作為Layer2解決方案來支持可延展性。

BeeSwap是基于HECO開發的NFT-DAO底層治理架構的DeFi平臺應?。通過場景和流量賦能,打造孵化游戲以及優質NFT項?和拍賣交易于?體的基礎設施。[2021/3/30 19:30:26]

Pendle已經開發了一個新的AMM變體,以迎合具有時間衰減/θ 的代幣。由于收益代幣會隨時間衰減,并在到期時價值為零,使用uniswap風格的恒定乘積函數 AMM 將導致流動性提供者有損失保證。

動態 | 加密錢包Spend加入微軟合作伙伴網絡:據bitcoinexchangeguide報道,據加密錢包Spend的Medium博客消息,Spend已加入微軟合作伙伴網絡,將使用微軟合作伙伴網絡為加密貨幣和法定貨幣提供基于云的支付即服務(PaaS)解決方案。[2019/3/28]

AMM被設計用來抵消特定于這些代幣類的與時間相關的無常損失。假設它也會與其他受theta影響的鏈上衍生品相關,如美式期權、信用違約掉期和其他形式的債券工具。

多年來,DeFi生態系統的發展一直是驚人的,從簡單的加密貨幣交易到創造更高收益的資產。Pendle的目標是通過調動未來的收益來開啟該系統的下一步,從而將收益管理從目前的被動狀態轉變為主動狀態。

隨著DeFi的快速發展,創造了大量的收益資產。Pendle希望在這些資產之上創建下一層 DeFi,允許收益代幣化,這樣用戶就可以根據他們的風險偏好進行交易和對沖。

邵建良:Penta要做的區塊鏈連接器對于多鏈并存非常有意義:長三角區塊鏈創業營聯合發起人、Bitrise Capital投資基金合伙人、知名區塊鏈投資人邵建良在最新的專訪中表示,當下區塊鏈行業最有價值的是基礎設施的改進和革新,目前公有鏈項目很多,但還沒有一個好的項目走出來,更多還處在探索、驗證的階段。Penta要做的跨鏈和區塊鏈的連接器,是比較看好的方向,對于多鏈并存的行業趨勢來說極具意義。同時他也表示Penta的團隊是一支務實的團隊,這也是他投資Penta的一個原因。[2018/5/17]

Pendle的生態系統允許從底層“剝離”收益。該機制通過將生成收益的代幣分離為兩個獨立的代幣來實現:所有權代幣(OT)和收益代幣(YT)。

如果市場推測收益將增加,交易者可以據此買進YT以獲得收益敞口。當收益上升時,做多YT的交易者將受益。

購買YT以資本高效的方式為交易者提供了匯率波動的風險敞口,因為他們不需要購買核心標的資產并持有這些資產。

YT還可以存入Pendle的流動性池,以獲得 LP 獎勵(交易費和獎勵),這在持有YT的基礎上又增加了一層收益。

另一方面,如果市場推測收益將減少,交易者可以通過賣出YT并收取預付款來對沖風險。用戶可以將他們的收益代幣存入Pendle,以鑄幣OT和YT。然后,它們可以通過把握當前的收益估值,出售YT,以對沖低迷的風險。

這種形式的收益捕獲可以被認為是:

立即獲得未來的現金流

利率(收益)互換。

這兩項指標都具有重大的經濟意義,對于我們邁向更成熟的 DeFi 市場是必要的。

當交易者出售YT時,他們實質上是在實現當前收益,將浮動利率的未來收益率轉換為市場認為具有適當折價的固定利率現值。因此,與當前收益相比,YT 價格的折扣/溢價是一個指標:

市場對未來收益水平的看法。

市場對DeFi時間價值的看法。

賣出YT還允許交易者進入標的的杠桿頭寸,而沒有清算風險。這對于出售 YT、持有 OT 直至到期然后贖回標的的交易者來說是可能的。

雖然我們已經討論了Pendle的基本場景和用例,但還有更多的可能性有待探索,比如跨不同收益率平臺(如aUSDC、cUSDC、yvUSDC)套利收益率和LP收益率交易(波動率投機)。我們很高興看到Pendle帶來的價值,因為DeFi用戶遍歷數收益元世界和發現未探索的用例,允許在收益率交易和我們的AMM之上展開許多方面。

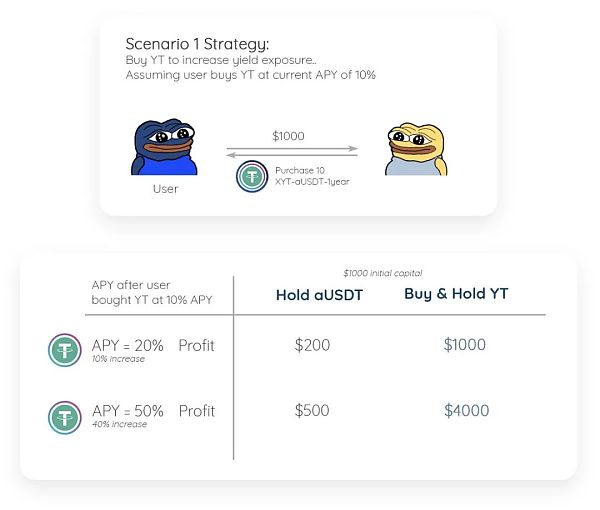

下面是3個場景來說明上述幾點。為了簡單起見,我們假設沒有折扣率和費用。實際上,這些因素將影響市場對 YT 的估值。

場景1(看漲收益):

買入YT =多頭收益率

假設將1000 USDT的初始資本存入Aave,一年10%的APR將使交易者在一年內獲得100美元的收益。由于我們假設沒有貼現率,1年期YT價格應該在0.10美元。

如果一個交易者推測APR將增加到20%,他可以根據這個觀點,用他的1000美元的資本購買10000個YT-aUSDT(每個價值0.10美元)。

如果收益上升到20%,交易者將獲得1000美元(從 YT 中扣除初始 1000 美元資本后產生的 2000 美元)。

相比之下,將1000美元直接存入Aave,即使APY上升到50%,交易者也只能獲得500美元的收益。

我們看到交易者在相同的資本數額下獲得更多的收益。無清算風險的杠桿。

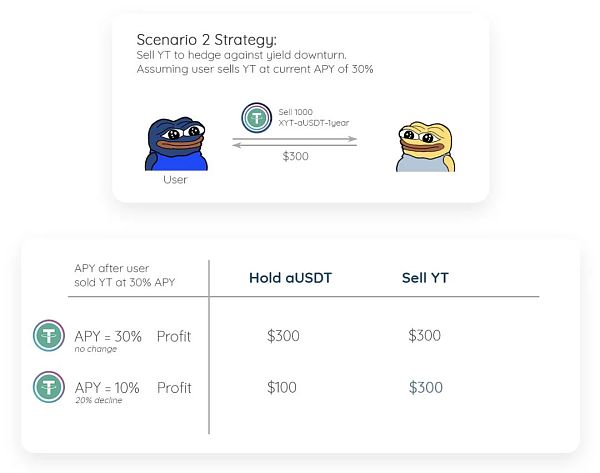

場景2(收益對沖):

賣出YT = 對沖收益下降

假設將1000 USDT的初始資本存入Aave,一年30%的APY將使交易者在一年內獲得300美元的收益。假設沒有貼現率,1年期YT價格為0.30美元。

如果交易者預測年收益率將下降到10%,他可以立即賣出他的YT,鎖定300美元(0.30美元* 1000 YT)的保證收益。

如果收益率確實下降到10%,交易者將多賺200美元,而不是不鎖定他的收益。(持有 aUSDT 利潤 → 10%APY * $1000 = $100)。

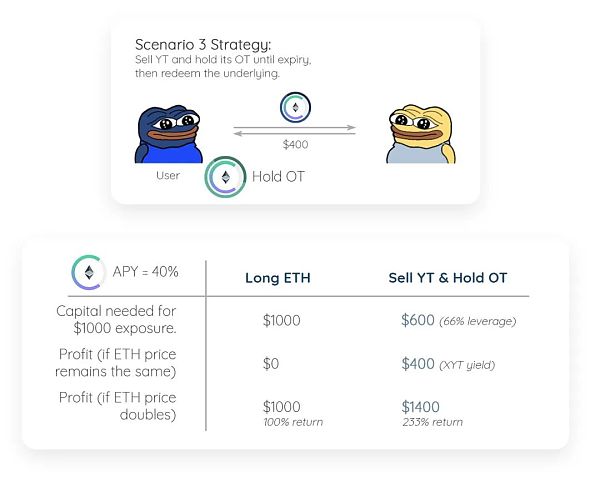

場景3(折價長倉):

賣出YT +持有OT直至到期=折價買入

假設有1000美元的資金存在Compound的ETH池中,APY為40%。假設沒有貼現率,1年期YT的交易價格為0.40美元。

交易者將cETH存入Pendle,鑄成YT-cETH和OT-cETH。

交易者立即賣出YT,并持有OT直至到期,到期后可在1年內贖回回標的。

假設ETH的價格保持不變,一年之后,交易者只用了600美元的資金就可以贖回1000美元的ETH。這相當于66%的杠桿沒有清算風險。(1000美元存入- 400美元賣出)。

有了Pendle,交易者可以通過出售YT并持有相應的OT直至到期,在標的資產上建立杠桿頭寸(沒有清算風險)。

Pendle Finance開辟了一個全新的未來收益交易市場。產生收益的代幣持有者可以選擇在收益產生之前鎖定固定收益。當有收益的代幣持有者預測收益下降或需要預付款時,這很有用。YT 買家可以選擇通過在公開市場上購買 YT 代幣來做多收益。就資本效率而言,這對他們也有好處,因為他們不需要擁有相關資產來賺取收益。

Tags:PENENDPENDDEFIapenft幣太垃圾了ENDCEX價格Compendium.FiChargeDeFi

1992年,美國科幻作家NealStephenson在《雪崩》曾暢想未來:只要戴上耳機和目鏡,找到一個終端,就可以通過連接,進入由計算機模擬的另一個三維“現實”.

1900/1/1 0:00:00NFT 的新玩法不斷涌現,?Mirror.xyz 首席技術官介紹了一種每日隨機鑄造和拍賣的 NFT 新物種.

1900/1/1 0:00:00核心要點 THORChain 最近的漏洞是由處理外部鏈上存款的路由器上一個錯誤引發的。攻擊者能夠欺騙節點相信他存入了 ETH ,而實際上他并沒有存入.

1900/1/1 0:00:00自永續協議(Perpetual Protocol) 12 月上線以來,協議總交易量已超過 200 億美元,同時創造了約 2000 萬美元的協議收益。PERP V1 顯然取得了成功.

1900/1/1 0:00:00Plant vs Undead (PVU) 是一款多人塔防游戲,類似此前廣為流行的植物大戰僵尸。在 PVU 中,植物以 NFT 的形式存在。PVU 可免費游玩,不存在初始投資,且支持移動端運行.

1900/1/1 0:00:00DfinityBase發掘Dfinity生態優質項目NFT Studio開發跨鏈建設項目的目標是實現區塊鏈之間的互操作性,以便在它們之間傳輸 NFT.

1900/1/1 0:00:00