BTC/HKD-0.98%

BTC/HKD-0.98% ETH/HKD-2.28%

ETH/HKD-2.28% LTC/HKD-0.81%

LTC/HKD-0.81% ADA/HKD-1.78%

ADA/HKD-1.78% SOL/HKD-1.57%

SOL/HKD-1.57% XRP/HKD-1.27%

XRP/HKD-1.27%一、什么是紅豆Azuki?

Azuki 核心團隊中的大多數人都是通過 NBA TopShot 進入 NFT 的,打開一包 NFT 會引發與當天打開第一包神奇寶貝卡相同的情緒。NFT 讓我們再次享受這些感覺,同時還通過共享所有權賦予社區權力。在過去的一年里,這個領域取得了令人難以置信的增長,越來越多的人偶然發現了 web3 提供的無限可能性。

二、Azuki 紅豆 NFT'S信息

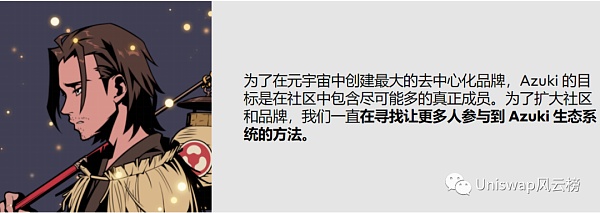

元宇宙的品牌。由社區建造。

Azuki 首先收集了 10,000 個化身,讓您可以訪問 The Garden:互聯網的一個角落,藝術家、建設者和 web3 愛好者在這里聚會,創造一個去中心化的未來。Azuki 持有者可以獲得獨家掉落、體驗等。訪問 azuki.com 了解更多詳情。

ApeCoin管理層高薪引發社區不滿,Yat Siu澄清“與其他 Web3 中型公司水平一致”:金色財經報道,一名聲稱是ApeCoin DAO秘書的匿名用戶“Vulkan”在社交媒體發布了該去中心化自治組織的結構圖和DAO管理層薪水信息,其中顯示ApeCoin DAO每月向其領導層支付資金高達約7.5萬美元。據悉,ApeCoin DAO特別委員會成員BoredApe G、Vera和Gerry三人根據AIP-1條款每人每月領取高達20,833美元的薪水,引發社區抨擊和不滿。

為此,Animoca Brands聯合創始人兼執行董事長,同時也是ApeCoin特別委員會成員之一的Yat Siu在社交媒體發文澄清,ApeCoin DAO管理層的薪酬與其他Web3中型公司管理層水平一致,將普通勞動者的薪水與ApeCoin這樣價值數十億美元的DAO管理層薪水相似乎有點不公平。[2023/6/13 21:34:25]

我們一起崛起。我們一起建造。我們一起成長。

鯨魚再次購買了446枚MKR,目前持有3450萬美元的MKR:金色財經報道,Lookonchain監測顯示,鯨魚(也許MakerDAO) 可能已經看到這條推文并在北京時間5月23日20點左右用153枚ETH (價值約28.3萬美元)購買了446枚MKR。自2021年9月6日以來,該鯨魚以933美元的平均價格一直在買入MKR,并且從未賣出過MKR。總共購買了36989枚MKR (價值3450萬美元)。

金色財經此前報道,北京時間5月23日18點左右,JustinSun向Binance存入了6801枚MKR(430萬美元)。[2023/5/24 15:22:20]

準備好吃紅豆了嗎?

然而,令人難以置信的增長也伴隨著成長的痛苦。以太坊一直在努力擴大規模以滿足不斷增長的需求,導致汽油費使新來者無法進入該領域或因浪費汽油而失去數千名用戶。像 BAYC 這樣的項目可以通過簡單的公開銷售來分發其代幣的日子已經一去不復返了。社區正在因天然氣戰爭而損失數百萬美元,項目需要適應。

美國FTC會正在對加密貨幣交易所BitMart進行調查:8月11日消息,美國聯邦貿易委員會(FTC)正在就2021年12月的一次黑客事件調查加密貨幣交易所BitMart的運營商,該事件導致了1.5億至2億美元的損失。FTC在一項拒絕BitMart運營商反對提供信息的命令中披露了這項調查,BitMart運營商表示FTC的文件要求過于寬泛而拒絕提供信息。

此外,彭博社表示,這是該FTC首次對加密市場進行調查,且白宮已敦促FTC監管加密貨幣欺詐和濫用行為。(彭博社)[2022/8/11 12:17:31]

最近,“白名單”的概念迅速流行起來,并成為進行 NFT 銷售的默認方式。項目限制了有能力鑄造的人,減少了鑄造時的大量需求,以防止天然氣戰爭。處理大量需求被推離鏈,項目現在需要手動選擇誰將在白名單上。收集數千個地址在操作上具有挑戰性,大多數項目默認隨機選擇它們。這激勵人們參與白名單機制,以獲得鑄造權,并在二級市場上快速翻轉這些 NFT 以獲取利潤。結果,社區的基礎搖搖欲墜,真正感興趣的成員被迫在二級市場上購買,而沒有體驗到“打開”他們的 NFT 的神奇時刻。

Jump總裁:Jump Crypto沒有陷入流動性危機,將繼續招聘和投資:6月18日消息,Jump總裁Kanav Kariya在接受采訪時表示,Jump Crypto沒有陷入流動性危機,且正在繼續招聘,并沒有裁員計劃。目前Jump Crypto 擁有大約150名員工。Kariya表示:“未來幾年,我們將繼續在加密領域大舉投資。”他說,他和他的團隊沒有被嚇倒。“總的來說,我感覺積極多了。如果我們失去信念,就會逐漸停滯。”

Jump Crypto此前也曾卷入Terra崩盤危機之中,因為該公司自2019年以來一直支持Terra。今年2月,LFG宣布完成10億美元融資,本輪融資通過場外銷售LUNA代幣完成,由Jump Crypto和三箭資本領投,Republic Capital、GSR、Tribe Capital、DeFiance Capital等參投。(彭博社)[2022/6/18 4:37:23]

摩根士丹利:清晰的加密貨幣監管對行業發展很重要:金色財經報道,摩根士丹利(MS)周三在一份報告中表示,監管清晰是加密行業發展的必要條件,美國政府可能更容易就新的加密法達成一致,并“遵循拜登行政命令的精神”,使美國保持在創新的前沿。據該銀行的公共政策分析師稱,到 2023 年底,有關技術監管、加密貨幣、處方藥定價、增稅和中國競爭的立法將有不同的通過機會,具體取決于 11 月選舉的結果。

分析師還表示,定義數字資產監管對于行業的發展非常重要,特別是在穩定幣、加密產品、加密的機構所有權以及中央銀行數字貨幣 (CBDC) 的可能性方面,目前民主黨和共和黨陣營的政策制定者都對當前的加密監管感到失望,他們認為需要更嚴格的政府監督來解決一些問題,尤其是在消費者保護方面。報告稱,隨著美國證券交易委員會 (SEC)、商品期貨交易委員會 (CFTC) 等政府機構爭奪監管地盤,新立法的不確定性延長將對加密行業產生負面影響。[2022/5/26 3:42:26]

社區曾經是一切的中心,鑄幣者才是真正認同項目愿景的人。我們重溫了 Pokémon 包的打開體驗,將背景故事和傳說附加到我們的 NFT 中,并將它們用作我們的在線角色。我們在 Azuki 的愿景是與社區一起為元宇宙創建最大的去中心化品牌,并與真正與我們的使命和價值觀產生共鳴的人一起建設。我們采取了一種獨特的方法,通過我們的“白名單”(稱為“mintlist”)更有條理,您可以在此處閱讀有關該過程的信息 . 如果為一個mintlist隨機收集一萬人已經具有挑戰性,那么有條不紊地為我們的mintlist收集一萬人幾乎是不可能的。隨機的白名單掩蓋了社區的原則和最初將核心團隊吸引到 NFT 的情緒,并且不會成為我們進行銷售的真實方法。這就是為什么除了薄荷清單之外,其余的收藏品將以荷蘭拍賣的形式公開出售。這種混合方法將獎勵早期社區中的真正成員(下面有更多詳細信息),為社區中真正相信愿景的人提供訪問權限,并讓每個想要鑄造 NFT 神奇體驗的人都有機會在他們愿意支付的價格。

三:什么是荷蘭式拍賣?

荷蘭式拍賣是一種公開銷售,初始價格從固定價格開始,然后在一段時間內下降。雖然標準的公開發售讓每個人都以固定價格同時購買,但荷蘭拍賣的動態定價允許社區成員以他們覺得舒適的價格購買 NFT。這有助于通過在一段時間內分散需求來緩解天然氣戰爭。為了進一步緩解天然氣戰爭,荷蘭拍賣需要跨越足夠長的時間框架以分散需求。如果拍賣價格開始過低或價格下跌過快,則本質上是標準的公開拍賣。

四:AZUKI 銷售機制

該系列將于太平洋標準時間 1 月 12 日星期三上午 10:00 開始分三個階段出售。每個地址最多可以鑄造 5 個 Azuki。

我們很高興地宣布,我們將使用fractional.art 對我們心愛的Bobu 進行拆分,因此任何人都可以通過購買拆分股份成為Bobu 的所有者。Bobu 是我們計劃與社區一起開發的眾多 IP 之一,我們將鑄造 Bobu 作為官方 Azuki 收藏的一部分。部分所有者將被授予私人頻道的訪問權限,該頻道由 NPC 背后的神秘人物領導。作為一個社區,您將參與治理如何在 Azuki 故事、品牌等中發展角色……

波布接下來會做什么或說什么?我們應該出售 Bobu 商品嗎?組建一個Bobu DAO?讓您的創造力與其他持有者一起激發您的想象力。Bobu 的細分化將在 Azuki 公開發售后不久發生(詳情待定)。

當 Azuki 核心團隊第一次接觸 NFT 時,我們被找到自己喜歡的項目的整個經歷、鑄造的興奮以及之后對 NFT 的情感依戀所吸引。在以對我們來說最真實的方式接近 Azuki 時,我們希望將這種體驗帶回來。由于高昂的天然氣價格消除了簡單公開銷售的選項,以及隨機選擇的薄荷列表的陷阱,最好的方法是由荷蘭公開拍賣和精心策劃的薄荷列表組成的混合體。這將使我們能夠獎勵我們社區的早期和敬業的成員,同時仍然提供公眾參與銷售的機會。

我們的方法并不完美。我們認識到,仍有許多熱情的會員可能無法參與此次銷售。但是通過我們的混合方法和 Bobu 的細分,我們相信這種組合是提供最公平和令人興奮的銷售的最佳方法,同時向盡可能多的人開放 Azuki 生態系統。我們努力策劃一份當之無愧的薄荷名單,并希望在薄荷日之前再增加幾百個景點。讓我們帶回我們第一次發現 NFT 時的神奇感覺。

你準備好吃紅豆了嗎?2022 年 1 月 12 日。

購買紅豆Azuki NFT流程玩法

購買官網:

https://opensea.io/collection/azuki

1、準備小狐貍錢包metamask

2、打開平臺出售頁面:

https://opensea.io/collection/azuki

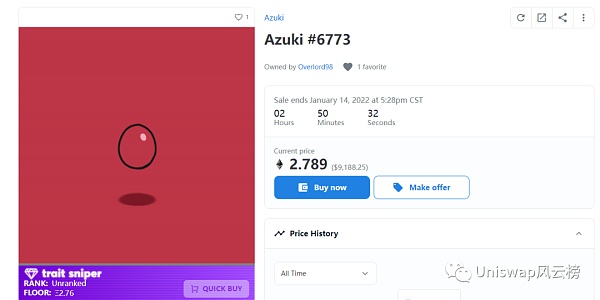

3、點擊選擇最低價格,現在的最低價格是2.75(公售打新價格1ETH)

(價格如果回調再購入,或者進入我們的NFT小群等待其它新出的項目項目第一時間搶購)

4、可以選擇立即購買也可以出價

5、鏈接錢包完成交易即可。

撰文:Groot 尚未完全降溫的「NFT 之夏」讓沉寂許久的鏈游重新回到了舞臺中央,并且催生出了包括?Axie Infinity?為代表的一系列現象級鏈游作品.

1900/1/1 0:00:00一、項目介紹 根據項目方在官方社區和其公共的社交平臺了解到,這個NFT藝術藏品主要是是一個以社區為中心的動漫項目.

1900/1/1 0:00:00Bancor是AMM DEX的先驅,但在Uniswap、Sushiswap等AMMDEX出現后,Bancor的市場占有率降低。隨后Bancor選擇“解決無常損失問題”作為發力點對協議進行改進.

1900/1/1 0:00:00在 12 月 14 日,Metaverse Games 宣布,即將推出繼 Metaverse Miner 之后的第二款游戲 ——MetaKrypton.

1900/1/1 0:00:00ErgoDEX團隊的Yasha和Ilya最近在Adaverse的YouTube頻道上接受了采訪。團隊討論了ErgoDEX的開發路線圖、與Cardano的互操作性以及備受期待的ErgoDEX代幣.

1900/1/1 0:00:00V 神指出,一個主權區域內的交叉 Rollup 應用程序仍然可以,這也不是對“模塊化區塊鏈”愿景的限制:您不能只選擇一個單獨的數據層和安全層,您的數據層必須也是安全層.

1900/1/1 0:00:00