BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+2.27%

ETH/HKD+2.27% LTC/HKD-0.83%

LTC/HKD-0.83% ADA/HKD-1.56%

ADA/HKD-1.56% SOL/HKD+1.22%

SOL/HKD+1.22% XRP/HKD-6.04%

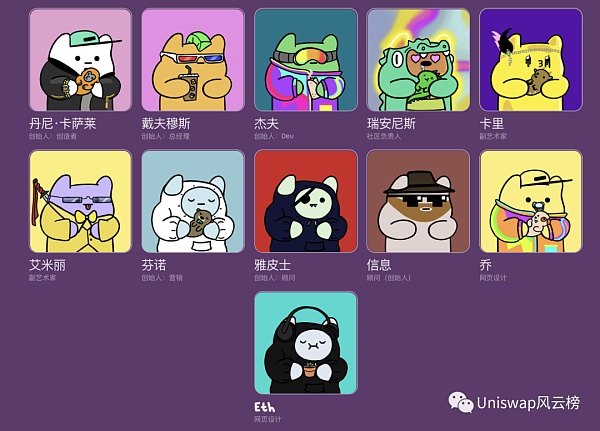

XRP/HKD-6.04%Coolman's Universe 是 Coolman Coffeedan 的 NFT 系列的名稱。Danny Casale 創建了 Coolman's Universe,以將他現有的藝術和品牌擴展到 NFT 的世界,在 Coolman Coffeedan 的藝術、他的粉絲以及現在的收藏家之間建立更密切的關系。“在不久的將來,我希望我的品牌能夠像《辛普森一家》、《Adventure Time》或《Hello Kitty》那樣家喻戶曉。我想要這個的原因很簡單;這種程度的贊譽意味著我已經實現了我的最終目標——讓盡可能多的人臉上露出笑容。”

明星經理人Scooter Braun以1800 萬美元加密貨幣交易其豪宅:金色財經報道,據《華爾街日報》(WSJ)報道,以擔任愛莉安娜格蘭德和賈斯汀比伯的經理而聞名的斯科特塞繆爾“踏板車”布勞恩已經賣掉了他在德克薩斯州的豪宅。一位熟悉此事的消息人士告訴《華爾街日報》 ,布勞恩最近以約 1800 萬美元的價格賣掉了他在德克薩斯州奧斯汀的湖濱住宅——這是他在 2020 年買下的。福布斯報告還提到,“Arte 的 9樓 Lower Penthouse 完全以加密貨幣支付的所有現金購買,使其成為迄今為止美國最昂貴的住宅加密房地產交易。” (cryptonewmedia)[2022/3/7 13:41:02]

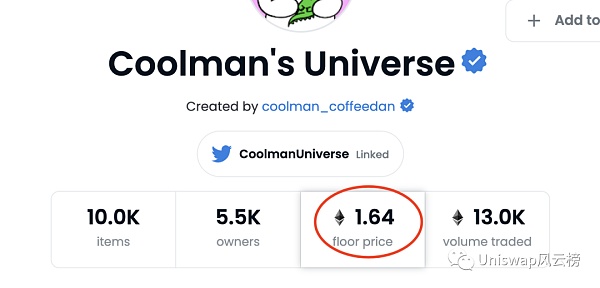

Coolman 的宇宙將由 10,000 個獨特的 NFT 組成。這些 NFT 的所有權將永遠在以太坊區塊鏈上得到證明,并且 NFT 不會過期。Coolman Universe 就職系列中的 NFT 永遠不會超過 10,000 個。

PUMA推特頭像更換為Cool Cats系列NFT:3月2日消息,運動品牌PUMA將推特頭像更換為Cool Cats系列NFT。同時,PUMA還在社交平臺轉發與其互動的多個NFT系列推特。

此前報道,2月22日,PUMA(彪馬)已將其推特賬戶更名為“PUMA.eth”。[2022/3/2 13:31:43]

Danny Casale(又名 Coolman Coffeedan)是洛杉磯的一位藝術家,他通過他超現實、幽默和粗制濫造的動畫而廣受歡迎。Coolman Coffeedan 的社交媒體擁有超過 950 萬的追隨者,盡管他自詡為“壞動畫師”,但他的藝術風格已成為動畫界的強者。

NFT收藏品項目Cool Cats交易總額突破1億美元:據官方最新數據顯示,NFT收藏品項目CoolCats交易總額突破1億美元,本文撰寫時為1.0748億美元,交易者數量為7946,銷售量為30862筆。CoolCats是以太坊區塊鏈上以編程方式隨機生成的NFT的集合,于7月1日啟動并鑄造了10,000個以編程方式隨機生成的卡通貓頭像,每只酷貓都擁有獨特的身體、帽子、面孔和服裝,總共有超過30萬種選擇。[2021/9/23 16:59:14]

隨著 NFT 的出現,數字藝術家和他們的粉絲能夠以前所未有的方式建立聯系。到目前為止,Coolman Coffeedan 的粉絲只能通過在 Youtube、Instagram 和 TikTok 等傳統平臺上觀看視頻來欣賞他的藝術。但是,如果您可以將這種關系更進一步呢?NFT 為您提供了無法復制的東西,即數字藝術本身的所有權。例如,任何人都可以購買蒙娜麗莎版畫,但只有一份原版。同樣,任何人都可以觀看 Coolman Coffeedan 的視頻,但只有少數人可以擁有 Spesh 作為 NFT 并獲得該所有權獨有的所有好處。我們計劃了一些令人驚奇的事情!

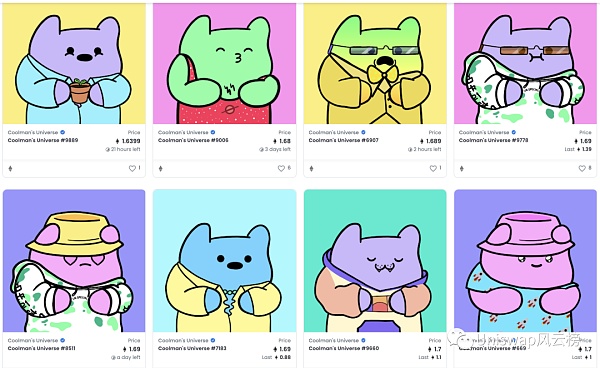

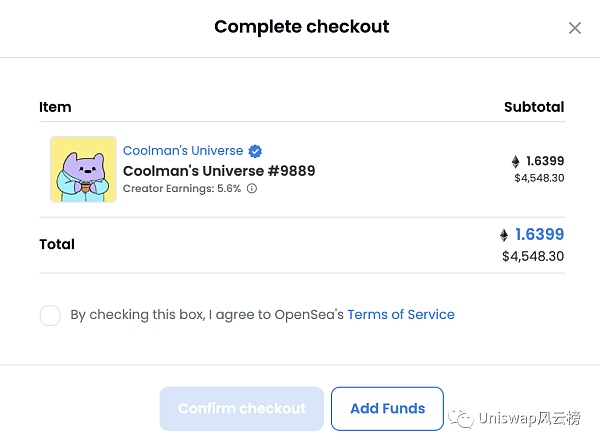

購買Coolman's Universe流程玩法

市場官網

1、準備小狐貍錢包metamask

2、打開平臺出售頁面

3、選擇地板價點擊

4、可以直接購買或者出價

5、鏈接錢包完成交易即可

思維導圖 MINDMAP 一個看似簡單卻意涵深遠的愿景引導著我們——為元宇宙創造最大的去中心化品牌,由社區建立、為社區所有.

1900/1/1 0:00:00原文標題:《IOSG Weekly Brief | Curve 能否超越 Uniswap V3? #94》撰文:IOSG Ventures在過去的 DeFi 之夏中.

1900/1/1 0:00:00在Melos.studio項目網站上最新更新的版本里,用戶已經可以自由進行音樂NFT的創作和鑄造.

1900/1/1 0:00:00現在進入ErgoHack III報名的最后一周!如果你想學習基于UTXO的智能合約并構建你的下一個項目,現在是時候報名申請了.

1900/1/1 0:00:00在當前互聯網時代被遺忘的技術之一當數 RSS(全稱 Really Simple Syndication,簡易資訊聚合),一個幫助定義 Web2 的信息聚合協議.

1900/1/1 0:00:00原標題 | NEAR發布全球首個Web 3創業平臺Pagoda在今年舉行的ETHDenver大會上,NEAR宣布了Pagoda的上線消息.

1900/1/1 0:00:00