BTC/HKD-1.35%

BTC/HKD-1.35% ETH/HKD-0.73%

ETH/HKD-0.73% LTC/HKD+0.79%

LTC/HKD+0.79% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD+0.6%

SOL/HKD+0.6% XRP/HKD-0.97%

XRP/HKD-0.97%比特幣近期的利好消息就是減半,很多人都說比特幣減半后的價格必然會有一波上漲,真的是這樣嗎?

01 比特幣是如何減半的?

什么是比特幣減產?這個就要追溯到中本聰所設定的規則了。比特幣的誕生緣由是因為國家無限制增發貨幣,中本聰希望有一種貨幣不會受到任何人的控制,任意兩個節點之間就能完成價值轉移,于是設計出來這種點對點的交易體系。

當初剛設計出來的比特幣沒有多少人知曉,更沒有多少人參與,為了讓更多的人在早期就參與,于是設計了“越早參與收益越高”的機制,也就是人們所說的“早鳥效應”。

摩根大通:穩定幣儲備中證劵的增加使得穩定幣難以維持其掛鉤:金色財經報道,摩根大通在一份研究報告中表示,如果穩定幣領域繼續萎縮,加密貨幣價格不太可能恢復。以Nikolaus Panigirtzoglou為首的分析師表示,美國對加密貨幣的監管打擊、加密生態系統銀行網絡的弱化以及去年FTX崩潰的影響導致了穩定幣領域的縮小。這導致加密貨幣行業的市值在過去一個月從1.26萬億美元降至1.089萬億美元。

該報告表示,穩定幣儲備中證劵的增加使得穩定幣難以維持其掛鉤。[2023/5/22 15:17:30]

這個機制是如何實現的?很簡單,在某個節點之前挖礦每個區塊獲得的收益是50 個比特幣,在這個節點之后是 25 個,下一輪繼續減半為 12.5 個比特幣。目前的節點出塊獎勵就是12.5 個比特幣,預計 2020 年 5 月減產后比特幣的出塊獎勵就變成了每個區塊 6.25 個。

安全團隊:BNB Chain上GXY代幣發生Rug Pull:金色財經報道,據CertiK監測,BNB Chain上GXY代幣發生Rug Pull,不要與其他Galaxy Coin代幣混淆。0xBf43開頭地址昨天開始移除流動性,并繼續出售代幣。約79000美元已轉移到外部賬戶(EOA)0x1064。[2022/8/30 12:57:21]

就像一塊木材每天劈一半,可以劈到無窮盡,理論上比特幣的減產也是無窮盡的。但是因為比特幣總量限制為 2100 萬枚,后期的減半后的收益會無限低,因此大約在 2140 年,比特幣就會被挖凈,以后挖礦收益就只有手續費沒有出塊獎勵。

Nirvana將提供30萬美元白帽賞金以求攻擊者歸還贓款:7月29日消息,Solana生態算法穩定幣協議Nirvana發推稱,其已標記黑客CEX連接錢包并正在努力追回被盜資金。Nirvana還表示,若攻擊者歸還資金,其承諾將提供30萬美元白帽賞金并停止調查。

此前消息,Nirvana疑似遭到閃電貸攻擊,損失約354萬枚USDC。[2022/7/29 2:45:53]

以上就是比特幣的減產機制,因為數量的減少,很多人就認為未來比特幣必然會有一波大牛市。

02 比特幣減半和牛市有何關系?

去中心化互聯網服務提供商Wayru完成約200萬美元種子輪融資:金色財經報道,去中心化互聯網服務提供商Wayru完成196萬美元種子輪融資,領投方為Borderless Capital,這筆投資將用于該公司2023年的營運資金需求和營銷成本。Wayru 打算建立一個去中心化的互聯網服務,平臺用戶能夠使用商用 WiFi 設備設置節點,并吸引其他用戶連接到節點的網絡區域,最終為網絡服務不足的地區提供低成本 WiFi 替代方案。(cointrust)[2022/5/21 3:31:35]

很多人對比特幣的價格的推論是這樣的:

第一種:以太坊白皮書翻譯者魯斌的文章中提到

“從 2011 年 6 月到 2017 年 12 月,共 78 個月,比特幣價格每月增長的幾何平均數為 8.64%。如果按照歷史的漲幅推算未來,那么未來 4 年大概是 53 倍……

那么估算總體數字資產的市值為 7.42 萬億 / 0.3 = 24.7 萬億美元。這個數字可能會過于樂觀,因為前提假設是加密資產在未來 4 年仍然會按照過去的指數級增長……對 24.7 萬億這個數打 3 折,7.4 萬億美元,會更貼近現實”。

第二種:比特幣從當初的 0.001 美元暴漲 2000 萬倍花了不到十年的時間。這十年中沒有任何投資標的有這樣的漲幅,按照這樣的漲幅,在未來比特幣必然還會繼續升值。

第三種:很多持幣大戶認為未來會一幣一個別墅、未來看比特幣的價格就是一條直線等等。

其實,世界上除了年齡會只漲不跌,再也沒有只漲不跌的投資標的。

比特幣從 1 美元漲到 8000 美元,產品從 8000美 元漲到 80000 美元,兩者之間的難度是不同的,雖然一個是漲 8000 倍,還有一個是漲 10 倍。

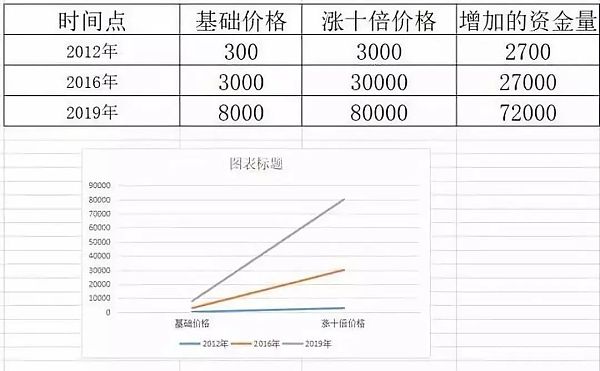

2012 年比特幣價格為 300 美元的時候,漲十倍到 3000 美元需要的資金量是 2700 美元一枚;2016 年,3000 美元的時候漲十倍,需要 27000 美元的資金量;2019年,8000 美元的時候再漲十倍,需要的資金量已經高達 72000 美元了。倍數還是線性增加,然而需要的資金早已經變成指數增長了。

不同的底數翻十倍需要的資金量是遠遠不同的。最簡單的例子,從 1 分漲到 10 元是 1000 倍,需要的資金是 9.99 元;從 10 元漲到 100 元,僅僅漲了十倍,需要的資金量已經是 90 元了,相比從 0.01 元漲 1000 倍需要的資金量已經翻了將近 10 倍了。

所以說,當前的比特幣價格 8000 美元,想翻十倍,需要的資金量是十分恐怖的。即使是目前 8000 美元的比特幣再翻倍,需要的資金量也是非常驚人的。以太坊英文白皮書的翻譯者魯斌依照比特幣月增長的平均數來算,卻沒有考慮需要的資金量。

綜合看來,比特幣的價格要想像過去十年那樣一路上揚,是非常困難的,因為需要的資金量太大了。

在本系列文章的第一部分,我們介紹了合成資產(編者注:中譯本見文末)。在本文中,我們將介紹不同的流動性和交易機制.

1900/1/1 0:00:00NFT 并不是解決每個人財務問題的萬能方案,但它們確實提供了獨特的賺錢機會,你現在在其他地方根本找不到.

1900/1/1 0:00:00原文標題:《A&T Talk:以太坊合并的風險、機遇和展望》主講嘉賓:Zhixiong Pan,Chainfeeds 創始人;Michael.

1900/1/1 0:00:00原文標題:《突發 | 關于美國財政部制裁 Tornado Cash 的解讀 20220808》原文作者:阿法兔,阿法兔研究筆記2022 年 8 月 8 日.

1900/1/1 0:00:00在以太坊智能合約開發中,合約調用交易經常發生。合約調用交易包括三種,創建合約交易,調用合約交易和直接向合約地址轉帳的交易.

1900/1/1 0:00:00最近 Aptos 、 Sui 的新熱潮帶火了Move 相關的生態概念。我們團隊從事 Move 相關的工作一年多,算是全球最經驗最多、踩坑最多的開發者團隊之一,借此分享一下對 Move 的看法與理.

1900/1/1 0:00:00