BTC/HKD-4.34%

BTC/HKD-4.34% ETH/HKD-6.21%

ETH/HKD-6.21% LTC/HKD-3.59%

LTC/HKD-3.59% ADA/HKD-3.51%

ADA/HKD-3.51% SOL/HKD-6.66%

SOL/HKD-6.66% XRP/HKD-3.29%

XRP/HKD-3.29%最近上鏈的現實世界資產情況如何?

在過去的幾個月里,傳統的基金和資產發行人推出了通過公共加密網絡將其他資產代幣化的計劃。這不只增強了人們對將現實世界資產帶到鏈上的興趣,并為?DeFi?的收益創造了新的機會。

私募股權公司?HamiltonLane?與數字資產發行平臺?Securitize?合作,將其?21?億美元旗艦股票基金的一部分在?Polygon?網絡上代幣化。該基金要求最低投資額為?2?萬美元,遠低于私募股權投資者通常的最低投資額?500?萬美元。HamiltonLane?是最大的私募股權管理公司之一,?2021?年在私募市場投資超過?370?億美元。它管理著?8240?億美元的資產。

同樣,新加坡金融管理局宣布了“守護者項目”,這是一項試點項目,將可用于各種?DeFi?策略的債券和存款代幣化。參與該項目的銀行將能夠將可在許可的流動性池中使用的債券和存款代幣化。這些資金可以在?Aave?和?Compound?等?DeFi?應用程序上出借以賺取利息,或作為獲得信貸的抵押品。該試點項目已經招募了摩根大通、星展銀行和?Marketnode?作為合作伙伴。

數據:以太坊域名服務ENS主域名注冊量突破44萬:金色財經報道,據Dune Analytics最新數據顯示,以太坊域名服務ENS主域名注冊量已突破44萬,本文撰寫時為440,070個,創歷史新高。此外,ENS參與地址總數量也突破61萬個,當前為610,285個,迄今已創立的ENS域名總量達到2,794,742個。[2022/11/29 21:09:03]

DeFi原生收益熊市遇冷,轉向代幣化?RWA

自?2020?年第一批?DeFi?協議開始獲得吸引力以來,它們一直是吸引用戶和交易員進入加密貨幣領域的驅動力。DeFi的實驗提供了創新的金融應用程序,如去中心化的自動化做市商、穩定幣、貸款、保險、跨鏈橋、合成資產和衍生品。

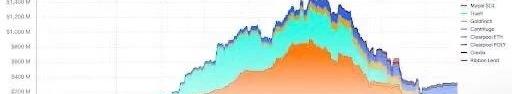

DeFi?應用程序中的總鎖定價值,隨著資產價格上漲和新用戶的加入,在?2021?年?12?月飆升至?2480?億美元的峰值。TVL因流動性挖礦而暴增——協議通過暫時提高收益,為用戶提供協議原生代幣的代幣獎勵來引導增長。

瑞士監管機構否決FTX Europe的交易牌照申請:11月21日消息,知情人士稱,FTX Europe此前已向瑞士金融市場監督管理局(FINMA) 申請“有組織交易系統”的許可證,但最近遭到拒絕,并且沒有給出申請失敗的原因。

據此前報道,塞浦路斯監管機構將暫停FTX在歐盟的運營許可證。(彭博社)[2022/11/21 7:52:38]

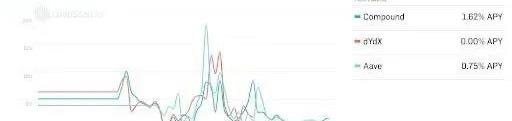

在?2022?年熊市期間,由于代幣價格下跌,用戶對加密貨幣的普遍興趣減弱,導致回報是非持續的。穩定幣?USDC?的歷史貸款利率在?2020?年?12?月達到峰值,Aave?為?18%?,Compound?為?8%?。目前,這兩種債券的收益率分別跌至?0.75%?和?1.62%?。

DeFi?收益率一直在下降。

由于一年期美國國債收益率約為?5%?,投資者紛紛涌向安全的政府債券。隨著美聯儲放棄零利率政策,一年期國債收益率從?2021?年?12?月的?0.3%?上漲,國債收益率出現了爆炸性增長。

五家國有大行參與多邊央行數字貨幣橋項目:金色財經報道,9月28日,工行、農行、建行、交行、中行等發布了參與多邊央行數字貨幣橋項目的情況。多邊央行數字貨幣橋項目是指香港金管局、泰國央行、阿聯酋央行和中國人民銀行數字貨幣研究所共同發起的“多種央行數字貨幣跨境網絡”(m-CBDC Bridge)。

農行稱,該行參與了多邊央行數字貨幣橋試點,進行了本次真實交易測試工作,幫助客戶完成以跨境貿易為主的多場景支付結算業務。工行及其阿布扎比分行、工銀亞洲等機構參與了此次試點,基于數字貨幣橋平臺為其客戶完成以跨境貿易為主的多場景支付結算業務。

此前消息,國際清算銀行(香港)創新中心、香港金融管理局、泰國中央銀行、阿聯酋中央銀行和中國人民銀行數字貨幣研究所聯合宣布,2022年8月15日至9月23日期間,在貨幣橋平臺上首次成功完成了基于四個國家或地區央行數字貨幣的真實交易試點測試。(經濟觀察網)[2022/9/29 6:02:32]

數據:交易所過去7天內新增13,545枚BTC:金色財經報道,Watcher.Guru在社交媒體上稱,過去7天內,交易所新增13,545枚BTC(2.58億美元)。[2022/9/25 7:20:13]

美國國債收益率隨著利率的上升而飆升。

隨著傳統金融的無風險利率上升和?DeFi?收益率下降,投資者對?DeFi?的參與在近幾個月大幅減少,TVL?從?2021?年?12?月的高點下降了?73%?,跌至目前的?660?億美元。

DeFi?的?TVL?自?2021?年達到峰值以來一直在下降。

為了吸引新的資本,DeFi?協議開始將?RWA?作為抵押品或新的投資機會的來源,為投資者提供更一致的回報。

自?2018?年以來,房地產、大宗商品、私募股權和信貸、債券和藝術品等現實世界資產的代幣化一直在悄然滲透進我們的生活。以前被稱為“證券型代幣”或“代幣化證券”,代幣化?RWA?利用區塊鏈技術將傳統資產帶到鏈上。代幣化?RWA?提供了切實的好處,包括降低投資最低限度和通過部分所有權增加訪問權限,增加以前非流動性資產的交易,增強透明度和安全性。因為區塊鏈上有不可更改的交易歷史記錄,以及自動化的所有權管理。

Art Blocks系列NFT24小時交易額為441.47ETH 增幅達139.84%:金色財經消息,據NFTGo.io數據顯示,Art Blocks系列NFT總市值達8.4億美元,在所有NFT項目總市值排名中位列第7;其24小時交易額為441.47ETH,增幅達139.84%。截止發稿時,該系列NFT當前地板價為0.024ETH。[2022/9/22 7:13:00]

七大RWA?私人信貸區塊鏈協議加在一起的歷史貸款價值為?42?億美元,進行中的貸款為?4.56?億美元。這些協議使用?DeFi?為企業提供私人貸款,包括?Maple、Centrifuge、Goldfinch、creditx、TrueFi、Clearpool?和?RibbonLend。它們的平均年利率為?12.63%?。

MapleFinance?的首席執行官兼聯合創始人?SidneyPowell?指出:“代幣化?RWA?使?DeFi?受益,因為它可以為非加密本地的企業和客戶提供服務。只要我們只接受比特幣或以太坊作為質押品,DeFi?的貸款就有上限。能夠接受代幣化的房地產或公司財產的擔保,降低了加密貨幣貸方和投資者的風險,這使現實世界的企業可以使用DeFi。”

DeFi?的貸款也在下降。

DeFi?如何在代幣化?RWA?這條路上走得更遠?

DeFi?必須提供比傳統投資更高的收益率,才能保持競爭力并吸引資本。MapleFinance、Goldfinch?和?Centrifuge?等?DeFi?應用程序從加密貨幣持有者那里籌集資金,并通過各種策略將其借出以產生收益。

MapleFinance?是機構借款方利用?DeFi?生態系統獲得低額抵押貸款的平臺。池子代表是在平臺上負責保險承保和管理池子的信貸專業人員,他們尋找機構借款人,為每個貸款池制定條款。然后,貸款人可以將加密貨幣資金存入他們希望支持的池子中,借出資產以換取收益。迄今為止,Maple?累計提供了近?18?億美元的貸款。

Goldfinch?專注于為新興市場的現實企業提供貸款。借款方必須接受審核,以確定他們是否有資格獲得貸款。一旦獲得批準,他們可以創建池并確定貸款條款,如利率、貸款金額、期限和滯納金。

貸方可以選擇向第一批在減值貸款中遭受資本損失的個人池提供資金,從而獲得更高的回報。或者,流動性提供者可以提供在所有借款人池中分配的資本,從而獲得較低的收益率,同時降低資本損失風險。

Maple?和?Goldfinch?專注于私人信貸,而?Centrifuge?則可以將更多形式的現實世界資產引入?DeFi?生態系統,例如房地產貸款和貨物發票。在?Centrifuge?協議上的首款資產抵押市場?Tinlake?上,發起者將現實世界的資產轉換為?NFT,并包括相關的法律文件。使用?NFT?作為代表?RWA?的抵押品創建資產池,然后投資者可以向與其風險偏好相匹配的資金池提供資金。

將現實世界的資產代幣化可以讓?DeFi?進入一些最大的金融市場。2020?年全球房地產價值?327?萬億美元,?2022?年非金融企業債務超過?87?萬億美元。這些都是巨大的市場,代幣化可以為其帶來更高的流動性和新的投資者。

投資者如何把握代幣化?RWA?在?DeFi?上的收益機會?

在評估產生收益的機會時,投資者應該查看利用現實資產的現有?DeFi?應用程序的跟蹤記錄。查看他們是否遭遇過違約,了解其保險承保、盡職調查流程和管理風險的方式。隨著不斷發展,那些要求借款方超額抵押,且能夠獲得保險或在違約情況下有支持機制的保險承保人可能會有最佳表現。

值得注意的是,MapleFinance?在?2022?年?12?月的一個貸款池中有?3600?萬美元的違約貸款。借款方?OrthogonalTrading?因?FTX?的倒閉而遭受損失。為了應對這一情況,Maple?推出了?2.0?版本,為不良貸款引入了更即時的違約和清算程序。這表明對于像?Maple?這樣的低額抵押?DeFi?貸款平臺,借款方需要更好的風險參數和行業多元化選擇。

除了直接貸款,投資者還可以通過購買原生代幣來押注以?RWA?為重點的?DeFi?協議。這些代幣的價格將與加密市場行情相關,但可能會對熱門交易平臺表現出更大的升值潛力。

Tags:EFIDEFDEFI代幣化defi去中心化交易所下載My DeFi PetDefi Shopping Stake代幣化票據

FTX崩盤的余波仍未消散,根據最新流出的一份年度投資者信件副本內容顯示,對沖基金MulticoinCapital在2022年的虧損高達91.4%,主要原因有二,一是去年整個加密市場過于動蕩.

1900/1/1 0:00:001、史無前例的科技牛 2020年下半年疫情擔憂褪去后而美聯儲仍在承諾維持0利率很長時間,量化寬松持續進行,通脹也見不到影子,全球迎來了科技企業的融資熱潮期.

1900/1/1 0:00:001這個市場沒有「永恒」的敘事或許你還記得這些曾經縈繞耳邊的期待,現在卻無人談及。DeFi2.0談論了多少?每個人都在談論BTC如何在2021年達到10萬美元.

1900/1/1 0:00:00注:本文整合自楊民道發布兩條長推。USDC在SVB的窟窿有多大?已知的信息USDC的儲備432億美金,現金儲備114億美金,存在8家銀行,據說大頭在NYMellon,剩下的假設20億美金在SVB.

1900/1/1 0:00:00注:本文來自@mrblocktw推特,MarsBit整理如下:中心化穩定幣VS去中心化穩定幣隨著監管打擊幣圈的力度增加.

1900/1/1 0:00:00SheldonZhao在舊金山生活,目前就職于全球頂尖咨詢公司擔任商業分析師,主要致力于提供區塊鏈和加密貨幣業務服務,包括資產上鏈,區塊鏈與可持續發展,以及NFT商品策略.

1900/1/1 0:00:00