BTC/HKD-4.4%

BTC/HKD-4.4% ETH/HKD-4.86%

ETH/HKD-4.86% LTC/HKD-2.19%

LTC/HKD-2.19% ADA/HKD-4.19%

ADA/HKD-4.19% SOL/HKD-4.01%

SOL/HKD-4.01% XRP/HKD-2.99%

XRP/HKD-2.99%編者注:本文來源于YFI創始人AndreCronje在啟動yearn.finance項目前撰寫的一系列博客。在這三篇短文中,第一篇最為重要,它寥寥數語,就勾勒出了“流動性挖礦”概念的來歷,以及它給DeFi世界帶來的挑戰。后面兩篇短文介紹了作者解決問題的思路,并不易懂,但也都有文獻意義。

101YieldFarming

我們開發成功了一款新的流動性挖礦產品,但在啟動之前,我希望先解釋幾個概念。

在我們開發iearn的時候,我們擁有的選擇是非常簡單的:Aave、Compound、Dydx,還有Fulcrum。每一個產品都為不同的資產提供了借貸市場。你可以出借手中的資產、賺取一份被動收入。

單純的年代啊。

SNX項目引入了帶激勵的流動性池的概念。他們希望大家來為他們的sETH池子提供流動性,也意識到了,最好的辦法就是獎勵早期參與者:如果你在uniswap上為sETH/ETH交易對提供了流動性,你就可以得到SNX代幣作為獎勵。

像我這樣比較老的玩家可能還記得Havven,記得SNX的目標是做成一種新的穩定幣,也就是Synthetix交易所中的sUSD。但那時候只有UniswapV1,只有資產/ETH這一種流動性池,所以他們無法僅僅激勵一個包含sUSD/ETH的流動性池,只能激勵多個池子。

然后就是CRV,一個新的、更簡單的自動化做市商。說它更簡單,不是指它的公式更簡單,而是在設計上更簡潔。有了Curve,大家就有了新的方法用穩定幣參與獲得被動收入,你只需提供DAI以及/或者USDT,就可以賺到手續費了。

徐明星新書《趣說金融史》正式發布 科普金融發展之道:金色財經現場報道,9月23日,歐科云鏈創始人徐明星攜手著名財經作家李霽月、行業觀察者顧澤輝力作《趣說金融史》一書,跨越5000年金融歷史,重讀金錢故事,并預測新的金融時代。該書由中信出版社出版,將于近期正式發售。據了解,本書可以更好地呈現金融的起源與發展,幫助人們理解貨幣、金融與未來經濟。作為區塊鏈行業領軍企業——歐科云鏈的創始人,徐明星深知技術探索對經濟社會的重要推動作用,他曾先后出版過《圖說區塊鏈》、《區塊鏈:重塑經濟與世界》、《通證經濟》、《鏈與未來》等行業權威著作,解讀區塊鏈等新型技術的推動下,金融與社會的升級之道,對經濟社會發展做出了重大貢獻。其中,《區塊鏈:重塑經濟與世界》曾作為新中國70周年重點推薦圖書之一被相關書店推薦。[2021/9/23 17:00:57]

所以,一直關注這個領域的人,會知道已經有了一些方法,可以讓我們賺取被動收益率了:

通過為Uniswap市場提供資產來獲得交易手續費

通過為sETH/ETH交易隊提供流動性來獲得SNX代幣

通過為CRV市場提供DAI或USDT來獲得交易手續費

通過在Aave、Compound、Fulcrum或者Dydx借貸市場存入資產來獲得存款利率

iearnV1就是一個簡單的借貸市場LP,每當用戶存款/取款就在不同的流動性池子間切換一次。

于是我們開始跟CRV商量推出一個自動切換收益率的流動性池,后來就成為CRV的YPool。YPool結合了iearn和CRV的最優點,變成了一個最優化出借效率、自動切換獲得手續費的池子。

國務院:推進科普與區塊鏈技術深度融合:為貫徹落實黨中央、國務院關于科普和科學素質建設的重要部署,依據《中華人民共和國科學技術進步法》、《中華人民共和國科學技術普及法》制定《全民科學素質行動規劃綱要(2021-2035年)》,其中要求實施智慧科普建設工程。推進科普與區塊鏈等技術深度融合,強化需求感知、用戶分層、情景應用理念,推動傳播方式、組織動員、運營服務等創新升級,加強“科普中國”建設,強化科普信息落地應用,與智慧教育、智慧城市、智慧社區等深度融合。(新華社)[2021/7/10 0:40:52]

當你在y.curve.fi上做交易時,你實際上是在交易ytoken,比如yDAI、yUSDT,等等,但池子本身會意識到yToken在交換token,然后存入/取出底層的token資產。

然后,我們又開始跟SNX商量,因為他們即將要啟動自己的穩定幣交易池,而我們添加了另一層。這樣流動性提供者就可以得到yToken、curve.fi的手續費,再加SNX獎勵。

所以那時候,我們已經有了終極組合:自動切換被動收益率的token+交易手續費+項目的流動性激勵。

這樣美好的時光也已成過去式。

然后各個項目就開始了激勵流動性的戰爭。Compound用他們的COMPtoken打響了第一槍,然后大家就蜂擁而上。Balancer很快推出了BAL,mStable推出了MTA,Fulcrum推出了BZX,而Curve蓄勢待發要推出CRV。

但是,這就使得YieldFarming變得更加復雜,僅僅根據存款利率來切換選擇就不夠了。

歐科云鏈集團正式啟動區塊鏈科普行動“星途計劃”:歐科云鏈集團于4月26日,正式宣布啟動了區塊鏈科普行動——“星途計劃”,行動包括將在全國范圍展開系列沙龍,加大力度推進區塊鏈科普進機關、進國企、進校園等,聯合政府部門、行業協會等共同構建起更加完善和有效的區塊鏈科普教育生態,與此同時,直擊區塊鏈科普現存痛點,推出簡單易懂的“秒懂區塊鏈”公益短視頻課。

該計劃旨在全維度推動社會建立對產業更清晰的認知,與“鯤鵬計劃”一道助力數字經濟及區塊鏈產業本身健康發展夯實“人才”和“產業認知”兩大基礎。[2021/4/26 20:59:37]

現在,策略會復雜成這樣:

把DAI存入compound,把cDAI存入Balancer。通過DAI賺取COMP、通過cDAI賺取BAL,再加上DAI可獲得的存款利率,和cDAI在Balancer交易池中的手續費。

把DAI存入curve,然后把curvetoken存入SynthetixMintr交易所。通過DAI賺取CRV,通過curvetoken賺取SNX;再加上在curve交易池中可獲得的交易手續費。

把DAI存入mStable,把mStable存入Balancer。DAI可獲得一份利率,mStabletoken在Balancer協議中獲得BAL;再加上可以從Balancer的交易池中賺取手續費。

把USDC存入Maker,鑄出DAI,然后重復選項1,2,3。

而且上面幾種策略只是一些例子。幾周以前,最好的策略是從Compound市場中借出BAT;現在則是用Compound做DAI的剛剛。但是下一周,也許就是參與Curve的SNX池。

動態 | 新浪財經:官媒針對區塊鏈的報道從科普宣傳轉向打假監管:據新浪財經今日消息,“1025新政”滿月,一個月間,官媒對區塊鏈的態度風向已轉。據11月初的一項統計,七家黨媒在新政一周內發布了65篇直接相關報道,當時文章中的關鍵詞是數據、產業、安全、創新等,大量文章偏向于科普區塊鏈的概念以及應用介紹,提醒警惕虛擬貨幣炒作的僅有3篇。近期,官媒的批評焦點則紛紛指向借區塊鏈之名進行的虛擬貨幣發行和炒作行為。據統計,新華網、人民網收錄轉載的,以打擊虛擬貨幣或揭露假借區塊鏈行騙為主題的文章,自10月25日到11月25日午間,共28篇;其中,11月19日至11月25日的一周內就高達15篇。這些文章主要圍繞三個觀點展開:厘清區塊鏈和虛擬貨幣的關系,說明二者概念不等;打擊偽“區塊鏈”騙局,或是虛擬貨幣騙局揭露;提醒民眾,區塊鏈不能成為炒作的噱頭,更不是行騙的招牌,需警惕此類活動,理性投資。[2019/11/26]

上面所有策略面臨的共同問題是,這些策略的意義都基于COMP、BAL、MTA、SNX、CRV,等等,的價值。而所有這些token的價格都是會浮動的。這也意味著,所有這些策略都要依賴于價格信息傳輸機制。在撰寫文本之時,還沒有COMP、BAL、MTA、SNX和CRV的價格信息傳輸機制,除非你使用Uniswap交易池或Balancer交易池中的價格作為指數;不過一旦你用了,就準備好自己的流動性被閃電貸吸干吧。

本文的目的是想告訴大家,流動性挖礦已經變得很復雜了,而且我們預計它以后會變得越來越復雜。所以我們需要提供一種新的產品,不是簡單地在這些選項中作選擇,而是培育出新的選項。

動態 | 美國演說家Anthony Robbins開始科普什么是比特幣:美國演說家安東尼·羅賓(Anthony Robbins)在自己的網站上發布了一篇比特幣的科普文章,并在推特上向自己的粉絲介紹什么是比特幣,目前他的推特賬戶共有粉絲304萬人。[2019/1/1]

我們已經有思路了。

從下一篇文章開始,我們會詳細說明解決方案。

原文鏈接:?https://medium.com/iearn/yield-farming-101-d983a27c542e翻譯:?阿劍

102更能感知收益的自動化做市商

我們先從幾個基本的例子開始:

假設你持有BAT,你有以下幾個選擇:

將BAT存入Compound,賺取存款利息和治理代幣COMP

將BAT存入Aave賺取利息

賣掉50%的BAT,用這筆錢買入ETH,將BAT和ETH存入Uniswap的BAT/ETH流動性池,賺取手續費,并承擔無常損失。

賣掉50%的BAT,用這筆錢買入ETH,將BAT和ETH存入balancer的BAT/ETH資金池,賺取手續費和治理代幣BAL,并承擔無常損失。

再變得復雜一點:

將BAT存入Compound,獲得cBAT,將cBAT和ETH存入balancer的cBAT/ETH資金池,賺取手續費和BAL,并承擔無常損失。從表面上來看,你以為你賺取的是COMP和cBAT的利息收益。

實際上,是Balancer的資金池在賺取COMP,而且balancer的資金池也在賺取cBAT。雖然你的投資策略看似很明智,但是最后的收益近似于直接將BAT和ETH存入balancer的資金池。

從中,我們可以發現以下幾個問題:

流動性池賺取了激勵型代幣,如COMP、BAL等

流動性池賺取了代幣的存款利息

你必須賣掉50%的BAT來為池子提供流動性

從上述幾點可知,現有的AMM流動性池無法滿足我們的需求,因此我們需要更能感知收益的AMM。

支持Aave代幣非常容易。aToken都支持一個名為redirectInterestStream的函數,可以讓你配置一個用來接收利息的地址。但是,這就意味著,你獲得的利息不是以復利計算的。

Compound代幣的價值雖然能基于其供應指數而增長,但也正因此,這些代幣很難管理。這就需要AMM能夠感知cToken的基礎價值,而非cToken的價值。因此,所有互換交易和報價核查都要衡量基礎價值,而非cToken本身的價值。

適用于cToken的方案也適用于aToken,并且解決了復利問題。

引入這一變化之后,AMM就能在持有cBAT或aBAT的同時進行BAT/ETH代幣對之間的交易。

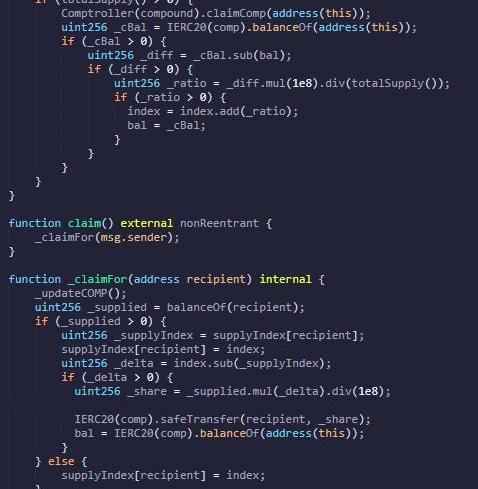

給COMP設計的方案非常簡單,我們根據每一次內部余額的變化來衡量COMP余額的變化,并為其分配一個索引。

但是,我們希望支持將來有可能加入的所有代幣,并且在余額沒有改變的時候也重新分配。因此,我們對上述內容進行過修改,可以適用于任何代幣,并增加了一個針對核心代幣的地址查找功能。

以上就是第一部分——可感知收益的AMM,能讓流動性提供者從提供最高利率的借貸市場里賺取利息,同時獲得激勵型代幣。

下一篇文章將詳細講述,在你僅持有一種代幣的情況下,我們是如何幫助你避免賣出50%來買入另一種代幣的。

原文鏈接:?https://medium.com/iearn/yield-aware-amms-102-114e1ea37608翻譯:?閔敏

103穩定幣

在講解下一塊內容之前,我們需要先了解穩定幣。

為什么1USDT價值1美元?簡單來說,如果我持有1USDT,我可以可以找發行方Tether將1USDT兌換1美元。因此,如果USDT的價格跌至0.9美元,我就會想方設法購買USDT,并將它兌換成1美元來套利,直至其價格回歸1美元為止。如果USDT的價格漲至1.1美元,我就會想方設法用美元來“鑄造”USDT,從中套利,直至其價格回歸1美元為止。

同理,USDC及其發行方Circle,還有TUSD及其發行方Trust也是如此。

那么DAI呢?DAI是由ETH,而非美元背書的。我們可以提供價值100美元的ETH,然后鑄造價值100美元的DAI

如果1DAI的價格是1.1美元,我們就可以使用ETH來鑄造DAI,然后再用DAI換回ETH。假設你之前使用價值1.5美元的ETH鑄造了價值1美元的DAI。現在,這個DAI的價值變成了1.1美元,你可以將它兌換成等值的ETH,這樣依然比你的質押品價值低了0.4美元。。

解決上述問題很容易,不是嗎?只要我們能以價值1美元的ETH鑄造價值1美元的DAI就可以了。這里的問題在于ETH本身具有波動性,如果ETH的價格下跌1%,整個系統都會不穩定,因為沒有足夠多的ETH能償付DAI。

這就是為什么Tether等公司會惹上那么多官司。Tether稱其發行的USDT是以美元1:1足額背書的,也就是說,如果所有USDT持有者同時要求Tether兌付,Tether能拿出足夠多的美元嗎?這是確保系統穩定的關鍵問題:當所有人要求兌付時,系統始終可以提供足夠的基礎資產。

因此,我們設計了一種新型穩定幣。我們設計的是AMM轉賬機制。

每當我們創建一個新的uniswap流動性池時,都需要提供等價值的兩種代幣。假設你提供了價值1美元的BAT和價值1美元的ETH創建了一個BAT/ETH流動性池。這時,有人提供價值1美元的DAI和價值1美元的ETH創建了DAI/ETH流動性池。如果你想使用BAT兌換DAI,就要先在BAT/ETH池子中將價值1美元的BAT兌換成等值的ETH,然后再到DAI/ETH池子中兌換成等值的DAI。

在上述示例中,ETH只起到了價值轉移的作用。只要1ETH=1ETH,則價值1美元的BAT=價值1美元的DAI。

引入了價值轉移資產后,我們就可以做一些有趣的事情了。假設你提供價值1美元的BAT給這個新的AMM轉賬機制,就可以創建出等價的價值轉移代幣。如果有其他人提供價值1美元的DAI,也可以創建出等價的價值轉移代幣。

接下來就會發生一些有趣的事情:1.我們只需要提供一種代幣的流動性2.價值轉移代幣的價值等于系統中所有代幣的價值總和3.如果交易者為這個系統注入了更多A代幣,就要取出同等價值的B代幣,從而遵守規則2。4.如果價值轉移代幣的價值高于系統中所有代幣的價值總和,交易者就面向該系統出售價值轉移代幣,并取出其它代幣,從而遵守規則2。

我們已經上線了這個名為StableAMM的流動性提供系統。該系統能夠在保證內部穩定性的同時,獲得更高的收益。

原文鏈接:?https://medium.com/iearn/yield-stable-coins-103-717b097213f1翻譯:?閔敏

自新冠肺炎爆發以來,全球14家最大的銀行市值蒸發了6353.3億美元。這是當前比特幣市值的三倍多,幾乎是所有加密貨幣市值的兩倍.

1900/1/1 0:00:00原文:https://github.com/paritytech/polkadot/blob/master/roadmap/parachains.

1900/1/1 0:00:00經過黑色一星期,Defi流動性挖礦經歷過瘋狂又回歸清醒,二級市場已從FOMO走向恐慌情緒,創始人跑路,代幣歸零,各色讓人忍俊不禁的項目齊上陣,很多人對Defi還不甚了解就被市場泡沫卷入其中.

1900/1/1 0:00:00“韭月韭日”剛過,我們看到美國加密貨幣交易所Kraken最近發布了2020年8月加密市場波動報告,其中指出九月基本上是比特幣市場歷史表現最糟糕的一個月,通常會給投資者帶來負收益.

1900/1/1 0:00:00作者|哈希派分析團隊 BTC突破27400美元關口 日內漲幅為6.93%:火幣全球站數據顯示,BTC短線上漲,突破27400美元關口,現報27401.39美元,日內漲幅達到6.93%.

1900/1/1 0:00:00DeFi經過兩年多的蟄伏,在2020年夏天爆發。從6月中旬到現在,僅僅過了三個月的時間,各種密集的演化讓人眼花繚亂目不暇接。這是迄今為止加密史上創新最密集的階段.

1900/1/1 0:00:00