BTC/HKD-0.7%

BTC/HKD-0.7% ETH/HKD-3.81%

ETH/HKD-3.81% LTC/HKD-1.77%

LTC/HKD-1.77% ADA/HKD-1.16%

ADA/HKD-1.16% SOL/HKD-1.38%

SOL/HKD-1.38% XRP/HKD-2.19%

XRP/HKD-2.19%2021年4月14日,Coinbase在美國納斯達克公開上市,Coinbase每股參考價為250美元,上市當日開盤價格即為381美元,漲幅超過50%。Coinbase創始人發布推特:“ThankyouSatoshi,whoeveryouare”。

上周,Coinbase成功在納斯達克完成IPO。作為第一家成功在美國上市的數字資產交易所,發行當日股價一度超過420美元,估值超過1000億美元。數字資產市場受到消息層面的刺激,比特幣、以太坊的現貨價格雙雙刷新歷史新高。

總結上周期權市場的數據,我們發現:

·本次行情的急漲急跌,很大程度上可以定義為事件性沖擊;

·比特幣重回原位,以太坊確認了2,000美元的支撐區間;

·以太坊期權持倉穩健抬升,投資者對以太坊的建倉需求十分明顯;

·以太坊隱含波動率曲面右偏,投資者看好以太坊的長期價值。

比特幣

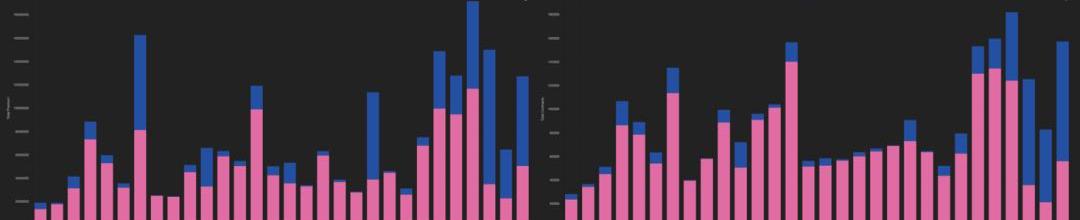

4月份的第三周,比特幣現貨價格創出歷史新高,期權成交量穩步上行。火熱的市場與期權持倉量形成了相互驗證的關系。截止發文時間,比特幣期權持倉量已經恢復至3月末季度交割之前的水平。穩健的成交量下,大宗成交的數量在最近幾個交易日密集爆發,后續市場的變化值得關注。

比特幣期權市場180天25%Delta偏差已達2021年11月最高水平:3月20日消息,隨著比特幣價格升至2.8萬美元區間,比特幣期權出現反轉看漲,7、30、60、90和180天的25%Delta偏差已恢復到看漲區域,相關指標值均接近5,其中7天25%Delta偏差創下自2022年2月以來最高水平,180天25%Delta偏差創下自2021年11月以來最高水平。

25%Delta期權偏差是一個普遍監測指標,高于0的25%Delta期權偏差表明看漲期權和看跌期權的需求更強,可以解釋為一個市場看漲信號。(Cryptonews)[2023/3/20 13:14:25]

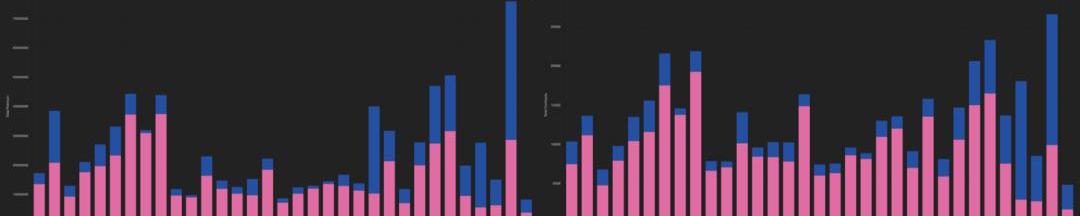

比特幣期權權利金成交量與比特幣期權合約成交量,截至4月19日18:00,數據來源:gvol.io

Coinbase上市,比特幣現貨價格再創歷史新高。利好兌現之后,市場出現明顯的回調,比特幣沒能保住60,000美元關口,截止發文,比特幣現貨價格回落至57,000美元區間,這已經抹去本輪行情的所有漲幅。

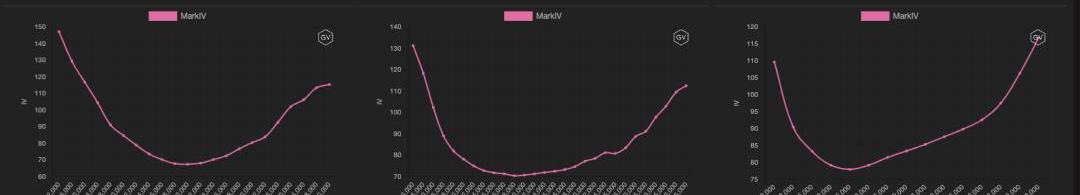

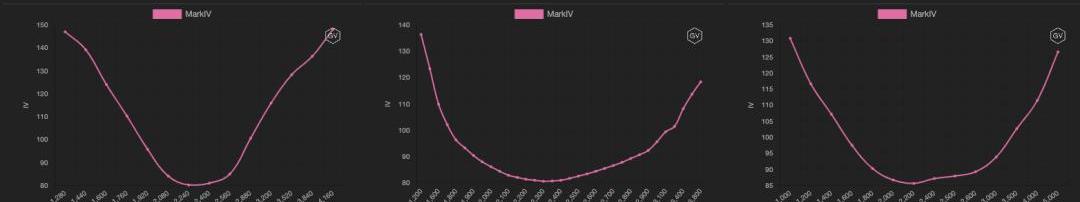

市場的價格波動對于不同期限的隱含波動率曲面產生不同影響,很明顯,比特幣短期期權交易受到更多的市場沖擊,當月的短期隱含波動率曲面呈現一定的左偏趨勢,交易員開始重視對看跌期權的配置。

Lyra在Optimistic Ethereum主網上線SOL期權市場:2月22日消息,二層原生期權協議Lyra宣布,在Optimistic Ethereum主網上線SOL(SOL-USD)期權市場,此次為軟啟動,由Lyra DAO為本輪交易提供流動性。[2022/2/22 10:07:59]

短期比特幣期權期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

從中長期的隱含波動率曲面來看,比特幣遠期隱含波動率曲面保持了一定程度的正向形態,然而左側的不平整曲線表現交易員對看跌存在一定分歧,完整的右偏結構暗示著比特幣似乎仍有沖高的可能。

遠期比特幣期權期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

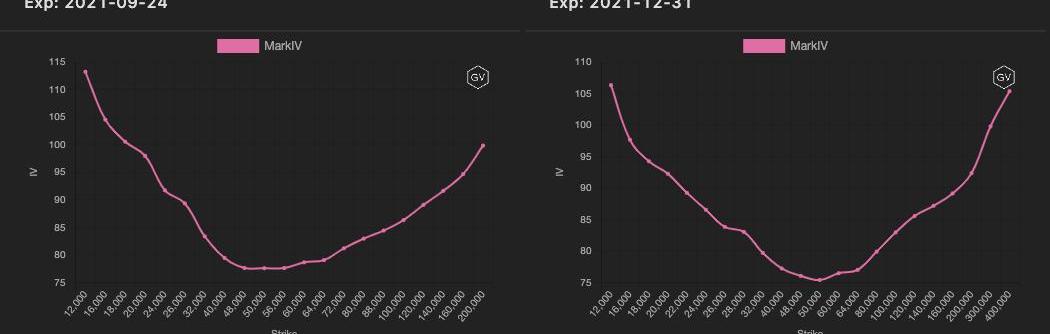

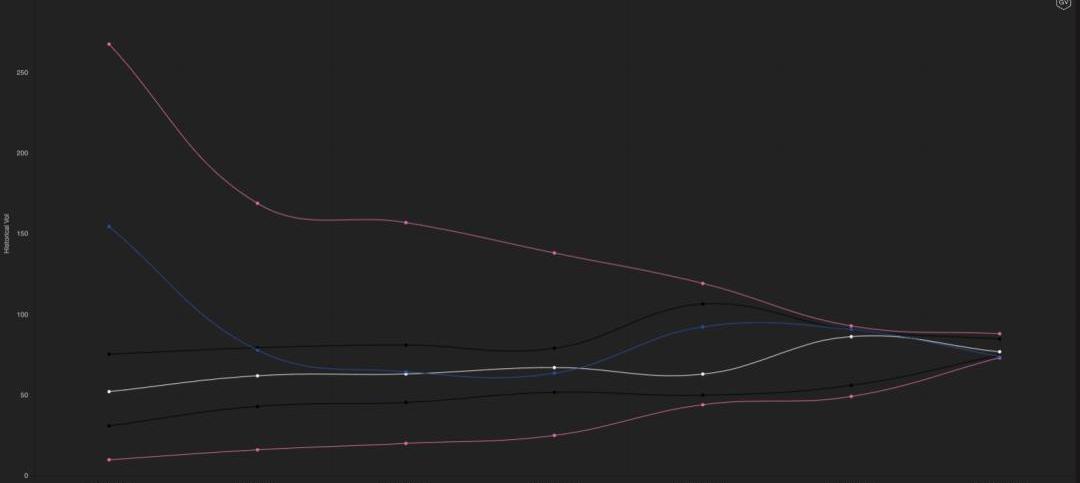

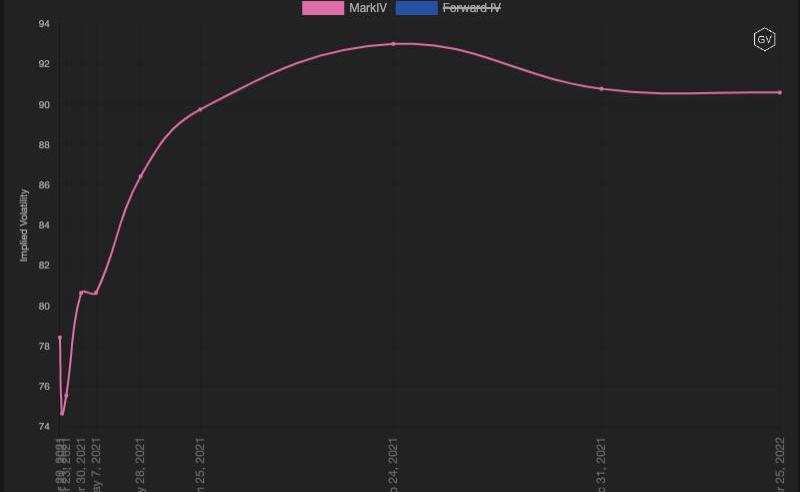

隱含波動率期限曲線在上周呈現給市場的是一個非常陡峭的“Contango”結構。而在本周,由于現貨市場出現的超預期波動,短端波動率被抬升,隱含波動率期現曲線出現一定扁平化趨勢。

基于以太坊的期權市場協議Primitive已主網啟動:12月29日消息,基于以太坊的期權市場協議 Primitive 發文宣布主網正式啟動。官方介紹,Primitive 協議沒有原生代幣,且該協議和接口處于 beta 版本,因此存在使用風險。Primitive 是一種新的協議,它利用簡單性的力量為以太坊上的任何資產提供通證化選項。[2020/12/29 15:57:03]

比特幣期權隱含波動率期限結構,截至4月18日18:00,數據來源:gvol.io

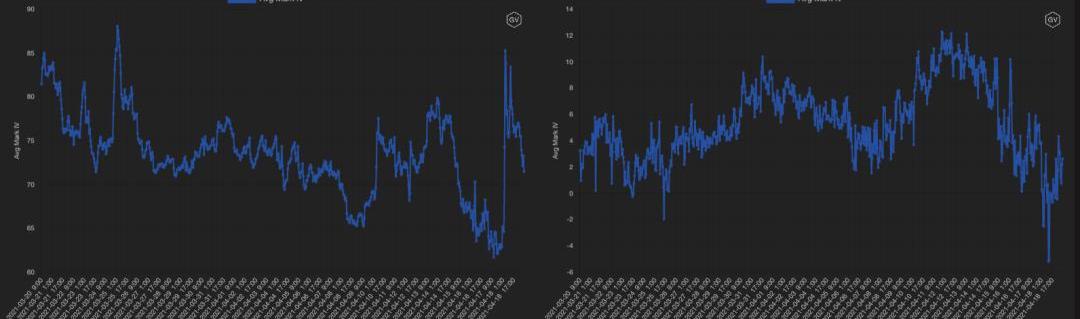

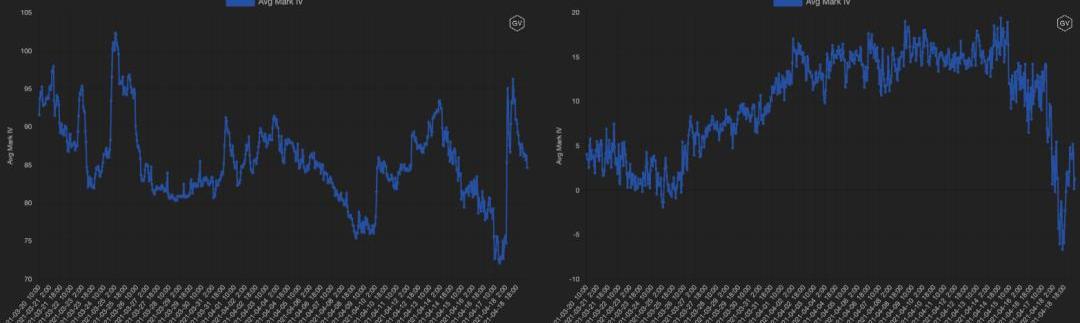

從高階數據來看,比特幣現貨價格“急漲急跌”對期權市場的影響十分明顯。我們可以看到期權隱含波動率明顯的上升和下降,在幣價沖高與回落的過程中,交易的重心從看漲期權向看跌期權轉移。

比特幣期權隱含波動率與偏度過去1個月變化,截至4月18日18:00,數據來源:gvol.io

古根漢姆投資灰度比特幣信托引發期權市場大量買入活動:今日早前消息,古根漢姆宏觀機會基金(Guggenheim Macro Opportunities Fund)獲得了向灰度比特幣信托投資5億美元的權利,這一消息引發了期權市場的大量買入活動,可能會推動比特幣的復蘇。在美國,比特幣交易所交易基金(ETF)還不存在,灰度比特幣信托是大多數機構投資者的第一個進入點。(Deribit)[2020/11/30 22:31:35]

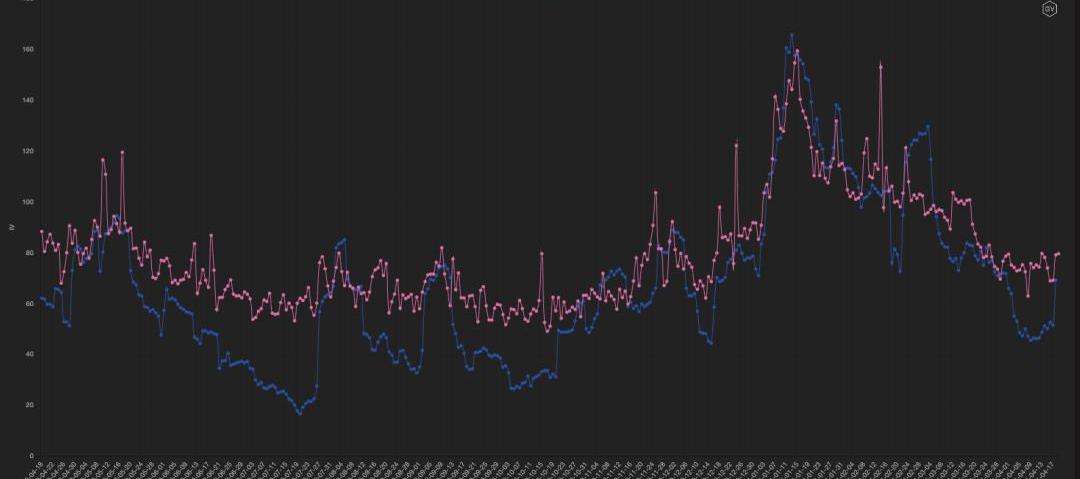

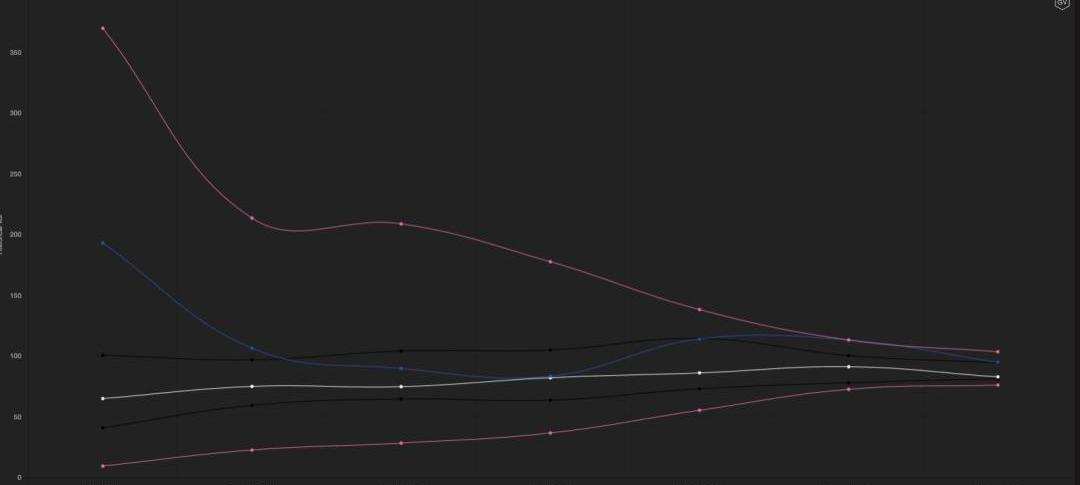

現貨價格的變化有效提升了比特幣日波動率,然而在7D、14D、30D的時間窗口下,比特幣現實波動率已經從歷史中位水平降低到50%分位。由于當下的市場處于歷史弱波動的市場區間,在短期內,期待可以持續的單邊極速行情似乎是不切實際的。

歷史波動率與現實波動率對比,截至4月18日18:00,數據來源:gvol.io

觀測上周波動率變化情況,比特幣期權隱含波動率相比于現實波動率出現明顯的溢價,超預期的市場變動使得期權交易者相對密集地交易期權,捕捉獲利機會。

TokenInsight分析師:市場的不確定性減少或是推動比特幣期權市場增長的主要原因:自減半以來,芝商所(CME Group)的比特幣期權市場一直在升溫,上周未平倉合約和交易量創下新紀錄。TokenInsight高級分析師武祥健對金色財經分析指出:根據CME的數據,5月15日成交的CME 5月29日到期call option行權價$10,500 - 13,000之前共有約1,300張期權未平倉,占總持倉量(1,869張)的約70%。按CME每張合約連帶5BTC計算,該未平倉量超$64M;Put option未平倉量則極少。從期權買方的角度而言,這種情況可以被視為看漲的信號。我認為減半完成,市場的不確定性減少或是推動比特幣期權市場增長的主要原因。由于無法獲得具體成交明細,故無法推斷推動主體。簡單來說,期權交易者是這個市場中較為專業的一撥人,這一持倉量說明比特幣短期看漲。[2020/5/18]

歷史波動率與隱含波動率的對比,截至4月18日18:00,數據來源:gvol.io

以太坊

本次數字資產行情,以太坊的漲幅表現遠超比特幣。過去七天,以太坊期權市場非常活躍,非常值得關注的是,以太坊期權大宗成交的比例非常高,專業交易員正在以太坊上建立頭寸。與此同時,未平倉合約的穩定增長表明投資者對以太坊存在非常確定的投資需求。

以太坊期權成交量,截至4月18日18:00,數據來源:gvol.io

以太坊在快速下跌中,市場對看跌期權的需求迅速增加。交易層面對短期隱含波動率形態的影響立竿見影,以太坊隱含波動率曲面呈現出中性形態,而不是我們之前經常看到的右偏形態。

以太坊期權短期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

由于DeFi、NFT行情的火爆,以太坊市場還會迎來更多利好消息。長期而言,期權投資者正在為更多的上行波動定價。

以太坊期權遠期隱含波動率曲面變化,截至4月18日18:00,數據來源:gvol.io

上周,以太坊所有期限的隱含波動率最大差異不超過8%,曲線呈現扁平化,明確的升水結構似乎一去不復返了。通常扁平化的隱含波動率期限結構不會持續存在。如果現貨價格進一步暴跌,“Back”期限結構將會形成,如果數字資產市場再次復蘇,“Contango”的期限結構重新出現。

以太坊期權隱含波動率期限結構,截至4月18日18:00,數據來源:gvol.io

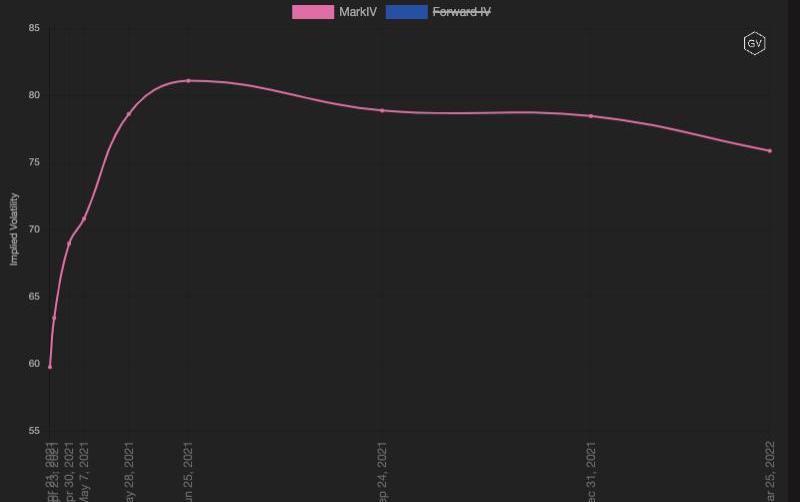

劇烈的市場波動引起比特幣隱含波動率的陡峭上行,現貨價格的下跌更是引起了投資者對看跌期權的爭奪,這一點完整地在偏度值上映射出來,隨著利好兌現,以太坊期權的偏度值又回落至負值。

以太坊期權隱含波動率與偏度過去1個月變化,截至4月18日18:00,數據來源:gvol.io

參照波動率的歷史分位圖進行觀測,過去一周,大多數短期和中期現實波動率窗口都保持在12個月的歷史中位水平。這樣的分布與上周幾乎沒有差別。

歷史波動率與現實波動率的對比,截至4月18日18:00,數據來源:gvol.io

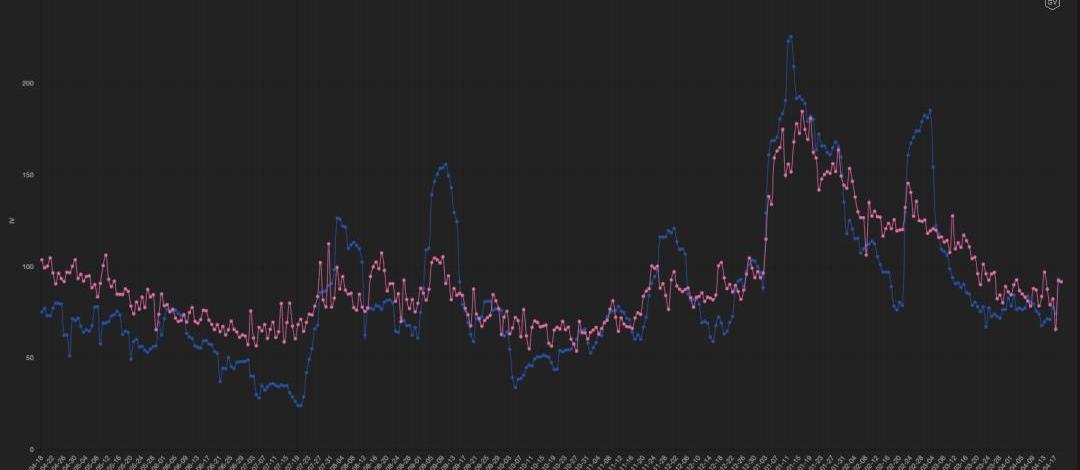

觀測波動率的歷史變化,兩者在上周呈現出幾乎重合的走勢,這說明在應對市場沖擊時,市場形成了很強的一致預期。

歷史波動率與隱含波動率的對比,截至4月18日18:00,數據來源:gvol.io

結論

正如我們上周周報所說,由于當下數字資產缺少明確的主線,因此對現貨價格上漲的持續性并不看好。市場的高點來自于市場的狂熱程度與樂觀者的非理性預期,市場的低點取決于理性投資者的價值判斷,而非理性的行為是難于預期的。未來建議投資者繼續關注流動性的邊際變化,謹慎看待山寨幣的投資價值。

END.

免責聲明

本文基于本公司認為可靠的產品信息進行撰寫。本公司不對該信息的準確性及完整性作出保證。在任何情形下,本文所載的觀點、結論和建議僅供參考,并不構成投資建議。在不同時期,本公司可能發出與本文所載意見、評估及預測不一致的內容。Blofin將持續跟蹤相關標的,定期或不定期根據跟蹤情況決定是否調整相關觀點,并及時對外公布。

本公司力求文章內容客觀、公正,結論不受第三方的授意或影響。

參與投資活動可能引發價值變動及流動性等風險。投資者應當充分考慮自身特定狀況、理解投資風險,不應視本文為做出投資決策的唯一因素。對依據或者使用本文所造成的直接或間接損失,本公司及作者均不承擔任何法律責任。

本文版權僅為本公司所有。未經書面許可,任何機構或個人不得以翻版、復制、引用或再次分發他人等形式侵犯本公司版權。

4月14日,目前美國最大的合規加密貨幣交易所Coinbase即將登陸納斯達克市場,其上市無疑是給整個加密貨幣交易所市場注入了一劑“強心針”,使加密貨幣重新贏得主流投資者信任.

1900/1/1 0:00:00美國數字資產交易平臺Coinbase正式登陸納斯達克,區塊鏈和數字資產行業進入新發展階段。近日,火幣大學“全球區塊鏈領導者課程GBLP”第九期正式開學.

1900/1/1 0:00:004月17-18日,“超算·融合,2021全球區塊鏈算力大會”將在四川成都召開。本屆大會由巴比特、鏈節點、幣印聯合主辦,吳說區塊鏈協辦.

1900/1/1 0:00:00作者:Carol,來源:PANews北京時間4月15日凌晨,美國合規加密貨幣交易所Coinbase在納斯達克交易所正式公開上市交易,首日報收于328美元,漲幅約為31%,市值達到653億美元.

1900/1/1 0:00:00在上周《如何理解DeFi》我們介紹了什么是DeFi、去中心化穩定幣和去中心化借貸。今天這篇文章會向大家繼續介紹DeFi中的去中心化交易所、去中心化衍生品和去中心化保險.

1900/1/1 0:00:00隨著投資機構對加密貨幣興趣的增加,以及加密貨幣用戶的激增,加密貨幣也成為世界各國政府監管的重要目標,越來越多的政府加入推出加密貨幣稅法的行列.

1900/1/1 0:00:00