BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD-1%

ETH/HKD-1% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD-0.67%

ADA/HKD-0.67% SOL/HKD+0.36%

SOL/HKD+0.36% XRP/HKD-1.73%

XRP/HKD-1.73%作者:miaohash

20多億美金的挖礦資金,控制價值上百億的平臺幣,以及投資了大量項目的AlamedaResearch,SAM能夠控制的資產超過百億。但在熊市來臨時這些資產能否全身而退?

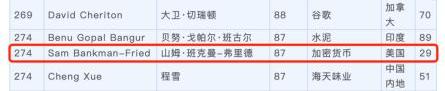

4月初,FTX披露以1.35億美金的大手筆冠名了邁阿密球館,這則消息并沒有引起太大轟動,但是FTX老板SamBankman-Fried,一直憑借著他傳奇般的致富神話,和標志性的爆炸頭,在圈內頻頻制造出各種新聞,比如,他在2月份就聲稱自己的個人凈資產已經達到了驚人的100億美元。而在福布斯剛剛發布的全球富豪榜上,“出道”幣圈僅3年的SBF以87美元資產位列第274位,與宗慶后的財富規模相差無幾。

鞍山三人盜電161萬運行數百臺礦機挖比特幣,二審判決獲3至13年不等刑期:金色財經報道,裁判文書網于2022年12月30日發布了鞍鋼集團員工陳垚慶、吳殿峰、崔巖盜竊的二審刑事判決書。該盜電團伙自2021年初以來在遼寧省鞍山市租下一個平房進行比特幣挖礦,并利用竊電裝置盜取某公司廠房內的電,涉案金額總價達161萬元。最終,三人分別獲3-13年不等刑期。[2023/1/16 11:14:54]

不僅如此,從近兩月瘋狂的山寨行情來看,SBF的財富版圖已經大大擴張,可能已經遠超過此前媒體所披露的數字。

據曝光的地址顯示,在2月份,Sam放了14億美元在1inch和SushiSwap上挖礦,主要資金池為ETH/WETH+穩定幣,年化收益率在10%-70%不等。據推測,Sam的單日挖礦收益可達200萬刀/天。到了四月份,該地址上的資產數猛增至23億美元,其中以太坊鏈上資產為5億美元,另外在幣安鏈上還有高達18億美元的加密資產,這些資金主要在Venus、MDEX和Belt.fi這三大項目上進行借貸和挖礦。短短兩個月,僅該地址上,SBF的資產就增加了近10億美元。

IMF總裁:預計2023年世界經濟的三分之一將陷入衰退:金色財經報道,國際貨幣基金組織 (IMF) 總裁Kristalina Georgieva在周日播出的CBS采訪中分享了 IMF對美國、歐盟、中國和世界經濟的預測。她詳述:這就是我們在 2023 年看到的情況。對于世界大部分經濟體來說,這將是艱難的一年,比我們留下的那一年還要艱難。為什么?因為美國、歐盟、中國這三大經濟體都在同步放緩。我們預計世界經濟的三分之一將陷入衰退,即使是沒有陷入衰退的國家,數億人也會感到衰退。[2023/1/3 22:21:51]

自去年夏天流動性挖礦風靡以來,Sam挖礦之兇猛在圈內聞名遐邇,神魚一度調侃SBF為“吸血鬼”,因其挖礦資金量巨大,所到之處APY驟降,小資金礦工無不“瑟瑟發抖”。

Kraken新任CEO預測2023年5大加密趨勢:跨境支付、去中心化存儲等:12月19日消息,即將接替JessePowell擔任Kraken新首席執行官的Dave Ripley分享了2023年的5大加密貨幣趨勢,包括:可用于票務系統和游戲的基礎技術的NFT、像比特幣閃電網絡這樣的跨境支付、像Filecoin這樣的去中心化存儲、去中心化社交媒體和加密貨幣的自托管業務。(Businessinsider)[2022/12/19 21:53:39]

鏈上挖礦比之傳統的礦機挖礦風險更大,主要原因在于部分項目未經審計,偶有漏洞爆出,且操作過程需要較高的認知門檻,在手續費高企的情況下,對大資金更友好。SBF在挖礦這一賺錢途徑上為何出手如此“豪橫”?主要原因在于,挖礦仍只是他整個交易帝國的一個小版圖。

通過跨所套利賺得第一桶金

作為曾經的華爾街量化交易員,SBF并非早早就入圈的囤幣黨。根據各大媒體報道的故事,SBF的第一桶金主要來自跨交易所套利。2018年年初,SBF發現不同國家的交易所之間存在價差,其中韓國交易所的比特幣相較美國市場有30%左右的溢價。不過,由于外匯管制原因,如果將美國市場上購買的比特幣在韓國交易所售出,韓元很難再換回美元。

AlamedaResearch提議將FTT與BitDAO的BIT進行1.8億美元代幣互換,且3年內互不出售:10月19日消息,AlamedaResearch向BitDAO發起BIP-4提案,希望將FTX交易所代幣FTT和BitDAO的治理代幣BIT進行互換,具體數量為1億個BIT(約占總量1%)兌換為336萬個FTT(約占總量1%),價值約為1.8億美元。該方案中還提出,雙方需要公開表示將不會在3年內售出對方的代幣。該提案計劃于10月20日開始投票,10月30日截止。[2021/10/19 20:40:32]

于是,SBF將目光瞄向了同樣存在比特幣價差,但是名義上取消外匯管制的國家——日本。這期間,日本的比特幣溢價持續了一個月,每天的套利收入可達2500萬美元,如果不考慮運營成本,SBF的第一桶金收入達到了7.5億美元之多。

有意思的是,現在,我們又重新觀察到韓國主流交易所主流幣出現超高溢價,溢價率達10%以上,這次是否還會有另一個“SBF”通過搬磚暴富?

布倫特原油跌破27美元/桶,為2003年11月以來新低,日內跌超6%:布倫特原油跌破27美元/桶,為2003年11月以來新低,日內跌超6%。布倫特原油跌至2003年以來最低水平。(金十)[2020/3/18]

經營交易所獲取日常現金流

FTX是SBF掌管的加密衍生品交易所,根據官網數據顯示,目前FTX的24小時交易額在75億美元左右,其中BTC和ETH的交易額占比超過50%。FTX的MakerFee和TakerFee大致在0-0.07%之間,如果按照0.035%的中位數計算的話,每周手續費收入可達1400萬美元。按照這個數據測算,在60%的凈利率下,FTX年凈利潤可達4.6億美元。

這一數據也與平臺幣FTT每周銷毀金額反推的收入接近。FTX會使用手續費的33%、社會收益的10%以及其他收入的5%,用于銷毀FTT。4月8日公布的數據顯示,當周官方銷毀了價值384.83萬美元的FTT,假設所有銷毀金額均來自FTX,那么反推FTX的單周收入約為1163萬美元。

不過,我們仍對FTX的真實交易量持保留態度。早在兩年前,就有第三方調研機構BTI對交易所刷量行為做過統計,各大數字貨幣交易所刷量比例從1倍到數萬倍不等。FTX在國內屬于n線交易所,并且從去年底開始,因監管原因,FTX只能使用FTX.us為美國用戶提供服務,單日交易量非常小。盡管FTX推出了“數字資產交易量實時量鑒”,利用一系列量化手段來公示真實交易量,但FTX公布的交易金額仍有夸大的嫌疑。

通過平臺幣積累資本

除了以自家交易所的名義發行了平臺幣FTT外,SBF最為人知的身份還包括Serum顧問、SushiSwap時間鎖控制權的所有者,而FTT和Serum的發幣為SBF親自主導。FTT的發行總量為3.5億枚,其中1.75億枚歸團隊所有,按照57美元幣價計算,價值百億美元。

此外,Serum項目與FTT綁定非常緊密。在Serum啟動之初,就有5%的Serum原生代幣被分配給FTT持有者,SRM總量為100億枚,這意味著SBF團隊可以通過持有FTT,拿到至少價值35億美元的SRM。同時,SRM總量的20%還會分配給Serum團隊和顧問,SBF作為項目顧問,這筆價值140億美元的資金背后同樣有其身影。

在前文所述的錢包地址中,SRM就為SBF持有的第一大加密資產,一共1800萬余枚,CoinMarketCap顯示,當前SRM的流通量為5000萬枚,僅SBF地址持有的數量就占到了流通量的36%以上。

通過加密資管布局生態

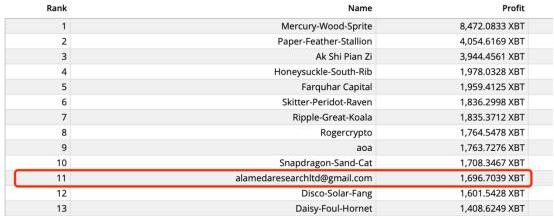

加密機構AlamedaResearch也是SBF創業版圖中最為宏大的一部分。除了涉獵自營量化交易、擔當提供流動性的做市商以及項目分析研究外,AlamedaResearch還在一級市場投資了眾多代幣和股權項目,大部分標的為DeFi項目。這些項目的估值我們無從計量。但AlamedaResearch并不在意所謂的價值投資,“有錢就賺”,甚至因為甩賣平臺幣與項目產生糾紛。FTX官方還披露,AlamedaResearch一直在BitMEX上實施對沖套利交易,該機構在BitMEX公布的Top25Traders上長期霸榜,盈利接近1700個比特幣,按照65000美元的幣價計算,價值超過1億美元。

通過我們整理的SBF發家致富密碼,可以看到,任何人要復制這條路,都并不容易。SBF原始資本的積累,主要還是來自于以下幾個點:尋找跨國交易機會、發平臺幣以及具備頂尖的交易策略。SBF的神奇就在于產業布局之廣,執行力之強,超乎尋常人,因此,僅用3年就走完了福布斯榜上大部分人用幾十年走完的路。

不過,SBF也曾提到,他持有的資產大多缺乏流動性。不知在熊市來臨時,SBF能否做到全身而退,亦或只是本輪牛市周期中,曇花一現的“傳奇”?

作者?|?WilliamM.Peaster以太坊上的Metaverse正隨著數字國家蓬勃發展隨著關于區塊鏈技術為基礎的Metaverse的主流報道達到歷史新高.

1900/1/1 0:00:00熱點摘要: 1.比特幣礦商億邦國際遭到集體訴訟。2.美元轉升為跌,加拿大央行暗示可能明年開始加息。3.?特斯拉深夜道歉,對維權回應態度大變.

1900/1/1 0:00:00據TheBlock4月29日報道,加密貨幣托管機構Finoa在A輪融資中籌集了2200萬美元。 加密稅務報告應用Binocs完成400萬美元融資:9月22日消息,加密稅務報告應用Binocs完成.

1900/1/1 0:00:00簡介 dYdX最近推出了基于ZK-Rollup模式下的StarkEx可擴展性引擎的永續合約平臺.

1900/1/1 0:00:004月24日,由印比特主辦、珠海市橫琴新區數鏈數字金融研究院指導的《2021新基建區塊鏈峰會》在成都召開.

1900/1/1 0:00:00導語 數字人民幣不僅有助于改善中國現有金融支付體系的數字化水平,提升金融服務實體經濟水平,也將深刻影響我國貨幣政策、金融市場以及金融普惠性發展。當下,數字人民幣發行和落地工作正加速推進.

1900/1/1 0:00:00