BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+0.23%

LTC/HKD+0.23% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD+0.28%

SOL/HKD+0.28% XRP/HKD-1.96%

XRP/HKD-1.96%2019年見證了比特幣衍生品大年。合規交易所如Bakkt除了進軍比特幣期貨合約市場,它們和頭部交易所陸續又集體將目光轉向比特幣期權市場。

CME、Bakkt、OKEx等是典型代表。紐交所母公司洲際交易所旗下的Bakkt于2019年12月9日推出全球首個基于比特幣期貨受監管的期權合約。頭部交易所OKEx于2020年1月9日全面開放比特幣期權交易。芝加哥商品交易所(CME)2020年1月13日推出比特幣期權交易。

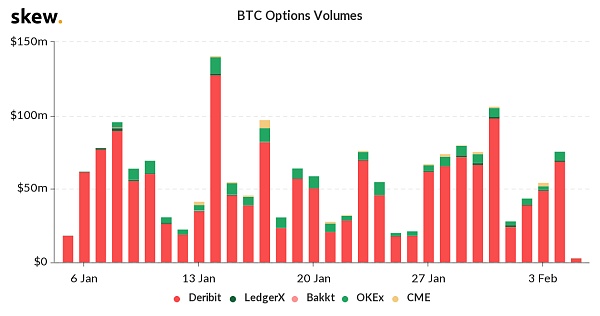

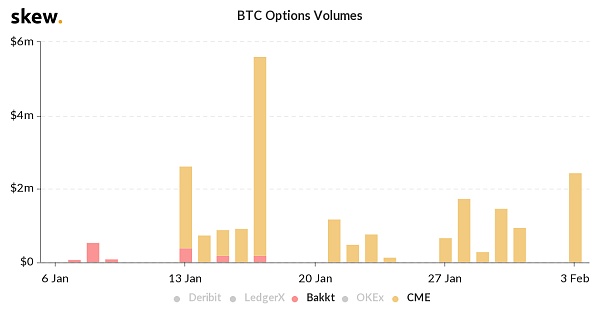

盡管CME、Bakkt、LedgerX作為受監管交易所的代表進軍了比特幣期貨市場,但據加密貨幣衍生品數據服務提供商Skew(注:Skew為期權術語)數據顯示,比特幣期權市場絕大部分交易量卻不是來自它們,而是來自Deribit和OKEx。

數據同時顯示,Bakkt最近一周的比特幣期權交易量為0,而CME除了1月17日有540萬美元的期權交易量,其余大多數日交易量平均低于200萬美元。

金色財經挖礦數據播報 | ETH今日全網算力上漲1.73%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力123.152EH/s,挖礦難度17.56T,目前區塊高度646207,理論收益0.00000786/T/天。

ETH全網算力221.014TH/s,挖礦難度2898.33T,目前區塊高度10772313,理論收益0.01473626/100MH/天。

BSV全網算力1.920EH/s,挖礦難度0.28T,目前區塊高度650601,理論收益0.00046875/T/天。

BCH全網算力2.649EH/s,挖礦難度0.37T,目前區塊高度650840,理論收益0.00033977/T/天。[2020/9/1]

比特幣期權市場為何如此格局?比特幣期權市場數據還透露出什么信號?正是本文目的。

因為比特幣期權比較復雜,我們先從一個小科普開始。

比特幣期權小科普

要理解期權需要先了解幾個概念。

期權(Option),顧名思義,是一種選擇權,指是一種能在未來某特定時間以特定價格買入或賣出一定數量的某種商品的權利。它給予買方或期權持有者購買或出售標的資產(underlying asset)的權利。期權的持有者可以在該項期權規定的時間內選擇買或不買、賣或不賣的權利,他可以實施該權利,也可以放棄該權利,而期權的出賣者則只負有期權合約規定的義務。

分析 | 金色盤面:EOS短線升幅過大 規避調整風險:金色盤面綜合分析: EOS在2小時K線圖顯示,MACD指標發出背離信號,短線看這里面臨一次級別較大的調整,即便是時間調整,也不是最佳的介入時機,建議投資者注意控制風險。[2018/9/2]

按期權的權利劃分,有認購期權(Call Options,也叫看漲期權)和認沽期權(Put Options,也叫看跌期權)兩種類型。為便于理解,人們一般都稱之為看漲期權和看跌期權。

看漲期權(Call Options)是指期權的買方向期權的賣方支付一定數額的權利金后,即擁有在期權合約的有效期內,按事先約定的價格向期權賣方買入一定數量的期權合約規定的特定商品的權利,但不負有必須買進的義務。而期權賣方有義務在期權規定的有效期內,應期權買方的要求,以期權合約事先規定的價格賣出期權合約規定的特定商品。

看跌期權(Put Options)是指期權的買方向期權的賣方支付一定數額的權利金后,即擁有在期權合約的有效期內,按事先約定的價格向期權賣方賣出一定數量的期權合約規定的特定商品的權利,但不負有必須賣出的義務。而期權賣方有義務在期權規定的有效期內,應期權買方的要求,以期權合約事先規定的價格買入期權合約規定的特定商品。

金色財經現場報道 EOS引力區聯合創始人李萬才:希望創建高度共識經濟體:金色財經現場報道,在火幣EOS全球超級節點SHOW上,EOS 引力區聯合創始人李萬才進行現場演講,李萬才指出:引力區希望能推動整個商業的落地,我們希望能打造關鍵的一環。EOS引力區希望能建立高度共識經濟體。DPoS是大方向,共識機制和通證模型是商業落地的關鍵點。引力區要激發社區活力,將共識機制、生態建設、成員交互打通。[2018/5/14]

按期權的交割時間劃分,有美式期權、歐式期權和百慕大期權三種類型。美式期權是指在期權合約規定的有效期內任何時候都可以行使權利。歐式期權是指在期權合約規定的到期日方可行使權利,期權的買方在合約到期日之前不能行使權利,過了期限,合約則自動作廢。百慕大期權是一種可以在到期日前所規定的一系列時間行權的期權,百慕大期權可以被視為美式期權與歐式期權的混合體。

按照定義,期權合約則包含五大基本要素:(1)行權價格(strike price)。期權的買方行使權利時事先規定的標的物買賣價格。(2)權利金(premium)。期權買方支付的期權價格,即買方為獲得期權而付給期權賣方的費用。(3)履約保證金。期權賣方必須存入交易所用于履約的財力擔保。(4)看漲期權和看跌期權。(5)到期日。期權合約必須履行的最后日期。

金色財經訊:11月5日,在第十一屆深圳金博會上,由深圳市軒鴻金融控股集團和前海金融創新促進會聯合承辦的“2017金融科技與資產管理融合發展高峰論壇”在深圳會展中心茉莉廳圓滿落幕。[2017/11/7]

按期權行權方向劃分,又可以分為四種,1、買進看漲期權(call bid) ;2、賣出看漲期權(call ask ) ;3、買進看跌期權(Put bid );4賣出看跌期權(Put ask )。

四個例子看懂比特幣期權

上面的小科普還不夠直接,可以拿交易量最大的Deribit交易所的比特幣期權為例來說明。

例子1:你以0.05 BTC的價格購買了某個日期行權價10000美元的看漲期權。如果到期日比特幣價格為12500美元。現在,此期權價值為2500美元,即0.2 BTC(2500/12500 = 0.2)。因此在該期權行權時,你的帳戶將被記入0.2 BTC,初始購買價格為0.05 BTC,利潤為0.15 BTC。如果你是該期權的“賣方”,則你的賬戶將在到期時被借記0.2 BTC。如果你購買的是行權價高于12500美元的看漲期權,則它將一文不值,到期時自動執行期權,損失0.05個BTC。

金色財經訊:據Bitstamp數據顯示,比特幣價格漲約5.2%,刷新盤中紀錄高位至6000.10美元。[2017/10/22]

例子2:你以0.05 BTC的價格購買了某個日期行權價10000美元的看跌期權。如果到期日比特幣價格為5000美元。現在此期權的價值為5000美元,即1個BTC(5000/5000 =1)。因此在該期權行權時,你的帳戶將被記入1 BTC,初始購買價格為0.05 BTC,利潤為0.95 BTC。

例子3:您以0.05 BTC的價格賣出了行權價為10000美元的看跌期權。到期日交貨價格高于10000美元如10001美元,則你盈利0.05 BTC,買方損失0.05 BTC。

例子4:您以0.05 BTC的價格賣出了行權價為10000美元的看漲期權。到期日交貨價格低于10000美元如9999美元,則你盈利0.05 BTC,買方損失0.05 BTC。

比特幣期權合約主要玩家 機構投資者興趣堪憂

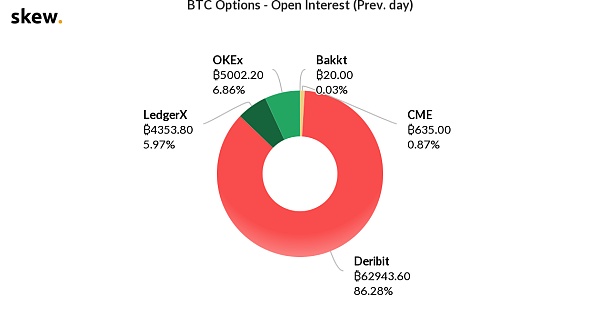

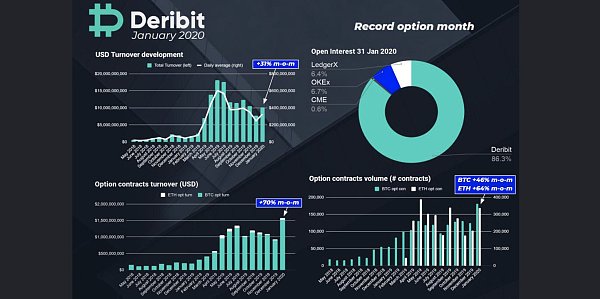

比特幣期權合約市場的主要玩家有Deribit、LedgerX、Bakkt、OKEx、CME、幣安(注:收購的JEX,Skew暫未收錄其數據)。比特幣期貨巨頭BitMEX也曾推出過比特幣期權,但因流動性和交易量太差后來下線。目前交易量中Deribit占據絕對優勢,Skew數據顯示,前一日未平倉期貨中,Deribit占比超過86%。

Deribit是一家荷蘭公司,注冊于2015年,2016年在全球率先發行以比特幣計價和交割的歐式期權。

其余幾家中,Bakkt、OKEx、CME眾所周知。LedgerX也是一家值得關注的合規的衍生品交易平臺,LedgerX早在2017年就已經注冊了DCO(Derivatives Clearing Organization,衍生品清算組織認證)牌照;2018年,LedgerX又向CFTC提出的合約市場DCM(Designated Contract Markets,指定合約市場)申請,并于2019年6月24日取得了DCM牌照。之前專注于為機構用戶和高凈值的人投資者服務。LedgerX 2019年8月2日宣布在其旗下消費級交易平臺Omni上向所有人開放比特幣現貨和期權交易,但比特幣期貨產品被CFTC叫停。

Deribit 2月3日發布的數據顯示,2020年1月美元期權交易額環比增長70%,其中,比特幣期權合約數量在2020年1月達到峰值,交易量超過18 萬份。

與此同時,面向機構投資者的Bakkt和CME比特幣期權交易則頹勢盡顯,Bakkt最近一周的比特幣期權交易量為0,而CME除了1月17日有540萬美元的期權交易量,其余大多數日交易量平均低于200萬美元。

有分析認為,Bakkt期權交易枯萎背后最大的原因就是沒有做市商,沒有做市商就意味著這個交易所的期權交易不具備流動性。但歸根到底,是機構投資者對比特幣期權的興趣堪憂,比特幣期權市場還是一個散戶主導的市場。

期權數據透露了比特幣未來價格的哪些信號

除了風險對沖,比特幣期權還有很大部分功能是投機,期權價格可以反映人們對未來比特幣價格的期許。如果一個人很看好未來比特幣價格,就可以以買入周期較長的比特幣看漲期權,用少量的資金買入期權,鎖定減半后以較低價格購買比特幣的權力。

這些數據能透露比特幣未來價格的哪些信號?還是來看Skew數據。

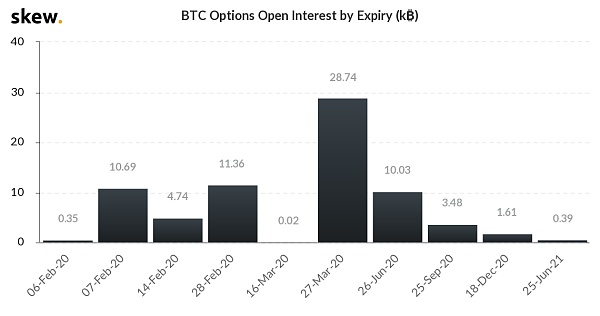

上圖為按到期日統計的比特幣未開倉期權合約數量,比特幣未開倉期權避開了比特幣減半的5月份,為未開場期權合約量在3月27日最大,達到2.87萬份,一是規避當時比特幣價格的大幅波動,二是反映比特幣減半利好提前兌現的普遍規律。

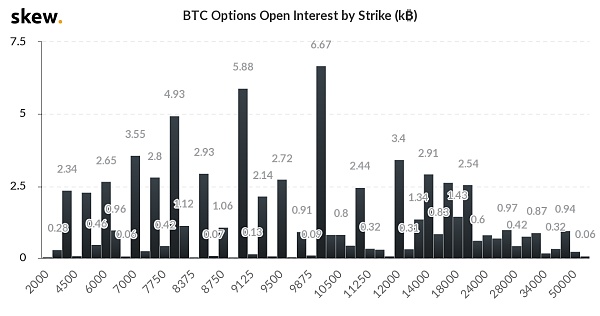

上圖為比特幣未開倉期權行權價分布圖,低于10000美元的行權價占主導地位,也能反映出人們對未來比特幣價格升高的預期。

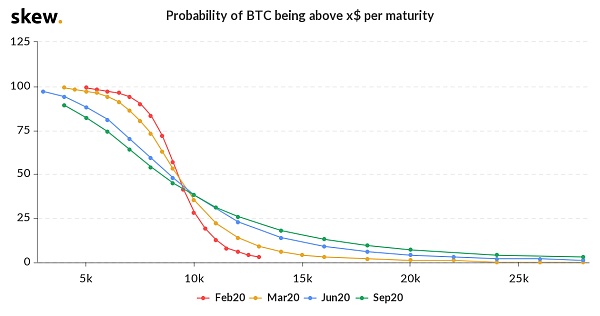

上圖為高于某個比特幣價格的概率圖,投資者較為看好2020年比特幣的價格,對2020年9月、6月、3月的比特幣價格升高的預期越來越大。

金色財經 區塊鏈2月6日訊 德國金融監管局(BaFin)試圖澄清該國最新推出的加密貨幣托管法律將如何適用于在德國境外運營、但仍為德國市場服務的加密公司.

1900/1/1 0:00:00前期提示,ETC三角末端整理,隨時迎來變盤,今日選擇向上突破,價格創出新高,前面這一波三角整理為前期直線拉升后的上漲中繼形態,目前距離3月份的減半還有不到一個月時間,根據以往減產行情走勢.

1900/1/1 0:00:00金色財經 區塊鏈2月1日訊 隨著美國經濟呈現出疲軟狀態,尤其是在利率接近歷史最低水平的當下.

1900/1/1 0:00:00美國總統候選人Andrew Yang建議對加密貨幣監管進行徹底改革。昨日在接受彭博社采訪時,這位民主黨候選人稱贊了加密貨幣的“巨大潛力”,并補充稱,監管不能“阻止”比特幣.

1900/1/1 0:00:00隱私一直是區塊鏈從業者們十分看重的技術領域,中本聰的比特幣論文中有一個名為“隱私”的章節,清楚地闡釋了比特幣的隱私局限性.

1900/1/1 0:00:00隨著區塊鏈技術的發展,越來越多的人對區塊鏈產生興趣并積極尋找系統學習的途徑,為方便大眾系統地學習和了解區塊鏈技術,2月10日.

1900/1/1 0:00:00