BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+3.18%

ETH/HKD+3.18% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+2.89%

ADA/HKD+2.89% SOL/HKD+2.01%

SOL/HKD+2.01% XRP/HKD+1.47%

XRP/HKD+1.47%來源:金融界

作者:華安新能源與汽車陳曉/趙皓

鋰電周報

美電車政策或迎轉機,國內優質車型持續拉動需求

主要觀點

美國電動車稅收抵免政策或迎重大轉機,關注受益于抵稅政策及出美相關環節

美國民主黨領袖舒默與之前反對BBB法案的參議員曼欽達成一項和解方案—《2022年減少通脹法案》,該法案將在未來10年投入3690億美元用于氣候政策,包括電動車、光伏、風電等能源制造業的稅收抵免,致力于到2030年將碳排放減少約40%。美國當前對電動車稅收抵免為7500美元,單一車企享受的上限為20萬輛,此次法案仍將單車最高稅收抵免金額定為7500美元,但取消了銷量20萬的限制。稅收抵免政策的擴大,將有力刺激美國電動車市場需求,關注:1)此前已達或即將達到20萬銷量的特斯拉、通用、豐田等車企有望重獲稅收抵免,銷量實現增長;2)海外業務占比較高的電池、中游材料與汽車零部件環節也將受益。長安深藍SL03正式上市,比亞迪海豹正式發布,優質的車型供給有望刺激需求

長安深藍SL03以其時尚運動外觀與高階智能化駕駛正式上市,售價16.89萬起;比亞迪海豹正式發布,累計訂單已超6萬輛。國產新能源車產品力逐漸提升深受消費者認可,下半年優質且豐富的車型供給將持續刺激剛性需求,需求將保持高景氣。

Marion鋰礦22財年出貨量低于此前指引,Wodgina鋰礦產線復產順利

MarionQ2鋰精礦產量12.8萬噸,同比+13%,環比+23%;發運量14.1萬噸,同比-9%,環比+50%;2022財年總出貨量44.2萬噸,低于此前45-47.5萬噸的指引,原因系公司開采新礦井的原礦品位較低;Q2鋰精礦銷售價格為2645美元/噸,環比+35%。Wodgina鋰礦1號線Q2鋰精礦產量2萬噸;2號線第一批鋰精礦于7月初交付,作為供給端22年內主要增量的Wodgina復產進度順利。成熟的鋰礦山如MtCattlin、Marion出貨量低于此前自指引顯示了鋰資源供給的不確定性,新開發項目尚需完成產線建設,產能爬坡,快速釋放增量供給的可能性小,短期內鋰資源供給缺口難補,供需關系偏緊有望支撐鋰價保持高位甚至進一步上行。

建議關注

一產能釋放、成本壓力緩解毛利回升電池廠:寧德時代、億緯鋰能、國軒高科等;二供需支撐鋰價高位利潤釋放鋰資源公司:科達制造、融捷股份、盛新鋰能、天齊鋰業等;三格局清晰、優勢明顯、供需仍緊中游材料環節:恩捷股份、美聯新材、璞泰來、長遠鋰科、廈鎢新能、當升科技、容百科技、中偉股份、德方納米等。

風險提示

新能源汽車發展不及預期;相關技術出現顛覆性突破;產品價格下降超出預期;產能擴張不及預期、產品開發不及預期;原材料價格波動。

正文目錄

1美國電車政策或迎轉機,優質車型供給拉動需求

2行情概覽

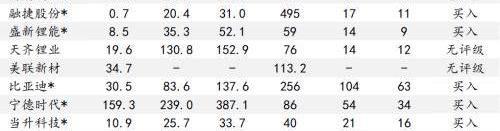

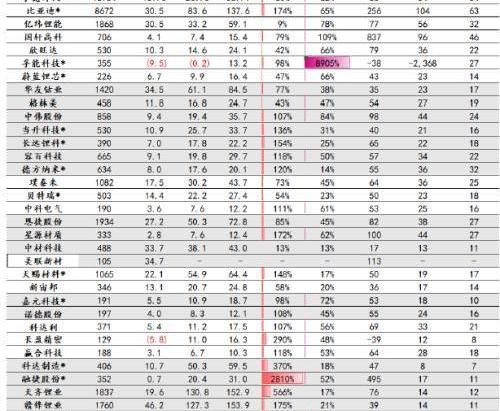

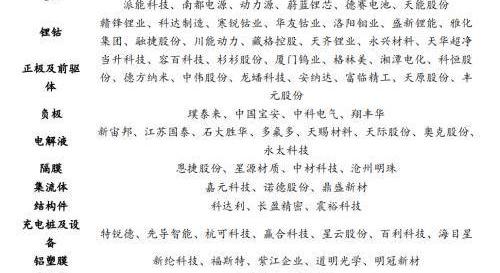

2.1標的池

2.2漲跌幅及PE變化

3行業概覽

3.1產業鏈價格變化

3.2產業鏈產銷數據跟蹤

3.3行業重要新聞

3.4重要公司公告

3.5新股動態

風險提示

1

美國電車政策或迎轉機,優質車型供給拉動需求

美國電動車稅收抵免政策或迎重大轉機,關注受益于抵稅政策及出美相關環節

美國民主黨領袖舒默與之前反對BBB法案的參議員曼欽達成一項和解方案—《2022年減少通脹法案》,該法案將在未來10年投入3690億美元用于氣候政策,包括電動車、光伏、風電等能源制造業的稅收抵免,致力于到2030年將碳排放減少約40%。美國當前對電動車稅收抵免為7500美元,單一車企享受的上限為20萬輛,此次法案仍將單車最高稅收抵免金額定為7500美元,但取消了銷量20萬的限制。稅收抵免政策的擴大,將有力刺激美國電動車市場需求,關注:

1)此前已達或即將達到20萬銷量的特斯拉、通用、豐田等車企有望重獲稅收抵免,銷量實現增長;

2)海外業務占比較高的電池、中游材料與汽車零部件環節也將受益。

長安深藍SL03正式上市,比亞迪海豹正式發布,優質的車型供給有望刺激需求長安深藍SL03以其時尚運動外觀與高階智能化駕駛正式上市,售價16.89萬起;比亞迪海豹正式發布,累計訂單已超6萬輛。國產新能源車產品力逐漸提升深受消費者認可,下半年優質且豐富的車型供給將持續刺激剛性需求,需求將保持高景氣。

Phantom推出新功能Sign In With Solana:8月22日消息,加密錢包 Phantom 推出新功能 Sign In With Solana,用戶只需單擊一下即可連接并簽署標準化的身份驗證消息,應用程序只需使用 Solana 地址即可安全地驗證其用戶身份,旨在以標準化消息格式提高身份驗證用戶體驗和安全性。[2023/8/22 18:14:43]

Marion鋰礦22財年出貨量低于此前指引,Wodgina鋰礦產線復產順利MarionQ2鋰精礦產量12.8萬噸,同比+13%,環比+23%;發運量14.1萬噸,同比-9%,環比+50%;2022財年總出貨量44.2萬噸,低于此前45-47.5萬噸的指引,原因系公司開采新礦井的原礦品位較低;Q2鋰精礦銷售價格為2645美元/噸,環比+35%。Wodgina鋰礦1號線Q2鋰精礦產量2萬噸;2號線第一批鋰精礦于7月初交付,作為供給端22年內主要增量的Wodgina復產進度順利。成熟的鋰礦山如MtCattlin、Marion出貨量低于此前自指引顯示了鋰資源供給的不確定性,新開發項目尚需完成產線建設,產能爬坡,快速釋放增量供給的可能性小,短期內鋰資源供給缺口難補,供需關系偏緊有望支撐鋰價保持高位甚至進一步上行。

我們建議關注三條投資主線:

投資主線一:電池廠環節。中長期角度來看,鋰電行業仍保持高景氣度發展,依舊是最好的投資賽道。而隨著中游各環節逐步釋放產能,高企的材料價格有望逐步緩解,同時電池廠與整車廠協商價格、且逐步建立金屬價格聯動機制,能夠有效轉嫁部分成本壓力。電池廠毛利率有望回升,或將迎來量價齊升的良好局面。建議關注頭部有全球競爭力的電池廠,以及有潛力的二線電池廠:寧德時代、億緯鋰能、國軒高科、孚能科技等。

投資主線二:上游鋰資源環節。預計2021-2023年,鋰供給需求差為-1.6/-1.3/-0.6萬噸LCE,新能源需求占比提升、持續性更強,但新增供給投產難度更大、周期更長,鋰資源開發難度與進度難以匹配下游需求增長的速度和量級,供需有力支持中長期高鋰價,產業鏈利潤上移,相關公司有望實現超額利潤。建議關注鋰資源屬性強、低成本穩定產出且仍有擴產潛力的企業:科達制造、融捷股份、盛新鋰能、天齊鋰業。

投資主線三:格局清晰、優勢明顯、供需仍然緊張的中游材料環節。建議關注1)受設備、技術壁壘影響擴產有限,高端產能供需偏緊,龍頭受益的隔膜、銅箔環節:恩捷股份、星源材質、嘉元科技、諾德股份等;2)石墨化因高耗能,供需緊平衡的負極及石墨化環節:璞泰來、貝特瑞、翔豐華等;3)以磷酸鐵鋰和高鎳三元為代表的高增速賽道:德方納米、當升科技、容百科技、中偉股份、華友鈷業等。

2

行情概覽

2.1

標的池

我們將鋰電產業鏈中的83家公司分為電池、鋰鈷、正極及前驅體、負極、隔膜、電解液等十二個子行業,以便于更細致準確的追蹤行情。

2.2

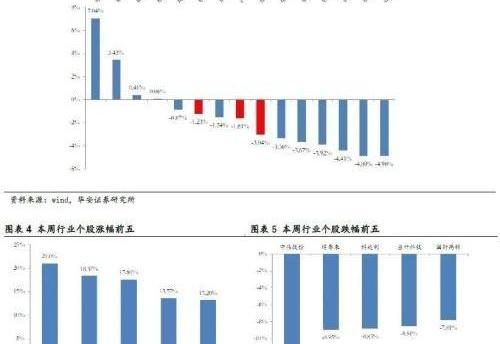

漲跌幅及PE變化

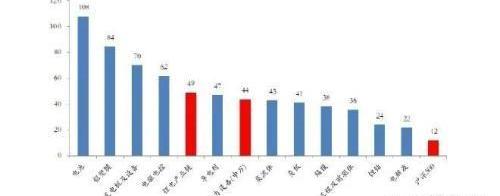

本周鋰電產業鏈整體下跌3.04%,滬深300下跌1.61%,電氣設備下跌1.23%。子行業中電驅電控、集流體、鋁塑膜、充電樁及設備分別上漲7.04%、3.43%、0.41%、0.06%。隔膜、負極、鋰鈷、電解液、電池、導電劑、結構件、正積極前驅體分別下跌0.87%、1.54%、3.36%、3.67%、3.92%、4.41%、4.89%、4.90%。

個股方面,本周漲幅居前的個股為海目星、明冠新材、中國寶安、湘潭電化、伯特利,分別上漲21.0%、18.37%、17.60%、13.57%、13.20%;跌幅居前的個股為中偉股份、璞泰來、科達利、當升科技、國軒高科,分別下跌11.75%、8.95%、8.83%、8.51%、7.81%。

3

行業概覽

3.1

產業鏈價格變化

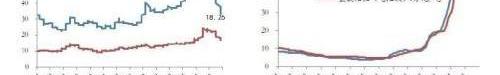

正極材料:電解鈷、電解鎳、三元前驅體價格有所下降,電池級碳酸鋰、電池級氫氧化鋰、電池級磷酸鐵、動力型磷酸鐵鋰、三元材料與上周持平,整體市場成交重心暫時維穩。

PeckShield:Azuki Elementals 8339等3枚NFT已因網絡釣魚被盜:6月28日消息,據PeckShield監測顯示,Azuki Elementals#8339、BEANZ Official#15352和BBRC-IVY BOYS#5131已因網絡釣魚被盜。[2023/6/28 22:05:13]

金屬鈷鎳方面,電解鈷7月29日均價33.25萬元/噸,較上周下降1.92%;電解鎳7月29日均價18.26萬元/噸,較上周下降0.30%;電池級碳酸鋰7月29日均價47.75萬元/噸,與上周持平。本周碳酸鋰市場大穩小動,主流價格仍在高位。截止目前,市場上工業級碳酸鋰價格維持在45.5-46.5萬元/噸,電池級碳酸鋰價格維持在47-48.5萬元/噸。本周廠家開工正常,基本都維持正常生產。供應方面,因夏季到來,鹽湖端廠家處于滿產黃金月,產量有所提升,另外國內部分新增產線投產,產量處于穩步爬坡狀態,市場碳酸鋰產量穩中有升。需求方面,訂單依舊以長協為主,現貨流通量有限,主流價格高位堅挺,下游正極材料廠家詢價積極,采購意向增強,電池級碳酸鋰供應依舊緊俏,低價貨源難尋,預計短期國內碳酸鋰價格高位持穩。電池級氫氧化鋰7月29日均價47.4萬元/噸,與上周持平,三元前驅體、三元前驅體、三元前驅體7月29日均價分別為11.15、12.25、13.5萬元/噸,分別較上周下降2.62%、2.39%、1.46%。鎳鹽行情維持震蕩,鈷鹽價格低位運行,本周三元前驅體報價繼續下探。鎳原料端供應偏富裕疊加美聯儲加息政策落地,近期價格整體維穩;鈷產品”供需雙弱“局面持續,盡管原料進口端供給減少,但在下游數碼消費等終端需求暫無明顯起色的情況下,短期內難改下行趨勢。前驅體生產方面,海外部分動力項目起量帶來的需求訂單主要被頭部企業收入囊中,7月整體出貨環比繼續提升。三元材料中三元523、三元622、三元8117月29日均價分別為32.6萬元/噸、35.55萬元/噸、38.1萬元/噸,與上周持平。從市場層面來看,下游電池廠商近期對中鎳單晶型產品需求提升,帶動上游材料企業出貨及產品結構跟隨調整,主流企業生產負荷均維持較高水平;相較之下,海外下游方面盡管部分重點項目有所起量,但歐洲市場的整體表現疲軟,對高鎳出貨有所影響。成本方面,鎳鈷價格延續弱勢,但受電碳價格小幅走高,整體報價波動較小。磷酸鐵7月29日均價為2.425萬元/噸,與上周持平。動力型磷酸鐵鋰7月29日均價為15.5萬元/噸,與上周持平。在碳酸鋰及磷酸鐵價格無明顯變動、市場供過于求的矛盾沒有打破前,預計磷酸鐵鋰將會繼續維持量增價平的狀態。而以生產三元鋰電池為主的LG新能源也要發力磷酸鐵鋰路線,顯示出市場對磷酸鐵鋰材料越發青睞。

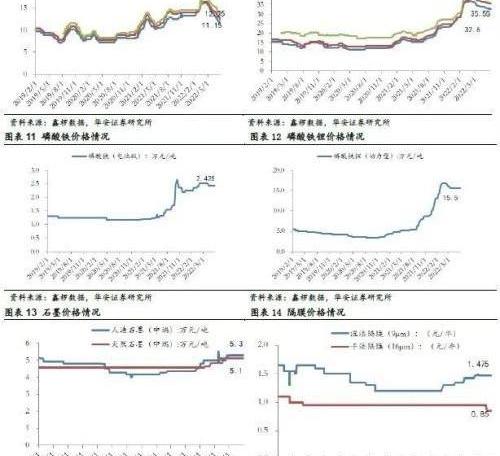

負極材料:預計8月負極產量將繼續走高,價格重心將遭遇考驗。7月29人造石墨均價5.3萬元/噸,與上周持平,天然石墨均價5.1萬元/噸,與上周持平。國內負極材料市場平穩過渡,產品價格整體持穩,但也有部分廠家價格小幅回調,主要是電池廠家疫情期間備貨以及對后市石墨化產能供應看多,與負極材料價格談判中籌碼更多。下游動力和儲能電池市場均向好支撐需求面,三季度行業行業基本達成共識。原料市場方面,低硫焦價格出現反彈,針狀焦價格國內外漲跌互相,國內針狀焦價格出現小幅回調,海外部分廠家針狀焦價格反而出現上漲。今年以來負極企業原料成本壓力未能得到有效傳導,卻在本月遭遇電池廠的降價訴求。

隔膜:隔膜市場本周平穩過渡,月底各家出貨積極,市場整體表現不差。7月29日干法隔膜均價為0.85元/平方米,與上周持平,濕法隔膜均價為1.475元/平方米,與上周持平。干法市場方面,由于龍頭企業新產能釋放,目前大力拓展市場,搶奪市場份額。濕法市場方面,隨著下半年龍頭廠商部分產能釋放,市場表現更為積極。整體來看,干濕法龍頭隨著新產能的釋放,出貨意向強烈,市場競爭進一步加劇。

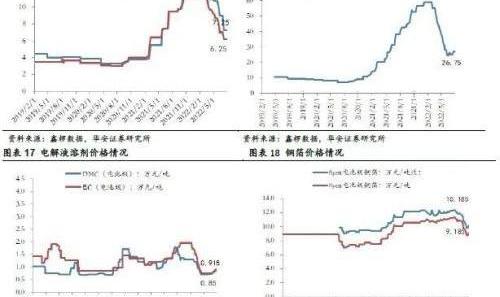

電解液:三元電解液、磷酸鐵鋰電解液、六氟磷酸鋰、電解液溶劑價格與上周持平。三元電解液7月29日均價為7.25萬元/噸,與上周持平;磷酸鐵鋰電解液7月29日均價為6.25萬元/噸,與上周持平;六氟磷酸鋰7月29日均價為26.75萬元/噸,與上周持平;電池級DMC價格為0.85萬元/噸,與上周持平,電池級EC價格為0.915萬元/噸,與上周持平。本周電解液市場較為平穩,隨著下游需求持續好轉,各電解液廠家開工率恢復正常,大廠出貨量基本穩定,本周電解液價格較為平穩,無明顯變化。原料方面,下游需求持續向好,新增產能有序釋放,原材料漲價推動,六氟磷酸鋰市場在各因素影響下,價格已理性回歸,本周六氟價格基本穩定,六氟大廠基本處于滿產狀態,出貨量無明顯變化。整體來看,電解液市場恢復情況符合預期,后市表現良好,新型鋰鹽進度加快,固態、半固態電池等逐漸提上日程,或許在不久的將來,電解液材料端將迎來新的變革。

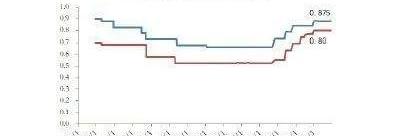

電芯:三元電芯價格維穩。方形動力電芯7月29日均價為0.875元/Wh,與上周持平;方形動力電芯7月29日均價為0.8元/Wh,與上周持平。

15258枚ETH從FalconX轉移到未知錢包:金色財經報道,據Whale Alert數據顯示, 2小時前有15258 枚ETH (約26,568,940美元) 從FalconX轉移到未知錢包。[2023/6/14 21:35:26]

3.2

產業鏈產銷數據跟蹤

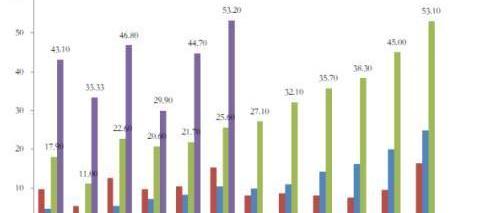

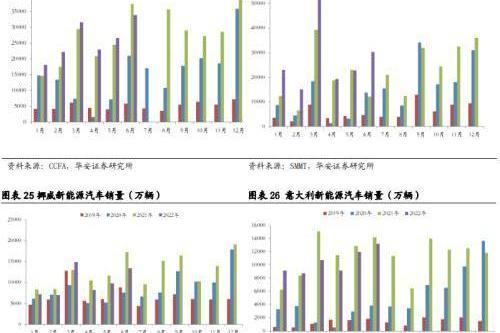

2022年6月我國新能源汽車銷量為53.2萬輛,同比上漲107.8%,環比上漲19.0%。從銷售結構來看,純電動汽車銷量達45.2萬輛,環比增長38.2%,插電式混合動力汽車銷量為12.0萬輛,環比增長20.0%。

2022年6月,歐洲五國新能源汽車銷量為14.93萬輛,同比下降21.83%,環比增長20.89%。6月德國新能源汽車銷量持續領跑其余四國,總銷量為5.84萬輛,同比下降46.87%,環比增長11.48%。

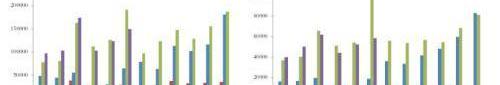

2022年6月我國動力電池產量和裝機量同比增長、6月產量和裝機量環比增長。2022年6月我國動力電池產量41.3GWh,同比增長171.7%,環比增長16.1%;2022年6月我國動力電池裝機量27GWh,同比增長143.3%,環比增長45.5%。

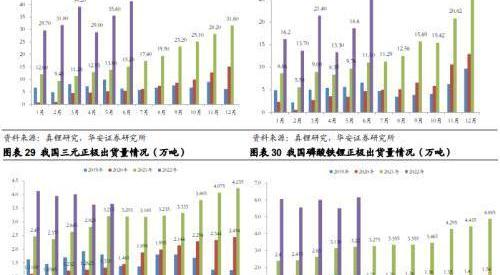

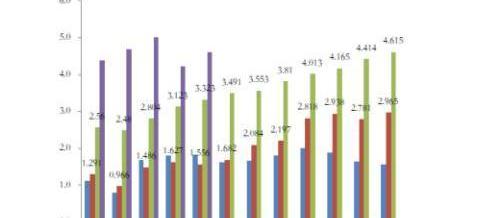

2022年5月我國四大電池材料出貨量同比增速明顯、環比除天然石墨外均增長。正極材料:2022年5月,三元正極出貨量3.67萬噸,同比增長14.15%,環比增長1.10%;磷酸鐵鋰正極出貨量6.155萬噸,同比增長91.15%,環比增長11.71%。負極材料:2022年5月,人造石墨出貨量7.16萬噸,同比增長75.75%,環比增長2.67%;天然石墨出貨量1.83萬噸,同比增長129.36%,環比減少1.56%。隔膜:2022年5月,濕法隔膜出貨量8.08億平方米,同比增長95.10%,環比增加0.37%;干法隔膜出貨量1.81億平方米,同比增長58.08%,環比增長1.97%。電解液:2022年5月出貨量4.60萬噸,同比增長38.55%,環比增長8.92%。

3.3

行業重要新聞

三元材料“升維”路徑:高鎳、高壓、單晶化

新能源市場迎來爆發拐點,電動車滲透率不斷提升。中汽協數據顯示,2022年1-6月我國新能源汽車累計產量266.1萬輛,銷量260萬輛,同比均增長1.2倍,市場滲透率達21.6%。在市場形勢一片大好之下,鋰電池原材料價格跳漲、供應緊缺,并對汽車續航能力提出更高要求。因此,生產更高能量密度、更高安全性能、更低成本的電池成為“破局”的關鍵。三元電池作為中高端電動車市場的主流選擇,市場需求空間巨大。

韓國通過法案要求立法者和其他政府官員申報其持有的數字資產:金色財經報道,韓國國民議會一致通過了一項法案,該法案將授權立法者和其他高級政府官員申報其持有的數字資產。一院制機構的 268 名成員均一致通過了以韓國代表金南國命名的《金南國預防法》。該法案于周一成功通過了一個關鍵委員會,并在最近進行了修正后獲得通過。該修正案要求現任議會成員必須在 6 月底之前披露從任期開始至 5 月 31 日期間獲得的所有數字資產。

議員 Chun Jae-soo表示,傳統資產,如現金、股票和房地產類型的資產僅在超過 1000 萬韓元時才需要申報。對于加密貨幣,由于不可預測的價值波動,每一枚硬幣都需要報告。[2023/5/26 10:40:40]

若要滿足更高的市l場期待,則需對其進行材料技術升級、工藝革新。電動化加速滲透,三元材料市場長期向好。產業新周期下,新能源汽車銷量大幅攀升,2022年1-6月,國內新能源汽車產銷均突破260萬輛,完成情況超出預期。受益于汽車電動化的快速推進,動力電池裝機量也同步攀升。GGII數據顯示,2022年1-6月,國內動力電池裝機量約100.24GWh,同比增長116%,整個上半年除4-5月份受疫情管控影響外,其余月份同比增速均在一倍以上。其中,三元電池憑借高能量密度的優勢備受市場青睞,2022年1-6月國內三元動力電池裝機量約44.93GWh,同比增長55%,占總裝機量的45%。放眼海外,歐洲市場動力電池裝機一直以三元為主,數據顯示,2021年1-11月歐洲三元動力電池裝機量達138.2GWh,占歐洲動力電池總裝機量的95.4%。國內外三元電池市場需求不斷攀升,帶動三元正極材料出貨量大幅增長。按照1GWh動力電池需要1500-1800噸三元材料測算,僅國內2022年上半年44.93GWh就帶動了6.7萬-8.1萬噸三元正極材料。

高工鋰電認為,隨著新能源汽車市場滲透率的繼續提升,三元正極材料市場長期向好。技術迭代,“兩高一單”實現降本增效產業新周期下,電池能量密度、安全性能等方面要求愈發嚴苛,同時隨著鋰電原材料價格跳漲,降本增效呼聲漸高,倒逼鋰電材料體系革新。聚焦三元正極材料,高鎳化、高電壓化、單晶化成為趨勢。高鎳化:8系三元高速增長,超高鎳成未來方向。能量密度要求越來越高,國內外車型高鎳化趨勢愈發明顯。GGII統計數據顯示,2021年全球高鎳三元出貨量為30.9萬噸,同比增長120.71%,占三元正極材料總出貨量的41.76%;其中,中國高鎳三元材料出貨17萬噸,同比增長181%。高鎳三元電池作為國內外主機廠高端車型的主流選擇,其應用不斷加速。據高工鋰電不完全統計,包括寶馬i3、奔馳EQS、奧迪Q4e-tron、凱迪拉克LYRIQ、雪佛蘭BoltEUV、廣汽豐田2022款iA5、大眾2022ID.4CROZZ、LucidAir、高合HiPhiX、智己L7等國內外中高端車型將于2022年集中上市。隨著后期高鎳電池成本進一步下降和固態電池產業化提速,預計高鎳正極材料在未來10年仍將保持高速增長態勢,到2030年全球出貨量有望達500萬噸以上。針對此,容百科技、廈鎢新能、長遠鋰科等正極材料企業不斷加快高鎳三元材料的研發進度,并不斷取得突破。高電壓化:綜合性能優越,應用提速。高電壓化路線是以中鎳三元材料為基礎,通過提高其電壓平臺使得正極材料在更高電壓下脫出更多的鋰離子,從而實現更高比容量和平均放電電壓,進而達到提升能量密度的目的。目前高電壓化以中鎳三元材料為基本路線,在原材料、生產工藝、加工成本方面均優于高鎳化三元;同時,由于高電壓材料的鎳含量相對較低,生產工藝不如高鎳三元復雜,因此高電壓化正極材料在提升能量密度的同時還兼具了一定的安全性改善。憑借優越的綜合性能,高電壓化三元材料市場日漸打開,主要正極廠商、部分電池企業入局此領域,并加速其應用。值得注意的是,目前高電壓三元正極材料還面臨著一系列挑戰。高電壓下,由于鋰離子大量脫出,三元正極材料容易出現晶體結構穩定性差、離子混排、不可逆相變等一系列問題,從而造成電池循環壽命短、熱穩定性低、電解液消耗等宏觀電池失效行為。需通過金屬離子摻雜、構建人工包覆層、匹配高電壓電解液及添加劑等手段,對上述系列問題進行抑制。

中科院院士成會明:從資源角度看電池發展

產業新周期下,原材料供應緊缺、價格跳漲掣肘著動力電池產能釋放,如何構建綠色、安全、可靠的新型供應生態體系,將供應鏈做全、做強成為行業亟需深度探索的議題。7月21-22日,2022世界動力電池大會在宜賓隆重舉行。在高工鋰電協辦的分論壇三上,中國科學院院士成會明發表“從資源的角度看電池的發展”主題演講。成會明院士表示,目前碳中和的本質是能源問題、氣候問題和發展問題。碳中和于中國而言是重要的變道超車、領先于國際的機會。進行能源結構轉型,實現碳中和,開發和全面利用可再生能源為根本途徑。而在清潔可再生能源的高效利用中,電化學儲能技術將起到關鍵支撐作用。

目前,電化學儲能技術中,鋰離子電池居主導地位,占比88.8%。GGII數據顯示,2021年國內儲能鋰電池出貨量達29.1GWh,同比增長341%,占儲能電池總出貨量的60.6%;預計十四五期末中國儲能鋰電池出貨量將達180GWh,5年復合增長率超6%。

Nethermind研究員發起將Uniswap V3部署至StarkNet的提案:1月6日消息,Nethermind研究員Deven Matthews在Uniswap社區發起將Uniswap V3部署至StarkNet的提案。Deven Matthews表示,Nethermind團隊已通過其開發的Solidity到Cairo轉譯器Warp,將Uniswap V3 Core的Solidity代碼庫轉譯到Cairo,并在StarkNet的本地測試網上進行了測試。Deven Matthews還表示,若提案通過,有望在第二季度前在StarkNet主網上完全部署Uniswap V3。[2023/1/6 10:58:17]

市場需求不斷攀升,鋰、鎳、鈷等資源供應卻日益緊缺,這倒逼著全產業尋找新的解決方案,以推動新能源市場的發展。為此,成會明院士及其團隊在雙離子電池、多價離子電池及鋰離子電池材料的回收與再利用上進行了深度探索。雙離子電池方面,“它是新興的儲能技術,為國際新興技術,具有成本低、易回收等優勢。”成會明院士介紹,“在此基礎上,我們提出了合金化協同儲能新機理,研發出新型鋁-石墨雙離子電池,其能量密度與磷酸鐵鋰電池基本相當,成本與鉛酸電池相當。”

目前,雙離子電池還面臨著負極比容量低,能量密度有限;材料結構不穩定,循環壽命短;需采用含鋰電解液,仍受資源限制等問題。多價離子電池方面,與鋰基負極相比,多價金屬負極具有高比容量、相對較高的密度,因而擁有較高的體積能量密度;同時具有多價態特性的鎂、鈣和鋁是地殼中最豐富的十大元素之一,基于這些元素的替代電池技術,有望提供更低的成本和更好的安全特性,未來潛力巨大。在正/負極材料、電解液、界面膜等方面還存在系列問題尚未解決。例如鈣離子電池,目前缺乏合適的鈣離子宿主材料;鈣金屬的電化學非常復雜,直接利用鈣金屬做負極存在較大困等。電池回收方面,針對傳統干法回收能耗大、濕法回收環境污染嚴重等問題,成會明院士及其團隊轉換思維,提出了新的解決方案。一是,回收思路直接化,從獲得單質元素向獲得化合物、間接回收向直接回收轉變。二是,回收流程封閉化,使用外源試劑向內源的轉變,例如,正負極材料協同回收,把負極的鋰拿出來補到正極三是,回收產物功能化,如從廢棄鋰離子電池中回收的NiMnCo可制備納米催化劑,對鋅-空氣電池進行催化。

5家中國鋰電企業GDR瑞士上市解讀7月28日,中瑞證券市場互聯互通首批GDR上市儀式在瑞士證券交易所和深圳證券交易所、上海證券交易所同步舉行。其中,國軒高科、格林美、杉杉股份和科達制造4家鋰電產業鏈上市公司發行GDR在瑞士證券交易所成功上市。本次發行中,四家企業分別募資金額為6.85億美元、3.46億美元、3.19億美元和1.73億美元,合計募集資金總額約15.23億美元。此外,欣旺達擬發行境外GDR并在瑞交所上市申請已獲證監會受理,成為第5家發行GDR瑞士上市的中國鋰電企業。GDR是指由存托人簽發,以上交所、深交所上市公司的股票為基礎證券,在規定海外交易所發行并上市,代表該基礎證券權益的證券。每份GDR的面值,將根據所發行的GDR與基礎證券A股股票轉換率確定。

業內分析認為,中國鋰電企業集體發行GDR并尋求在瑞士上市,主要有以下考量:一是、發行GDR有助于拓寬公司海外融資渠道,為其海外項目建設提供資金支持。隨著歐洲、美國等海外市場的電動化提速,近年來中國鋰電產業鏈企業開始加速“出海”。當前,一批具備“走出去”實力的中國鋰電產業鏈頭部企業正在通過本土化產能布局、國際客戶拓展、海外供應鏈資源部署、零碳轉型、技術及產品輸出等多個維度展示出強大的中國勢能。

二是、相較赴美上市,赴瑞士發行GDR在融資方面更方便、更快捷,有利于提升中國鋰電企業的估值。中國鋰電企業扎堆發行GDR并在瑞士上市是中歐新能源產業合作深化的體現,可以通過中歐資本市場的互聯互通,更深、更廣地融入國際市場。據悉,為便利中國企業在瑞士發行GDR,瑞交所已經于2020年1月修改財務報告相關規則,認可在瑞交所交易證券的境外注冊發行人采用中國企業會計準則。在中國證監會相關規定出臺后,瑞交所又立即計劃修改上市及交易相關規則,并為GDR設置專門交易板塊。作為歐洲最大的證券交易所之一,瑞交所在市盈率等方面對企業估值相對較高,具有競爭力。此外,瑞士GDR的發行及審批流程較為簡單,審批時間更短,發行總成本要低于其他境外IPO。在此情況之下,中國鋰電企業去瑞士IPO可以接觸到資本充足、經驗豐富的瑞士投資者和國際投資機構,有利于提升公司在歐洲的知名度,助力公司全球化布局。

整體來看,境外上市可以為中國鋰電企業在國際化布局與開拓國際客戶方面提供有利條件,預計后期還將有更多中國鋰電產業鏈公司發行GDR海外上市。

電動汽車連續發生火災事故加速固態電池商用,國產技術在快速追趕

這段時間頻頻發生電動汽車起火事故,讓業界高度關注電動汽車的安全問題,要解決這一問題,就需要推動固態電池的商用,在這方面國產動力電池企業正在快速追趕。

據海外媒體的報道指出,目前在固態電池技術研發方面,日本居于領先地位,豐田擁有最多的固態電池專利,位居其后的松下和出光,前十大擁有固態電池專利的企業多數都是日本企業,還有四家是韓國企業,包括三星、LG化學等,中國企業在固態電池技術上則不在前十之內。這自然讓人擔憂,本來擁有電池市場份額優勢的中國企業未來能否繼續保持領先優勢,目前國產兩大電池企業寧德時代、比亞迪分別位居全球動力電池市場前兩名,前十大動力電池企業則有六家是中國企業,可見中國在動力電池市場的地位舉足輕重,但是固態電池技術的落后卻可能導致這個地位瞬間失去。

不過固態電池的商用仍然面臨諸多技術難題,當下的固態電池在技術方面還有不少關鍵技術需要攻破,另外固態電池的生產成本仍然居高不下,這到導致固態電池的商用相當緩慢,業界人士指出固態電池的商用可能要到2030年,然而當前的三元鋰電池和磷酸鐵鋰電池連連發生起火事故,卻迫使相關企業加速固態電池技術的商用。面對市場的需求,中國的電池企業推出了折中方案,那就是半固態電池,將部分固態電池技術引入,如此做可以大幅降低電池起火事故的概率,即使發生了起火事故也將減輕自燃或者產生爆炸等情況,提升安全性。

半固態電池大幅減少了電池中的液體電解質,如此電池所含的氧化物大幅減少;半固態電池還大幅減少了當前液體電池產生的鋰枝晶,降低了因這種晶體刺穿隔膜引發短路的問題;半固態電池的電解液為有機液體,高溫產生的氧化反應、產生氣體等問題都大幅減少,這些都有助于降低電池自燃乃至爆炸的可能性。半固態電池除了提升安全性之外,也將大幅提升電池的能量密度,由此可以獲得更長的續航,同時降低了電池的體積,其實這也有助于通過增加輔助手段提升電池的安全性,由于半固態電池的體積更小,就可以引入更多的防護手段確保電池在撞擊中破損而引發起火事故。

總的來說就是中國動力電池行業已經認識到了在固態電池技術方面與日韓的差距,為了縮短這種差距,中國動力電池行業推出半固態電池技術是恰當的選擇,日韓的領先技術優勢或許在數年后將被中國同行抹平。

3.4

重要公司公告

權益變動:

公司股東阿杏投資通過大宗交易方式減持200,000股百利科技股份,減持后,阿杏投資持有公司股份24,314,950股,占公司總股本的4.9592%,不再是持股5%以上股東。

公司股東重慶江河匯向浙江耀能協議轉讓其全部股份42,800,000股,本次權益變動屬于同一控制下不同主體的內部轉讓。

公司股東伯特利投資通過上海證券交易所集中競價交易系統累計減持公司股份3,835,383股,占公司總股本的0.94%。

公司股東星嘉國際通過大宗交易減持及被動稀釋,減持股數3,711,000股,持股比例累計減少1.32%。

公司首次通過回購專用證券賬戶以集中競價交易方式實施股份回購,回購股份數量為345,100股,占公司目前總股本的0.0531%,最高成交價為29.17元/股,最低成交價為28.77元/股,成交總金額為9,999,985元。

公司股東深圳市承興投資有限公司本次通過集中競價交易增持股份40,601,583股,占公司總股本的1.5742%。

公司全資子公司常州百利鋰電智慧工廠有限公司與無錫百擎智能機器人科技有限公司、朱月園簽訂了《股權轉讓意向書》。百利鋰電擬以現金方式向丙方收購標的公司60%的股權。

股份質押、解除質押:

公司股東億緯控股本次質押股份56,000,000股,占公司總股數的2.85%。

公司控股股東李良彬本次質押股份3300萬股,占公司總股本1.74%。

公司股東融捷投資控股本次解除質押股份數1,670,000份,占公司總股本的0.06%。

公司股東合益投資本次解除質押股份數量6,000,000,占公司總股本的0.67%。

公司股東萬國江本次質押股份6.710,000股,占其股份數的22.03%。

公司股東電化集團本次解除質押股份24,150,000股,占公司總股本比例3.84%。

公司第一大股東梁桐燦本次質押股份23000000股,占公司總股本的1.18%。

公司控股股東天齊集團本次解除質押股份38000000股,占公司總股本的2.32%。

公司控股股東盛屯集團本次質押股份21215983股,占公司總股本的2.45%。

投融資:

公司子公司億緯動力擬以部分設備等資產與建信金融租賃有限公司開展售后回租融資租賃業務,融資額度不超過人民幣5億元,期限三年。由公司為上述業務提供連帶責任擔保。

公司本次向特定對象發行股票募集資金總額不超過97,631.58萬元,本次發行的募集資金在扣除發行費用后,將用于珠海生產基地技術改造及產能擴張項目、山東菏澤新能源汽車驅動系統產業園項目、珠海研發中心建設項目和補充流動資金。

公司全資子公司山東英搏爾向興業銀行股份有限公司菏澤分行申請項目貸款2.4億元,貸款期限8年,專項用于山東菏澤新能源汽車驅動系統產業園項目,由公司提供連帶責任保證擔保。

公司擬發行可轉換公司債券,募集資金總額不超過人民幣59,000.00萬元。

全資子公司湖北諾德集團對其全資子公司湖北諾德鋰電通過增資擴股方式引進投資者進行現金增資,并放棄部分優先認繳出資權,合計增資金額為199,999萬元。

本次發行的GDR共計15,442,300份,對應的基礎證券為77,211,500股公司A股股票。

本次發行的GDR共計22,833,400份,對應的基礎證券為114,167,000股公司A股股票。

本次發行的GDR共計28,184,100份,對應的基礎證券為281,841,000股本公司A股股票。

公司本次擬向特定股東發行股票數量不超過49,226,320股,不超過本次發行前公司總股本的30%,募集資金總額不超過1,675,382,500.00元。

公司全資子公司興晟鋰業擬向普得科技原股東提供合計人民幣2,000萬元的借款,借款期限兩年。作為本次借款及上述股權交易相關事項的擔保,原股東無條件且不可撤銷地同意將29.41%的質押股權全部出質給興晟鋰業。

公司全資子公司興晟鋰業擬以基礎購買價款和追加購買價款的方式,合計對價總額不超過9,290.47萬美元收購普得科技70.59%股權,從而間接持有普得科技控股子公司60%的股權,KMC擁有位于津巴布韋西部北馬塔貝萊蘭省境內的Kamativi礦區鋰錫鉭鈮鈹等偉晶巖多金屬礦的100%礦權。

公司于2022年7月28日在瑞士證券交易所上市,本次發行的GDR共計12,000,000份,對應60,000,000股公司A股股票。

公司公司子公司億緯動力擬向浙商銀行股份有限公司武漢分行申請不超過人民幣40,000萬元的綜合授信額度,授信期限一年;億緯動力擬向上海浦東發展銀行股份有限公司荊州分行申請不超過人民幣20,000萬元的綜合授信額度,授信期限一年;公司子公司荊門創能擬向上海浦發發展銀行股份有限公司荊州分行申請不超過人民幣20,000萬元的綜合授信額度,授信期限一年。為支持子公司經營發展,公司擬為上述交易提供連帶責任擔保。

公司全資孫公司惠州聯合銅箔電子材料有限公司向海通恒信國際融資租賃股份有限公司申請不超過30,000萬元人民幣融資,期限不超過3年,并由公司為其提供無限連帶責任擔保。同時,公司控股股東深圳市邦民產業控股有限公司為其提供無限連帶責任擔保。

公司與大眾交通簽訂《上海紫江企業集團股份有限公司與大眾交通股份有限公司關于上海數訊信息技術有限公司之股權轉讓協議》,以人民幣1.6464億元轉讓公司所持有的上海數訊13.72%股權。

公司控股子公司石大勝華有限公司擬投資建設4萬噸/年電池級碳酸乙烯酯精制項目。

公司控股子公司江西永誠鋰業科技有限公司投資建設300萬噸/年鋰礦石高效選礦與綜合利用項目,項目投資總額不超過50,266.00萬元。

公司擬以596,988,575.00元收購千合華鋰持有廣西時代鋰電新能源45.0634%的合伙份額;同時,公司擬出資113,500,000元人民幣認購廣西時代鋰電新能源新增合伙份額。本次交易完成后,公司將持有廣西時代鋰電新能源49.4700%的合伙份額,銅州控股將持有廣西時代鋰電新能源50.4593%的合伙份額,華旆資本將持有廣西時代鋰電新能源0.0707%的合伙份額。

其他:

公司獲得有關“電池蓋帽及圓柱電池”、“連接件、裸電芯組及圓柱電池”、“電芯及電池模組極柱及電池蓋板”專利證書

公司副總裁周復先生因家庭原因申請辭去公司副總裁職務,辭職后不再擔任公司及控股子公司任何職務,周復先生的辭職不會影響公司正常運行。

公司自2022年7月1日至2022年7月29日,累計收到政府補助款項人民幣1,154.33萬元,均為與收益相關的政府補助。

公司于7月27日償還并購貸款全部剩余約11.29億美元的本金及相關利息、費用。

公司及全資子公司山東豐元鋰能科技有限公司擬使用合計不超過人民幣7,700萬元的閑置募集資金暫時補充流動資金。

公司中標,確認為中國鐵塔股份有限公司2022-2023年備電用磷酸鐵鋰電池產品集中招標項目的中標單位。

公司將發行可轉債所募集的資金總額扣除承銷保薦費后劃轉至公司開立的募集資金驗資專用賬戶,擬用于新能源動力電池精密結構件項目。

公司的超短期融資券注冊申請獲準。

公司全資子公司華鉑科技就銷售再生產品繳納的增值稅即征即退事宜,收到相關稅務主管部門實際撥付即征即退稅額人民幣53,723,013.86元。

公司全資子公司勝華新能源科技有限公司與ENCHEMCO.,LTD.簽訂了《戰略合作框架協議》,就Enchem委托勝華新能源科技生產電解液的事宜達成一致意見。

3.5

新股動態

無

風險提示

新能源汽車發展不及預期。若新能源汽車發展增速放緩不及預期,產業政策臨時性變化,補貼退坡幅度和執行時間預期若發生變化,對新能源汽車產銷量造成沖擊,直接影響行業發展。

相關技術出現顛覆性突破。若鋰電池成本降幅不及預期,相關政策執行力度減弱,新技術出現顛覆性突破,鋰電池產業鏈受損。

行業競爭激烈,產品價格下降超出預期。可能存在產品市占率下降、產品價格下降超出預期等情況。

產能擴張不及預期、產品開發不及預期。若建立新產能進度落后,新產品開發落后,造成供應鏈風險與產品量產上市風險。

原材料價格波動。原材料主要為鋰、鈷、鎳等金屬,價格波動直接影響盈利水平。

來源:快科技2018 不用充電,有太陽就能跑的汽車,你心動了嗎? 近日消息,德國初創公司SonoMotors即將推出一款名為Sion的車型,該車量產版官圖已發,最早明年就能交到用戶手中.

1900/1/1 0:00:00北京商報訊幣圈風波不斷,這起虛擬貨幣的騙局更是遭到官方點名。8月3日,北京商報記者注意到,美國證券交易委員會官網于當地時間8月1日,披露了Forsage創辦及營銷團隊等11人涉嫌參與加密貨幣龐氏.

1900/1/1 0:00:00普陀區檢察院檢察官與第三方組織工作人員聽取涉案企業中期整改情況匯報。五是企業合規整改見實效、顯長效.

1900/1/1 0:00:00馬修·鮑爾 馬修·鮑爾,《元宇宙:以及它將如何徹底改變一切》一書的作者,現任元宇宙控股公司Epyllion的管理合伙人.

1900/1/1 0:00:00新京報訊8月1日,招商局蛇口工業區控股股份有限公司發布關于子公司與半島城邦房地產簽訂戰略合作協議的公告.

1900/1/1 0:00:00本文轉自:中國經濟周刊 中國經濟周刊-經濟網訊天眼查App顯示,近日,華為技術有限公司申請注冊多個“PETAL”圖形商標,國際分類為運輸貯藏、科學儀器、廣告銷售,當前商標狀態為申請中.

1900/1/1 0:00:00