BTC/HKD+1.5%

BTC/HKD+1.5% ETH/HKD+2.27%

ETH/HKD+2.27% LTC/HKD-1.54%

LTC/HKD-1.54% ADA/HKD+1.71%

ADA/HKD+1.71% SOL/HKD+0.93%

SOL/HKD+0.93% XRP/HKD+0.86%

XRP/HKD+0.86%來源:葉檀財經

文/BONO

要說新世紀以來背景最神秘、走勢最妖嬈的資產,非比特幣莫屬。

從2020年12月14日到2021年1月8日,比特幣在20個交易日內怒漲135%,從18000美元漲到最高點的42730美元。

比特幣的數量上限是2100萬枚,按照最高價計算,整個比特幣市值接近6萬億人民幣。

6萬億是什么概念?2020年中國GDP總額剛剛突破100萬億人民幣。

從2015年以來,關于比特幣的各種新聞時不時沖上熱搜:多是中本聰的傳說、挖礦的各種奇聞軼事,見怪不怪的大漲大跌,以及頻頻跑路的平臺和ICO。

當然,最騷的還是幣圈鬼才孫宇晨,不講武德,調戲老師傅沃倫·巴菲特。

比特幣出圈加速收割

雖然熱度越來越高,但幣圈兒依然小眾。

不信,你問問身邊的人,誰操作過比特幣交易?比特幣專用瀏覽器叫什么?比特幣錢包怎么用?恐怕幾乎沒有人能答上來。

從2008年到2018年,幣圈兒只是一個小眾圈子,在外人看來這幫人甚至有點不太正常,天天講什么區塊鏈改變生產組織形式、比特幣取代黃金,取代法幣。

在他們眼里,區塊鏈這個技術能改變世界,顛覆金融體系甚至現有的生產關系。但所謂的區塊鏈技術其實和我們常用的電子郵箱和迅雷的底層技術十分類似,并沒有什么高明之處。

2017年,比特幣大漲一輪,一些炒幣的發了財,那只能算暴發戶。

但2018年以后,事情開始發生變化——比特幣開始加速出圈兒,帶來的深遠影響不可小覷。

大型金融機構和交易所紛紛下場,發行相關的金融產品。這是收割的第一步,別忘記2008年房地產金融衍生品,沒有這些金融產品,哪來的全球金融崩盤?

全球頂級雪茄品牌“多米尼加之花”發布7枚超限量NFT:金色財經報道,全球頂級雪茄品牌“多米尼加之花”宣布推出 7 枚超限量 NFT。 “多米尼加之花”此前推出過一款名為“安達盧西亞公牛”的高檔雪茄,現在又最新打造了限量“Golden Bull”(金牛)系列雪茄,這款雪茄非常難以獲得,只有獲得“Golden Bull NFT”的人才能獲得購買這些雪茄的權限,而且只有 7 枚。據悉,這 7 枚 NFT 將在今年七月中旬通過拍賣方式售出,持有者將獲得每月購買 70 支“Golden Bull”雪茄的權力。“多米尼加之花”公司在一份聲明中表示,他們將保證這七位 NFT 所有者將是世界上唯一可以直接從他們那里購買“Golden Bull”雪茄的人,但 NFT 所有者可以轉售以將購買雪茄的權利轉讓給新的所有者。[2022/4/20 14:35:43]

如果只是在小圈子內,你的漲跌都與我無關,我扎好籬笆,你怎么割我家韭菜?但出圈兒之后就不一樣了。

孫宇晨花大價錢約飯巴菲特,還死乞白賴送幾個加密幣給老先生,為的就是這個。我送了,你收了,那我就可以說:巴菲特接受了加密幣!

出圈兒的第一步是比特幣期貨的發行:

2017年12月18日,全世界最大的商品交易所——芝加哥商品交易所推出比特幣期貨合約。一周后,競爭對手CBOE也推出了比特幣期貨。

不要以為大交易所的介入是多有分量的背書,美國的交易所多是私營公司,你監管敢批,我就敢做,別說比特幣,就算是空氣也能給你搞個期貨出來。

CME和CBOE看重的是傭金收入。對于成熟金融市場來說,找到一個新的交易品種不容易,比特幣是一個不錯的創收來源。

這兩家為了搶首發還進行了一番明爭暗斗,CME搶了CBOE的首發。后來CBOE交易量做不過CME,干脆在2019年把業務停了,因為不賺錢——交易量太低,手續費覆蓋不了系統維護費用。

現在,CME一家獨大。

賽迪發布第21期全球公有鏈技術評估指數 IOST基礎技術排名第一:2020年12月15日,中國電子信息產業發展研究院(賽迪研究院)發布第21期賽迪全球公有鏈技術評估指數,對全球37條知名公有鏈從技術維度進行綜合考量并給出排名。

評估結果顯示,本期榜單前五名為EOS、以太坊、IOST、波場和恒星鏈。

基礎技術分項指數方面,IOST以110.2分位居榜首,EOS、波場、公信鏈和斯蒂姆鏈分別位于第2至第5名。[2020/12/15 15:14:11]

第二步:發行ETF。

因為期貨杠桿高,風險大,所以投資門檻更高一些。ETF則是大眾都熟悉的產品,更容易推廣。

2021年1月21日,黃金ETF巨頭VanEck提交了成立數字貨幣ETF的申請,這是第一家申請比特幣基金的公司。

2021年1月22日,數字資產管理公司Valkyrie也向紐交所遞交了申請。

目前美國已經有九家公司向交易所遞交了申請。

以太坊動作更快一點,已經推出了相關ETF。相信比特幣ETF也不會太遠了。

第三步:明星機構站臺。

CME集團最近披露了比特幣期貨的一些運行數據,從數據中可以看出,大戶越來越多,CME表示這些很多是華爾街的機構投資者。

華爾街投行中,摩根大通已經為比特幣公開站臺,2020年10月啟動的那波行情中,摩根不斷喊話看漲。

2020年12月,有著169年歷史的萬通互惠人壽保險公司向比特幣投入了1億美元。

2021年1月4日,天橋資本宣布推出比特幣基金。早在此之前,其旗艦基金的比特幣倉位已經價值3.1億美元。

TudorInvestmentCorp是另一家買入比特幣的大型基金。在2020年5月,其購買的比特幣資產占其投資管理規模的1%-2%,別小看這一個多點,價值數億美元,因為公司的資產管理規模約383億美元。

買家里除了大型投資機構還有上市公司。

根據BitcoinTreasuries數據顯示,全球目前一共有16家上市公司宣布持有比特幣,合計持有約11.53萬枚,占比特幣總量的0.54%。

動態 | 今日全球區塊鏈指數4759 繁榮程度小幅下降:根據Fox.ONE數據顯示,今日全球區塊鏈指數為4759,昨日全球區塊鏈指數為4744,區塊鏈行業經濟繁榮程度較昨日小幅上升。[2018/11/26]

買入最多比特幣的上市公司MicroStrategy是一家已經成立了32年的商業智能和移動軟件企業。

2000年互聯網泡沫破滅前,MicroStrategy的股價一度高達每股3330美元。而后接近20年的時間里,這家昔日明星企業股價最高只觸及226美元。直到2020年8月,MicroStrategy以現金收益遞減、美元疲軟和其他全球宏觀經濟因素為理由,向比特幣投資了2.5億美元作為庫存儲備資產,據說目前庫存價值超過30億左右。

也就是說,買這家公司股票約等于買比特幣。

MicroStrategy股價因此創下2001年以來新高。2020年11月,股價只有118美元,到2020年1月底,股價來到570美元,3個月股價上漲4.83倍。

大摩開始買這家公司的股權。今年1月8日,根據大摩向美國證券交易委員會提交文件,已購買了MicroStrategy10.9%的股份,約792627股。

比特幣背后的大資金,想方設法洗白比特幣,從地下轉到地上,變成像股票和基金一樣的投資品種。

在這個過程中,交易所和華爾街推波助瀾,主要是為了業績。

比特幣未來前景取決于美國態度

華爾街很積極,但最后的決定權還是在金融監管部門手中。各國的分歧其實很大。只要有分歧,投機者就有市場,有運作的空間。

主要大國中,德國和加拿大允許比特幣作為貨幣使用,法國基本上不反對也不贊成。中國態度堅定,明確比特幣不能作為貨幣使用。

美國的態度比較分裂。美國國稅局將比特幣定義為“財產”,而不是貨幣,這樣就可以對比特幣進行征稅,包括資本利得稅。相比之下,美國財政部將其歸為一種去中心化虛擬貨幣。

馬耳他目前在全球數字貨幣交易量中所占份額最大:據cointelegraph報道,摩根士丹利進行的一項研究顯示,馬耳他目前在全球數字貨幣交易量中所占份額最大。[2018/6/12]

不過,美國政府官員的態度一直比較搖擺。

2013年11月18日,美國舉行比特幣聽證會,時任美聯儲主席伯南克表示:美聯儲無權直接監管比特幣,但他認為比特幣以及其他虛擬貨幣可能會是貨幣的未來。也許有一天比特幣將成為一個更快、更安全、更有效的支付系統。

前美聯儲主席耶倫最近獲得了拜登的提名,將成為美國歷史上第一任女財長。

耶倫1月在聽證會上表示,她認為加密貨幣“特別令人擔憂”,建議議員們采取行動“限制它們的使用”,特別是確保它們不會被用于非法融資。

而且,比特幣最早就是在美國火起來的,據維基百科資料,被稱為“黑市亞馬遜”的暗網“絲綢之路”曾流通超過950萬枚比特幣,占據了當時比特幣流通量的80%。上面的多數交易使用比特幣。

“絲綢之路”創始人被媒體報道持有35萬個比特幣,排名BTC富豪榜的第五位。

比較主流的說法中,比特幣的創始人中本聰是一名日裔美國人。

比特幣將來怎么樣,主要取決于美國的態度。美國有可能拗不過華爾街,大造特造比特幣金融產品,就跟當時做MBS一樣。

造假造上天一眼假!

為了吸引投資者,幣圈大佬們費勁心思,把能用的商業套路都用上了。

種種跡象表明,比特幣背后有資金控盤,“刷單”痕跡明顯。表面上有天量的成交,但其實真正拿真金白銀出來交易的可能就幾個散戶。

想起那個著名的段子:騙子拉的投資群里面,100個人99個托兒,只有一個是客戶。

根據《上海證券報》的報道:2020年,全球三大交易平臺宕機事件頻繁,超40家境外虛擬貨幣交易平臺卷款跑路,多家公司存在操縱市場嫌疑。

全球首個區塊鏈電競生態系統MTCash即將發布:據悉,電競平臺MTGamer打造的全球首個區塊鏈電競生態鏈MTCash將是一個去中心化電競選手身分證和社區平臺。MTCash首推打電競即挖礦,利用MTC向所有為平臺貢獻的用戶和合作伙伴保提供高效的激勵機制,將極大沖擊傳統電競行業模式,據悉目前粉絲數已達100W+,獲得業內人士的普遍認可,同時預測MTCash或將成為電競行業首個價值數十億美元的生態系統。[2018/3/4]

2019年9月,市場流動性與場外交易提供商AlamedaResearch公布的真實交易量監控數據顯示,虛擬貨幣市場仍約有高達66.4%的交易量為虛假成交。

最離譜的是Coinbene:每日人均成交量高達59.95比特幣/人,按當時的均價折合為120萬美元/人。120萬美元什么概念?刷單刷的太離譜,一眼假。

除了刷單,還有“技術故障”的套路。想賣的時候可能賣不掉。各個平臺經常會出現宕機,閃退、卡頓、倉位無法顯示等現象,等問題解決了,你可能已經爆倉了。因為這些平臺會誘導用戶加杠桿。

他們會給投資者發放杠桿賬戶體驗券,引誘投資者參與杠桿交易,而且合約往往搞得比較復雜,急著下場賺錢的投資者哪有功夫細讀。

2020年6月,一個大連男子利用杠桿參與虛擬貨幣交易,虧損2000多萬元,最終跟妻子孩子一起投海自殺。

騙子往往會跑路,2020年,超40家境外虛擬貨幣交易平臺卷款跑路。

這樣的生態里面,如果沒人坐莊,反而顯得不正常了。

數據顯示,擁有大額比特幣地址的數量逐年增加。比特幣分布愈發集中,給莊家操縱市場提供了條件。泰達公司已經被交易員指控操縱比特幣市場。

相關部門監測發現,截至2020年12月31日,共有2260個比特幣地址的余額超過1000個比特幣,共持有約789萬個比特幣,占比特幣流通總量的44%;其中,有1742個地址從未出現轉出,共計持有約565萬個比特幣,占總發行量的30.44%。

比控盤更離譜的是ICO,某些“空氣幣”項目上線就破發90%,不到一個月就歸零,有的騙子六個星期卷走一個億。

眼見人傻錢多,韭菜好割。大量騙子開始入場,ICO火到各國央行都害怕。趕緊跳出來一刀切。

2017年9月,人民銀行等七部門發布《關于防范代幣發行融資風險的公告》。

《公告》明確指出代幣發行融資涉嫌非法發售代幣票券、非法發行證券以及非法集資、金融詐騙、傳銷等違法犯罪活動,任何組織和個人不得非法從事代幣發行融資活動。

《公告》一出,之前在微博上活躍的幣圈兒大佬們,一夜之間都消停了,人間蒸發一樣安靜。

2017年全球ICO把韭菜割了一茬兒,被各國央行封殺。這幫投機者當然不會死心,于是有了我們之前提到的那幾件事。

還記得CME什么時候推出的比特幣期貨嗎?2017年12月18日。

華爾街盯上比特幣

各國的監管給這幫投機者提供了新思路:地下玩兒不轉了,干脆走正規軍路線,到合法合規的交易所搞期貨,搞ETF。

封印于地下的惡龍如果被放出來會有什么后果?

第一個風險點在于CME的期貨。一般的期貨品種都有對應的標的物,在到期日可以進行交割,而且為了限制投機,交易所對每個客戶的開倉都有限制,尤其是非會員客戶。

什么叫過度投機?

舉個例子,AB兩個人在玩牌,玩的可能只是十塊錢的局。但同時C和D兩撥人在旁邊押注A和B誰會贏。更進一步,E和F甚至還可以押注C和D兩個人的輸贏。A和B只賭了十塊錢,但是CD和EF可能是很多人,押注的金額可能無限放大。

2008年金融危機中發生過類似的事情,衍生品把華爾街變成了大賭場。

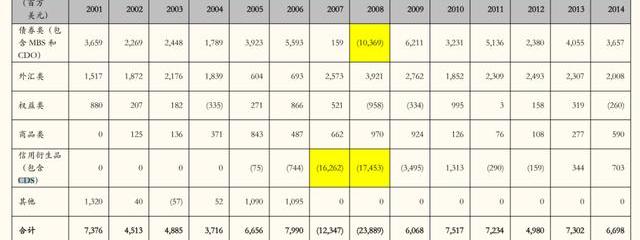

美國金融機構基于1萬億美元的次級貸款,創造出了2萬億美元的MBS債券,并基于MBS創造出了超萬億美元的CDO和數十萬億美元的CDS。CDS是一種保險,押注的是CDO的違約,其價值根據違約概率波動。

大名鼎鼎的花旗銀行,就是被CDS給壓垮的。所以不要指望大機構是理性的。

在比特幣的問題上也是如此。為了利益,華爾街這幫人能把黑的說成白的。

從國金證券這個表格中可以看到,在巔峰的2007之前,花旗MBS和CDO業務暴增,超過其他業務,并在2005年開始做CDS業務,最終CDS業務在2007年和2008年直接爆炸式虧損。

在各大銀行中,花旗衍生品比例最高,最終也死的最慘。大機構尚且如此,個人投資者去玩這種東西,和送錢有差別嗎?華爾街甚至在危機爆發之初操控債券評級,從而壓制CDS價格,好穩住市場,讓自己先拋售MBS和CDO。

雖然具體機制不同,但比特幣,比特幣期貨,比特幣期權這套組合和當年的MBS、CDO、CDS邏輯極為相似。和CDS一樣,比特幣期貨和期權都不需要交割標的物,開倉幾乎沒有限制。

沒有監管和風控有多可怕?當時華爾街認為債券不會跌,所以賣出了很多CDS,在他們眼里這些買家就是送財童子,沒想到最后坑了自己公司。

野雞平臺上的比特幣期權和其他衍生品設計,更是顛覆金融從業者的三觀。基本就是你敢賭我就敢奉陪,10倍100倍杠桿都不在話下,一兩百美金也能交個朋友玩一玩。如今比特幣衍生品的交易已經遠超現貨交易。

這還不是最可怕的。雖然華爾街已經在敲邊鼓,但是比特幣洗白的最后一步還沒有完成。如果將來大量ETF發行,結果會怎樣呢?交易量會有翻天覆地的變化,爆炸力自然更強。

多數人現在可以冷眼旁觀,但如果比特幣真的被炒到10萬美元,20萬美元甚至更高,總會有人動心的。不要拿金錢考驗人性,南海泡沫里連牛頓都會翻車,比特幣到20萬,恐怕巴菲特也要懷疑一下人生。

股市里有句話叫做“三根大陽線、改變世界觀”,投資者會主動為上漲找理由,給泡沫找一個合理的解釋,然后心安理得地加入泡沫的狂歡。

比特幣背后既沒有信用背書,也不對應任何收益權,得益于自身的某些特性,先是成為黑市的寵兒,后來被幣圈創業者相中,成了這些人手中的鐮刀,也完成了洗白的第一步。

從2018年開始,這個進程開始加速,大做文章的換成了正規軍:包括CME、華爾街投行、保險公司和基金公司。到了這些人手里,比特幣將不再是小鐮刀,而是聯合收割機,所到之處寸草不生!

畢竟,華爾街瘋起來連自己都割,反正美國政府必須救他們,全世界被美元綁架,又不得不配合美國政府。

如今,以比特幣為代表的的加密幣體量還比較小,底層資產幾萬億人民幣的規模,和2008年搞垮全世界的CDS相比威力還差得遠。但當有一天普通人可以在自己的股票賬戶里買賣比特幣ETF甚至衍生品,巨大的風險積累才剛剛開始。

比特幣天生數量有限,現貨交易很難做大,最終必然要搞出更多創新的衍生品,期貨和ETF可能只是一個開端。以華爾街的尿性,最終有很大概率是要玩脫的。

即使我們國家堅持不讓比特幣這類資產合法化,也很難置身事外,因為全球金融一體化,2008年我們國家的金融機構連CDS是啥都不知道,但還是難免池魚之殃。

巧合的是,比特幣正是誕生于2008年危機之末。

這背后有沒有推手,現在很難說清楚,也有可能真的就是某個程序員的個人創意,巧合之下被各路投機者看中。但問題是,如果真的融入主流金融市場,失控恐怕只是早晚的事情。和系統性的危機相比,野雞平臺跑路,ICO收收智商稅那都不算事兒。

-

Tags:比特幣CDSETF比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢CDS幣是什么幣ETF幣是什么幣

比特幣是宇宙貨幣,這是筆者第一個提出來的命名,很多都以為這是作者的一句調侃,其實不然。現在是5G時代初期,8年后人類將進入6G時代,16-24年人類將進入7G,而7G時代是相當科幻的,屆時人類將.

1900/1/1 0:00:002021年伊始,比特幣又創新高!截至記者發稿,比特幣價格為3.27萬美元。數據顯示,近一個月比特幣漲幅高達72.99%,24小時漲幅達11.09%.

1900/1/1 0:00:00原文作者:YashuGola譯者:Odaily星球日報Moni 1年前,2020年2月19日,BNB價格24美元。1年后,2021年2月19日,BNB價格340美元.

1900/1/1 0:00:00本周早些時候,花旗集團的團隊發布了一份報告,解釋說Billions項目組正處于一個臨界點,并可能在未來七年內“成為國際貿易的首選貨幣”.

1900/1/1 0:00:00來源:21世紀經濟報道 原標題:瘋狂比特幣一枚可買約15盎司黃金,抗通脹“安全屋”系數哪個強?比特幣等區塊鏈數字資產于今年逐漸獲得主流投資機構廣泛關注,并開始與主流金融體系加速結合.

1900/1/1 0:00:00法幣 法幣是“法定貨幣”或“法償幣”的簡稱,是國家以法律形式賦予其強制流通使用的貨幣。例如:人民幣、美元、英鎊等.

1900/1/1 0:00:00