BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD-0.12%

ADA/HKD-0.12% SOL/HKD-0.17%

SOL/HKD-0.17% XRP/HKD-0.14%

XRP/HKD-0.14%2020年的DeFi熱潮是由Compound的治理代幣的推出而引起的,它完全是由流動性挖礦的概念推動的。毫無疑問,流動性挖礦將DeFi推到了聚光燈下,讓更多人看到DeFi相對于CeFi和TradFi的潛力。另一方面,流動性挖礦的濫用及其許多不成熟的代幣買家確實也損害了DeFi的聲譽。對于整個DeFi來說,流動性挖礦的凈收益仍然懸而未決。

流動性挖礦現在有一些新穎的東西,但總的來說,大多數項目都是簡單的模仿或直接分叉。更可悲的是,市場中仍然還有許多騙局。

顯然,當前的流動性挖礦設計并不是最優的,而且它也是導致項目流動性挖礦方案不可持續的主要根源之一。更糟糕的是,在過去的兩年里,甚至都沒有看到任何去修復流動性挖礦設計缺陷的努力。

SBF:杠桿高出預計,銀行擠兌和市場崩盤耗盡了流動性:11月16日消息,SBF 在社交媒體發文稱:幾周之前,FTX 每天處理約 100 億美元的交易量和數十億筆轉賬。但是杠桿遠高出預計,銀行擠兌和市場崩盤耗盡了流動性。那么我可以嘗試做什么呢?提高流動性,盡量彌補客戶,然后重新開始。也許我會失敗,也許什么也做不了。我之前確實失敗了,你們都了解清楚了狀況。但我所能做的就是嘗試。這個月我已經失敗夠多了,但我內心深處認為我仍然能做些什么。[2022/11/16 13:11:30]

流動性挖礦1.0(LM1)—根據LP頭寸的大小分配獎勵

流動性挖礦,簡單來說,就是一種代幣激勵計劃,旨在吸引流動性提供者(LP)為AMM上的特定交易對/池提供流動性。

Converter新增HPT/USDT流動性資金池:據官方消息,Heco首個杠桿收益聚合器Converter平臺將于2021年3月23日12:30上線HPT/USDT流動性機槍池,支持該交易對的LP挖礦。此前,該平臺已支持HPT/WHT的流動性挖礦。[2021/3/23 19:09:47]

Synthetix率先在其sETHUniswap池中向LP分發獎勵代幣。講的更詳細一點,就是為了獲得獎勵,LP需要首先為Uniswap上的sETH池提供流動性,然后將其Uniswap流動性代幣質押到2019年創建的質押獎勵合約中。獎勵代幣會根據LP所質押的流動性代幣相對于LP總質押代幣的百分比,來公平地分配給LP。

從代幣經濟學激勵設計的角度來看,Synthetix首創的流動性挖礦方法是根據流動性頭寸的大小分配獎勵代幣,我們可以將這種方法定義為流動性挖礦1.0(LM1)。從結果來看,這樣的激勵計劃幫助了Synthetix實現吸引更多用戶鑄造更多sETH的目標。

HiSwap 聲浪計劃第一期項目NanaFarm(香蕉)將開啟治理代幣NANA流動性挖礦:據DeFi農業項目”NanaFarm“目前公布即將開啟其治理代幣NANA流動性挖礦,并公布3項生態決策,1、NANA代幣的總發行量為1000萬,雖然采用100%零預挖,但有1%將被直接發行注入流動池;2、開放農場合伙人計劃,任意用戶可發送ETH眾籌合伙人身份,獲得5%的產礦持續分紅,眾籌的ETH將與直接發行的1%NANA注入初始池永久鎖定 3、在NANA-ETH上線的前30天只開放一個主池,不開放任何零擼資金池,截止發稿前,NanaFarm中文社區的首場AMA已舉行并開始招募合伙人與志愿者。[2020/9/30]

LM1成為事實上的流動性挖礦的設計和實現方案。它使許多項目能夠在一定程度上解決流動性問題,至少在一開始確實是這樣的。然而,LM1中存在許多問題,使得其無法可持續。

JustSwap上流動性挖礦項目Whales.finance疑似跑路:JustSwap上流動性挖礦項目Whales.finance疑似跑路,有社區成員表示該項目的官方網站、推特賬戶、Discord和Telegram等官方社群均已解散或關閉。JustSwap上Whales項目信息顯示代幣價格已從最高3.617美元跌至發稿時的0.06美元。其資產流動性從9月14日開始幾乎已枯竭,流動性池內僅有10.2美元,而在9月14日時還有22萬美元左右,今日成交額僅有447美元。[2020/9/16]

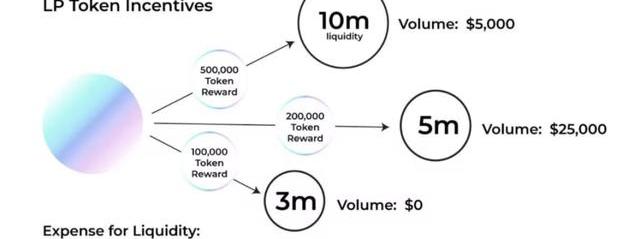

首先,獎勵代幣會分發給LP,就算可能沒有交易或有很少的交易,這其實就意味著流動性并沒有真正得到很好的利用。從代幣經濟學的角度來看,使用項目代幣來激勵流動性對于大多數項目來說代價是昂貴的,因為這種激勵不會對協議經濟的增長做出太大貢獻。而當流動性沒有被利用時,激勵計劃就會變得更糟。

聲音 | 肖磊:比特幣的下跌會引起整個市場流動性的萎縮:據證券時報消息,數字貨幣分析師肖磊表示,隨著持續的下跌,投機性需求逐步出清,市場會在新一輪下跌中尋求底部,不過這是個漫長的過程,投資者需要有充足的心理準備。其他數字幣種相對于比特幣來說抗跌性不足,比特幣的下跌也會引起整個市場流動性的萎縮,未來依然還要看比特幣的走勢。[2019/1/12]

其次,在許多情況下,是需要激勵多個池的。現有的方法是將一定數量的獎勵代幣分配給每個池,而不考慮每個池的貢獻,例如每個池中執行了多少交易和完成了多少交易量。獎勵分配決策要么是像Curve,Balancer那樣由治理投票決定,要么是像Sushiswap那樣由團隊決定,這有時是非常武斷的。

流動性挖礦2.0(LM2)—根據LP頭寸賺取的費用分配獎勵

可以對LM1進行改進,目前來看更好的流動性挖礦激勵設計應該是根據流動性頭寸賺取的AMM交易費用分配獎勵代幣。這種設計與基于流動性頭寸大小分配代幣有本質區別,讓我們將這種方法定義為流動性挖礦2.0(LM2)。顯然,LM2解決了上一節中提出的LM1中的兩大缺陷。

首先,在固定的代幣分發間隔內,如果沒有交易,那么LP將不會賺取AMM交易費用。沒有費用,就不分發獎勵代幣。此外,它還不鼓勵LP提供超過項目需求的流動性。使用LM2,項目不會將其寶貴的代幣浪費在未使用的流動性上,從而減少因流動性挖礦而導致的代幣通脹和代幣價格下行壓力。

其次,不需要通過治理代幣投票或團隊決策手動將獎勵代幣分配到多個池。這些手動的方法給LP帶來了錯誤的激勵,也會出現不公平地對待不同池流動性的問題。使用LM2,如果池中的某一LP頭寸賺取了更多的AMM交易費用,那么更多的獎勵代幣將被分配到該LP,簡單而公平!

LM2實現:一個難題

通常情況下,項目會發行一個ERC20代幣(主要用作治理代幣),并將這些ERC20代幣的一部分分配給流動性挖礦計劃。在流動性挖礦期間,固定數量的代幣在固定時間間隔內被分配。

在LM1中,每個時間間隔內固定數量的代幣平均分布在用于流動性挖礦的所有LP代幣總數上。每個質押的LP將根據其質押的LP代幣數量獲得獎勵代幣的數量。在這段時間間隔內,只要LP代幣的數量發生變化,比例就會相應更新,獎勵也會相應更新。這一實現確保了在所有參與流動性挖礦的LP之間公平分配獎勵代幣。

不幸的是,根據LP頭寸收取的交易費用,在每個時間間隔內分配固定數量的代幣實際上操作起來非常困難。在固定的時間間隔內,交易費用是由兩個動態的不可預測的參數驅動的:1)LP頭寸產生和賺取交易費用的時間是動態且不可預測的,因為沒有人可以預測交易者何時進行交易;2)LP頭寸產生和賺取的交易費用也是動態的和不可預測的,因為交易規模同樣也是動態的和不可預測的。因此,根據兩個動態且不可預測的參數分配固定數量的代幣,將在所有參與流動性挖礦計劃的LP之間產生不公平的獎勵代幣分配。

一個解決方案是針對兩個動態參數——交易時間和交易規模——調整相關的數據分布模型。然后開發一個鏈上實現,根據每個新的交易動態更新模型,并相應地分發獎勵代幣。該解決方案將更接近于在所有參與流動性挖礦的LP之間公平分配獎勵代幣。

當然還有其他實現LM2的方法。一種更好的方法是采用一種新的代幣模型,它不僅具有更好的代幣經濟學,而且還可以輕松實施LM2。

結論

流動性挖礦將DeFi推到了聚光燈下。當前的流動性挖礦設計和實施存在一些缺陷,導致流動性挖礦方案的不可持續性。我們可以進行改進,獎勵代幣應該根據LP頭寸賺取的交易費用進行分配,而不是根據LP頭寸的規模進行分配。由于目前的代幣模型和獎勵分配時間表,基于交易費用分配獎勵代幣是一個困難的事情。我們相信創新的解決方案即將到來。

Tags:AMMETHUniswapAMM幣AMM價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意Uniswap幣是什么幣

8月14日,商務部官網印發《全面深化服務貿易創新發展試點總體方案》,并在“全面深化服務貿易創新發展試點任務、具體舉措及責任分工”附表中明確:在京津冀、長三角、粵港澳大灣區及中西部具備條件的試點地.

1900/1/1 0:00:00要點 加密市場今年第一季度的反彈并沒有伴隨著網絡使用的復蘇。盡管某些特定的L1的市場份額平均季度環比增長率為83%,但網絡使用率卻下降了大約2.5%.

1900/1/1 0:00:00本月對于以太坊來說是一個重要的里程碑:一家在美國上市的公司首次推出了由Optimism提供支持的自己的OPChain.

1900/1/1 0:00:00最近越來越多的DeFi協議宣布轉向veTokenomics模型:YearnFinance、Synthetix、Pancakeswap和Perpetual協議.

1900/1/1 0:00:00協議是系統內參與者遵循的一組規則。例如,軍隊中的協議規定人們應該如何行動。外交官之間有一種“協議”來規定他們如何相互交往。可以將協議看作一系列規則的捆綁.

1900/1/1 0:00:001、關于當下NFT的發展狀況?對當下以及未來一段時間NFT生態的發展,我認為所有的生態型項目都面臨極大的試錯風險。因為它們必須要走一條脫虛向實的路,沒有第二個選擇.

1900/1/1 0:00:00