BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+2.3%

ETH/HKD+2.3% LTC/HKD-0.46%

LTC/HKD-0.46% ADA/HKD+1.55%

ADA/HKD+1.55% SOL/HKD+1.6%

SOL/HKD+1.6% XRP/HKD+1.18%

XRP/HKD+1.18%

比特幣是加密世界的基石,由于比特幣網絡不支持復雜的操作,基于比特幣網絡實現的應用非常少,這限制了比特幣在加密世界更廣泛的使用。

比特幣轉賬慢、手續費高的特性,使得比特幣多數時間只能躺在錢包里,或者活躍在交易所里,在更為廣泛的加密世界里,很難看到比特幣的身影。

比特幣是加密世界的王者,但對于任何一個資產,流動性都是至關重要的,速度慢、手續費高讓比特幣在加密世界的使用價值接近為零,毫無疑問更廣泛的使用能夠增加比特幣的價值。

把比特幣映射到其他速度更快的公鏈如以太坊上,不僅轉賬速度快、手續費低廉,更能增加比特幣在加密世界的使用量,增加比特幣使用價值,這聽起來很美好。

但我們卻未能看到大量比特幣往以太坊網絡遷移,這是為什么呢?

一、比特幣跨鏈有多難?

比特幣網絡是公認安全性最高的網絡,把資產從高安全性網絡轉移到低安全性網絡,這本身就是一大阻礙,這里不僅指轉移到以太坊,轉移到其他網絡更是如此。

大多數主流應用并不支持ERC20比特幣,使用范圍狹窄,即使用戶想要使用速度更快、費用更低的ERC20比特幣,但主流應用都不支持,要怎樣去用?

還有就是動力問題,比特幣用戶沒有動力使用ERC20比特幣,如果為了使用DeFi賺取收益,在中心化平臺同樣能夠出借獲利,如果為了加杠桿,中心化交易所也能實現。

中心化平臺存在中心化風險,但DeFi同樣存在代碼風險,因為開源平臺更容易被攻擊,且大概率沒人兜底損失,所以安全性是一大阻礙。

前高盛執行官:以太坊將很快超越比特幣:金色財經報道,前高盛高管、現任 Real Vision 創始人兼首席執行官 Raoul Pal 認為以太坊將很快超越比特幣。Pal 在與 YouTuber BitBoy Crypto 及其 122 萬訂閱者交談時表示,以太坊今年可能會接近比特幣的市值。下一次牛市,以太坊永久超越比特幣。Pal的原因是,以太坊 (ETH) 有許多涉及交易、NFT 和開發者活動的用例。與同一階段的比特幣相比,該網絡的用戶群也在以更大的數量增長。

此外,EIP-1559 升級正在削減 ETH 的供應,使其有限并隨后更有價值。此外,隨著 ETH 2.0 的到來,以太坊可能會呈指數級增長。然而,由于其升值的價值,大多數持有比特幣 (BTC) 的人更愿意長期持有它。BTC 可以成為全球貨幣的基礎,但其他加密貨幣也可以實現相同的目標。(crypto news flash)[2021/9/2 22:55:10]

如果不能解決以上這些問題,想要把比特幣映射到其他公鏈,會是一場艱難的征程。

但比特幣是如此誘人,又有誰會放棄呢?

二、公鏈為什么需要比特幣?

DeFi是一個令人激動的領域,但現在DeFi承載的資金量有限,能做的事情還不是很多,很多DeFi產品流動性依然不好,資金成本無法進一步降低。

DeFi的基礎是抵押物,加密世界最有價值、最穩定的資產自然是比特幣,比特幣是最優質的抵押物。

使用比特幣抵押借貸,會使DeFi具有更好的穩定性。

比特幣市值龐大,如果能夠接入一部分比特幣,將會為DeFi提供更好的流動性,更好的用戶體驗。同時對于去中心化交易所,引入主流資產將會為用戶提供更好的交易體驗。

分析師:比特幣最近的崩盤并不令人意外,人們對它是否還有未來的擔憂過分夸大:加密貨幣分析師Mati Greenspan在寫給投資者的信中表示,比特幣最近的崩盤以及傳統市場的崩盤并不令人意外。他認為,對于領先的加密貨幣在動蕩的回調后是否還有未來的擔憂被夸大了。他稱,“目前,加密市場似乎存在一個存在主義的問題,人們說,如果比特幣在這種環境下無法崛起,那么它可能根本就沒有太多存在的理由。畢竟,這些年來,在金融危機時期使用比特幣作為避風港的說法一直相當強烈,因此現在應該是BTC大放異彩的時候了。不過,比特幣的發明是為了給我們提供一種替代貨幣的方法。這種波動很大程度上是因為它很新,收益率不穩定,這導致了大量的投機。因此,對我來說,衡量成功與否的一個標準是,比特幣保持緩慢但穩定的趨勢,而不是由于全球不確定性而價格上升。”(DailyHODL)[2020/3/31]

但只想著把比特幣映射到自家公鏈上,明顯是個錯誤的思路。回到第一部分提出的問題,用戶有什么動力把比特幣映射到別的公鏈上?

比特幣映射到其他公鏈上不僅要基礎設施完備,比如各大交易所都支持ERC20比特幣,還要解決比特幣用戶的動力問題。

最可靠的方式是創造需求,需求足夠大,利潤才能足夠高,才會有比特幣用戶愿意映射比特幣來滿足需求,賺取利潤。

其次是套利空間,存在套利空間也可以給予用戶激勵。

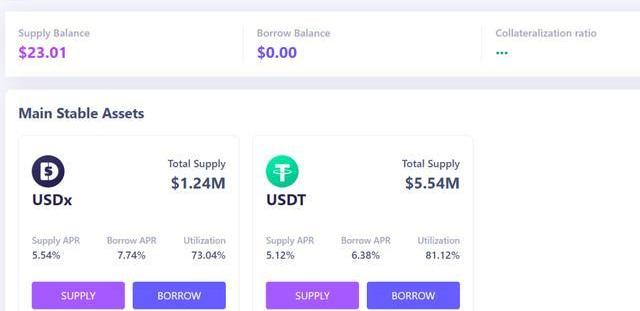

DeFi的一個主打特點就是利率低,比如LENDF.ME上,借入USDT的年化利率是6點多,但在中心化平臺上的出借利率在10個點以上,這里就存在套利空間。

動態 | 彭博社專欄作者:比特幣有可能受基本面影響上漲至6-40萬美元:彭博社專欄作者Aaron Brown發文稱,比特幣下一次持續的反彈可能會非常大,這是由于比特幣將受到基本面和全球金融事件的影響,而非受到FOMO的推動。根據Brown的說法,如果未來的價格行動反映了之前的牛市,那么比特幣可能會在急劇下跌前上漲至6萬美元至40萬美元。Brown認為,2013年和2017年比特幣的大漲主要由散戶投資者推動,而2019年則不同,因為目前2600億美元的加密貨幣市值比2013年(10億美元)和2015年(30億美元)大得多。此外,如今有更多的加密貨幣投資者,并且在2018年有超過300億美元的機構和投資資本用于建立新平臺。監管方面也獲得了更多的明確性,Facebook、高盛、摩根大通和富達等主要機構投資了該行業,比特幣的價格行動可能會在2019年更加明顯。然而,Brown也警告說,這并不能否定泡沫和崩盤的可能性,但隨著行業的成熟,市場可能可以提供“可預測”的回報,偶爾會有20%的修正,而不是極端的85%,這通常是在比特幣牛市周期結束時進行的修正。[2019/6/15]

如果你在火幣有比特幣,可以在提幣時選擇HBTC,來LENDF.ME進行套利。HBTC是火幣發行的1:1錨定比特幣的ERC20代幣,在火幣提幣時可以選擇HBTC,即可獲得以太坊網絡上的比特幣。

三、以太坊上的比特幣們

以太坊網絡在引入比特幣上是比較積極的,也取得了不錯的成果。

以太坊上的比特幣從按時間線上看依次是WBTC、imBTC、HBTC,還有一個受到廣泛關注的TBTC還沒上線。

分析 | 美國比特幣交易量約占全球總量29%:據彭博社報道,資產管理公司Bitwise 3月20日向美國證券交易委員會(SEC)提交的一份報告中顯示,美國交易所處理的比特幣交易量約占全球交易總量的29%,遠高于此前預期。在馬耳他之后,美國是全球第二大的比特幣交易量來源。報告認為,美國僅處理1%的投資者交易的數字并不準確,市場實際上處理的數據比普遍認為的更好。[2019/3/26]

1、WBTC

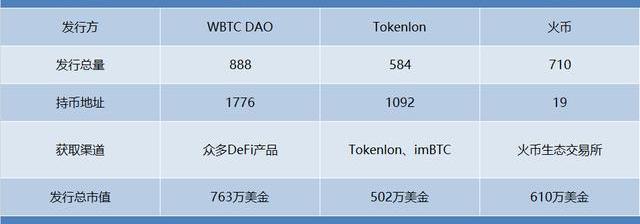

WBTC誕生于2019年1月,由WBTCDAO發行,DAO成員包括Kyber、Compound、DDEX等知名DeFi項目。

WBTC的支持者包括眾多知名協議、交易所、錢包,說其是以太坊的嫡系部隊并不為過。

WBTC的鑄造過程需要承兌方和托管方共同發送鑄幣請求才能完成,承兌方可以是DAO成員,也可以不是,托管方目前只有一個BitGo,官網公布有托管地址。

用戶可以通過眾多承兌商及去中心化交易所獲得WBTC,可以在眾多DeFi應用內使用,獲取渠道和使用場景都比較豐富。

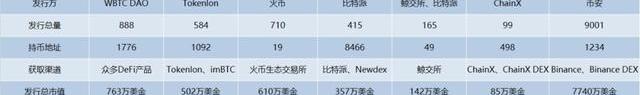

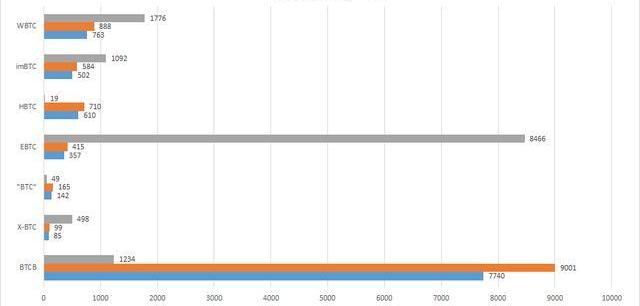

以太坊區塊鏈數據顯示,WBTC的發行量為888枚,總市值約為763萬美金,持幣地址數1776個。

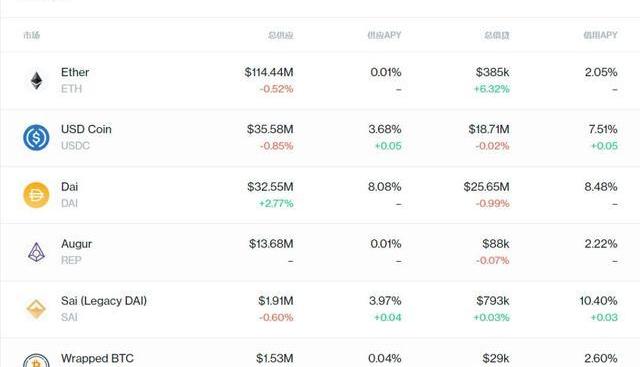

在Compound上WBTC的借貸利率是年化2.6%,總供給150萬美元,總借貸接近3萬美元,供給遠大于需求,可見在以太坊上對于比特幣的需求并不強烈。

圖片來源:Compound官網

2、imBTC

imBTC的發行方是Tokenlon,Tokenlon知名錢包imToken旗下的去中心化交易所,發行方式是1:1錨定發行。

摩根大通戰略專家:比特幣期貨將使加密貨幣上升為新型類別資產:據CNBC報道,摩根大通(JPMorgan)全球市場戰略專家Nikolaos Panigirtzoglou上周五表示:“主流受監管的交易平臺添加比特幣期貨合約,將會為加密貨幣帶來信譽,加密貨幣對機構投資者和散戶投資者,都會更具吸引力。”他還表示:“總之,即將引入的比特幣期貨有可能將加密貨幣提升成為一個新型的資產類別。[2017/12/3]

imBTC和WBTC不同,發行、承兌、托管均由Tokenlon獨立完成,是由單獨主體控制的比特幣錨定幣。

用戶可以在imToken錢包內的imBTCDAPP內認購獲得imBTC,或在Tokenlon內購買獲得。

持有imBTC的用戶能夠享受Tokenlon交易所的收益分成,收益分成逐年減半,第一年拿出100%收益分配給持有imBTC用戶,第二年50%,第三年25%,以此類推。目前持幣年化收益率為1.23%。

使用場景上目前比較受限,除可以在Tokenlon內交易外,還可以在LENDF.ME上理財或借貸,以太坊區塊鏈數據顯示LENDF.ME上imBTC的量占imBTC總量的43.7%。

以太坊區塊鏈數據顯示,imBTC發行總量為584枚,總市值約為502萬美金,持幣地址數1092個。

3、HBTC

HBTC是火幣近期發行的1:1錨定比特幣,和imBTC類似,發行、承兌、托管均由火幣完成,也是由單獨主體控制的比特幣錨定幣。

HBTC的獲取比較簡單,在火幣提幣時可以選擇比特幣主網的BTC,也可以選擇以太坊主網的HBTC,有火幣賬戶的用戶獲取非常方便。

使用場景上也是比較單一,其合作伙伴LENDF.ME上HBTC的量占到HBTC總量的53%,用戶可以在LENDF.ME上存幣理財或者抵押借貸。因為發行時間較短,使用場景上的單一可以理解。

HBTC白皮書表示發行HBTC意在連接中心化市場和DeFi市場,降低用戶進入DeFi世界的成本,為用戶提供更有效率的數字資產服務。

火幣是交易所,沖入火幣的HBTC會在一定時間后歸入到HBTC專門地址,持幣地址數就會減少,所以火幣HBTC的持幣地址數凈增長,必須是從火幣轉出HBTC到其他錢包的情況下才會發生,且從錢包地址轉出HBTC到LENDF.ME,同樣會減少持幣地址數。

火幣公鏈側重于金融,而DeFi又潛力無限,火幣自然不會錯過,無論是搭建自己的金融生態,還是參與到以太坊的DeFi生態,火幣以其信用背書發行HBTC對火幣而言都是百利而無一害,對于培養用戶使用其他公鏈比特幣的習慣,也有其獨特價值。

以太坊區塊鏈數據顯示,HBTC發行量710枚,總市值約為610萬美金,持幣地址數19個。

四、EOS上的比特幣們

1、EBTC

EOS作為知名度極高的公鏈,雖然其DeFi發展乏善可陳,但對于交易所來說,引入比特幣這樣的主流資產,也是非常重要的。

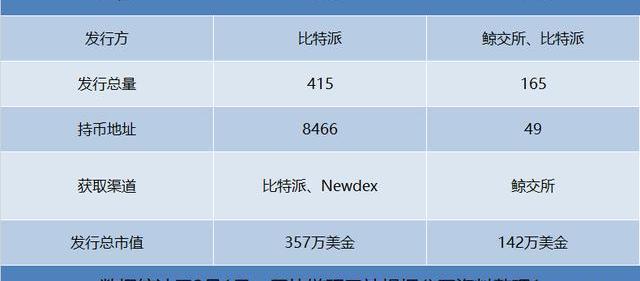

比特派基于EOS發行了1:1錨定比特幣的EBTC,和imBTC、HBTC一樣,也是由比特派單一主體控制的錨定比特幣。

EOS上DeFi發展較弱,所以理論上EBTC最大的使用場景是交易,也有些菠菜DAPP支持EBTC下注,但菠菜DAPP已大不如前,這一塊的使用場景也萎縮了。

比特派內置交易功能,從瀏覽器可以看到大部分EBTC都在比特派自身地址內,EOS上去中心化交易所Newdex也上線了EBTC交易對,但成交量慘淡。

EOS區塊鏈數據顯示EBTC總發行量415枚,總市值約357萬美金,持幣地址數為8433個。

2、BTC

EOS上另一個去中心化交易所WhaleEx鯨交所,同樣通過網關的方式發行了比特幣錨定幣,資產托管是和比特派通過多簽一起完成的,在鯨交所上顯示的名稱就是“BTC”。

比特派發行的EBTC之前在鯨交所上線過,目前已轉換成新的“BTC”,持有EBTC的用戶需要在鯨交所手動轉換為“BTC”,才可以進行比特幣交易。

EOS區塊鏈數據顯示“BTC”總發行量165枚,總市值約142萬美金,持幣地址數為49個。

鯨交所用戶的比特幣地址是在鯨交所合約內統一分配,不在瀏覽器上單獨顯示,所以持幣地址數和火幣類似,不能反映真實情況。

五、ChainX

ChainX是Polkadot生態知名項目,主打跨鏈方向,主網于2019年5月上線。

ChainX的愿景是打破鏈間資產壁壘,實現多幣種融合的公鏈生態,主網上線后緊接著就開啟了BTC的跨鏈充值活動,引起廣泛參與及關注。

ChainX使用幣值挖礦的方式分發代幣,充值的BTC資產可以折算成算力,算力可以獲得ChainX代幣PCX,由于初期回報率較高,參與人數眾多。

充值挖礦開啟一周后宣布停止,并于7月重新開放,期間開發出了鎖倉挖礦。用戶只需要把自己的比特幣轉移到一個自己掌控的比特幣地址內,并把這個地址和自己的ChainX地址綁定,即可實現鎖倉挖礦。鎖倉挖礦的意圖是擴大ChainX在比特幣世界的影響力,擴大共識。

在發展過程中,比特幣兌換算力的權重被逐次下調,更多的權重加成到了ChainX原生代幣PCX上。目前充值挖礦的算力權重是鎖倉挖礦權重的兩倍。

充值挖礦將生成對應的X-BTC,可以轉移、交易,ChainX客戶端內可以直接進行交易,未來可以流轉到波卡生態上的DeFi及應用內。X-BTC由信托人多簽托管,信托人由綜合實力最優的15個節點擔任,共同托管比特幣資產。

鎖倉挖礦會生成對應的L-BTC,只能挖礦不能轉移、交易,用戶把鎖倉地址的BTC轉移之后,對應L-BTC將被銷毀。

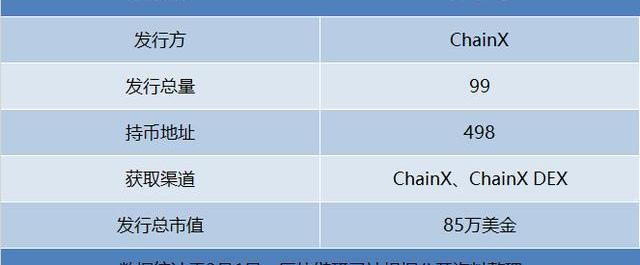

官網數據顯示,目前X-BTC總量99枚,跨鏈充值地址數498個,對應持幣地址數也應為498個,總市值約為85萬美金。

L-BTC總數17202枚,由于L-BTC的特殊性,未把L-BTC算作引入的比特幣資產。

六、BINANCECHAIN

幣安在2019年發行了基于幣安鏈的比特幣BTCB,也是由幣安單一主體控制的錨定比特幣,托管地址公開可查。

幣安鏈主打資產交易,發行錨定比特幣是為其去中心化交易所服務。

BTCB的獲取方式同樣簡單,在幣安提幣時可以選擇比特幣主網的BTC,也可以選擇幣安鏈主網的BTCB,有幣安賬戶的用戶獲取非常方便。

BINANCECHAIN區塊鏈數據顯示BTCB總發行量9001枚,總市值約為7740萬美金,持幣地址數為1234個。

七、總結

在以上之外還有不少團隊摩拳擦掌,想要對比特幣下手,比如以太坊上還未上線的TBTC,雖還未上線但已經受到廣泛關注。

Cosmos上第一個DeFi項目Kava,想要成為第二個Maker,建立基于Cosmos的穩定幣。Kava官網顯著位置列出了BTC、ATOM、XRP、BNB四個不同主鏈的資產,很明顯其抵押物將包含BTC,這一點從創始人訪談中也能得到確認。

比特幣是加密世界的基石,錨定比特幣的流行會讓比特幣具有更廣泛的應用場景,

無論是DeFi還是普通應用,都將會獲得巨大增量,創造更多價值。

但同時也必須解決阻礙比特幣更廣泛使用的一些關鍵問題,比如跨鏈資產托管的安全問題,中心化網關控制的中心化問題,主流應用不支持問題,以及非常重要的動力問題。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議,圖片來源網絡。

Tags:BTC比特幣HBTCBTCs是不是黃了btc錢包官網btc短線交易騙局比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢HBTC價格HBTC幣

機構投資者正在迅速買入比特幣,在撰寫本文時,將近3%流通中的比特幣被這些投資者長期持有。數據顯示,24家實體已囤積超過460500BTC,按比特幣當前價格計算,相當于220億美元.

1900/1/1 0:00:00貝萊德金融管理公司似乎準備擴大其在區塊鏈和數字資產領域的業務,該公司的資產管理規模為7.8萬億美元。根據一份新的招聘啟事,該公司正在為其紐約辦事處招聘副總裁、區塊鏈主管的職位.

1900/1/1 0:00:00比特幣在2020年的表現非常出色,但其他頂級加密資產的表現如何?讓我們來看看一些市值最高的加密貨幣是如何做到的.

1900/1/1 0:00:00世界經濟論壇即將召開的“達沃斯議程”對話會將包括兩個關于加密貨幣的會議,這是數字資產已經滲透到主流意識的又一個引人注目的跡象。會議將于周一和周四舉行,主題是“重置數字貨幣”.

1900/1/1 0:00:00去中心化金融項目經歷了大幅下跌的一周,許多代幣暴跌了50%,DeFi領域在一天之內反彈了19%。過去24小時內,以太坊也上漲了11%.

1900/1/1 0:00:00MARKETSNEWS比特幣價格在3月12日短暫跌至3700美元,當日收于4970美元。截至3月13日,幣價從下跌趨勢中有所回升,收盤價為5563美元,回報率超11%,十分可觀.

1900/1/1 0:00:00