BTC/HKD+2.96%

BTC/HKD+2.96% ETH/HKD+4.21%

ETH/HKD+4.21% LTC/HKD+1.4%

LTC/HKD+1.4% ADA/HKD+1.58%

ADA/HKD+1.58% SOL/HKD+2.93%

SOL/HKD+2.93% XRP/HKD-3.83%

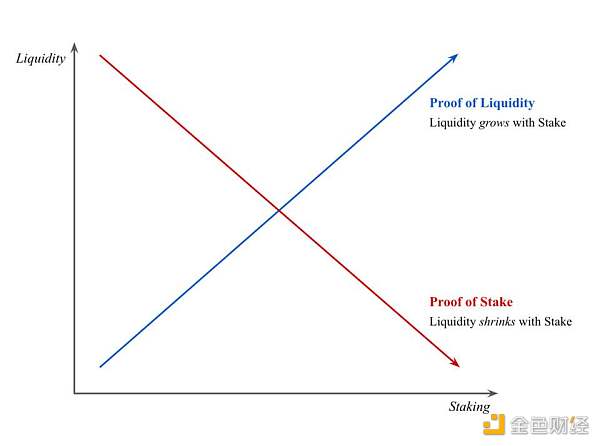

XRP/HKD-3.83%Placeholder 聯合創始人 Joel Monegro 針對 PoS 系統質押率過高導致流動性不足的問題提出「Proof Of Liquidity」,建議把 Balancer 池代幣用作流動性證明來代替質押,流動性就可以隨質押的增長而增長。

在一個標準的權益證明(proof-of-stake)系統中,人們質押得越多,就會有越多的代幣被移出流通領域。這對于該代幣的價格來說似乎是好事,但在許多情況下,流動性不足可能會阻礙該網絡的成長。因此,我們應該尋找一種方法,在質押與流動性之間建立一種直接的、正向的關系。有一種想法是把 Balancer 池代幣(Balancer pool tokens)用作流動性證明,用它代替該網絡的代幣進行質押,這樣一來,流動性就可以隨質押的增長而增長。

法律專家:Mango Markets案例會影響DAO未來如何實施其法律和治理結構:2月4日消息,加拿大律師事務所McMillan LLP的合伙人Benjamin Bathgate表示,針對所謂的Mango Markets漏洞利用者Avraham Eisenberg的訴訟可能會影響DAO未來如何實施其法律和治理結構。Bathgate表示,在很多情況下,DAO只是用戶的集合,這是一個用戶社區,也許有一個核心貢獻者負責編碼。管理Mango Market DAO的懷俄明州有限責任公司Mango Labs正在尋求收回剩余的4700萬美元。然而,Bathgate表示,Mango Labs的訴訟不太可能成功,到那時可能會為DAO生態系統敲響警鐘。

此前報道,Mango Markets攻擊者Avraham Eisenberg在紐約美國地方法院第一次聽證會上放棄保釋。目前,Avraham正被Mango Labs起訴,要求賠償剩余的4700萬美元,他被指控犯有商品欺詐、商品操縱和電匯欺詐三項刑事罪。[2023/2/4 11:46:50]

美國監管機構認為穩定幣繞過監管漏洞,正在研究如何監管穩定幣:9月20日消息,美國監管機構認為穩定幣繞過監管漏洞,可能會從以下幾個方面監管穩定幣,分別為:把穩定幣指定為系統風險;稱穩定幣為證券;視穩定幣為貨幣市場共同基金;像監管銀行一樣監管穩定幣;美聯儲正在研究與穩定幣有競爭性質的中央銀行數字貨幣 (CBDC)。

此外,全球性監管機構金融穩定委員會正在研究建立穩定幣相關的標準和計劃,可能會在 2023 年出臺相關監管。(紐約時報)[2021/9/20 23:37:37]

充足的流動性是資本通過某個加密網絡有效流動的必要條件。流動性匱乏會抑制需求,因為需求方面的一點點增長就可能造成價格的大幅上漲,超出買方的最高價格偏好。另一方面,如果出售行為對價格的負面影響過大,那么退出該系統的成本就會過高,也就影響了供給側(即質押以提供服務的一方)的經濟行為。買進或賣出而引起的價格變動,被稱為滑點,沒人喜歡太多的滑點。

Polychain Capital實習生展示如何使用100美元對CheapETH進行51%攻擊:風險投資公司Polychain Capital的18歲實習生Anish Agnihotri展示了51%攻擊的工作方式,以達到教育目的。Agnihotri選擇了CheapETH來進行實驗。為了發動攻擊,Agnihotri租用了能夠每秒執行14.4億哈希的挖礦設備。這樣一來,他就可以占據該網絡哈希率的72%左右。此外,他還租用了虛擬機來運行區塊鏈。總費用不到100美元。(The Block)[2021/5/18 22:12:59]

舉個極端的例子,如果你想以 1 美元 1 個的價格買入 100,000 美元的某個代幣,卻發現你的這筆訂單會使其價格上躥到 10 美元,你多半會徹底取消這筆訂單——尤其是,其價格有可能在此后很快又回落到 1 美元。作為供給方,如果你必須出售某一筆賺來的代幣(例如,為支付稅金或其他外部成本),而這導致其價格迅速下跌,那么,這一行為可能會變得不劃算了。總之,兩方面都不利于該網絡的增長。

亞馬遜Prime播放的新紀錄片展示比特幣如何改變非洲:關于南非比特幣先驅的新紀錄片《非洲銀行業:比特幣革命》正在亞馬遜Prime上推出。一同發布的還有一份研究報告,該報告介紹了有關非洲加密貨幣的全面和最新信息。(Decrypt)[2020/5/20]

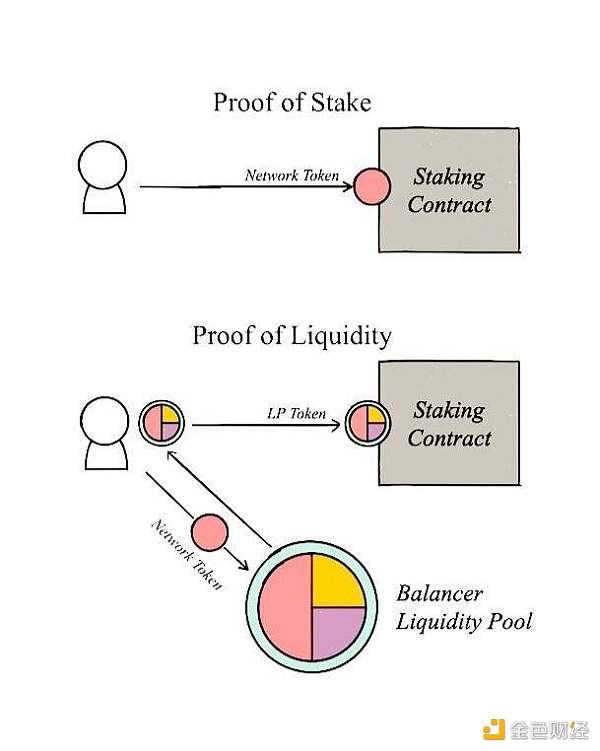

Balancer 流動性池的設計目標,是按照某個具體的指數持有一籃子代幣。在這些池中持有的代幣,可以用于 Balancer 去中心化交易所的交易。在 Balancer 上,當人們與各合約進行交易時,協議會自動對各池進行再平衡,以維持各自的權重不變。當你將某資產添加到一個池子時,你會收到該池子的 ERC-20 流動性提供者 (LP) 代幣,數量與你的貢獻成正比,這些代幣可以按它們在該池的底層資產中的份額兌換回來。

舉個例子,如果一個池由 25% 的 ETH 和 75% 的 MKR 構成,那么池里的這些代幣(ETH 和 MKR)就可供市場使用。當人們把該池作為對手方與之交易時,或者當這些資產的價值發生變化時,Balancer 協議會通過自動買賣 MKR 和 ETH 來維持該比例不變。如果你添加的 ETH 和 / 或 MKR 為該池貢獻了 10% 的流動性,那么你將獲得該池中 10% 的 LP 代幣,這些代幣可以兌換回 10% 的底層資產。

Balancer LP 代幣類似于一個指數基金中的份額。它們主要用于自動維持一個有一定權重的投資組合。但由于這些池中的資產也可以用于 Balancer DEX 上的交易,所以,LP 代幣也可用作流動性證明。因為它們是 ERC-20,所以也可以像其他代幣一樣被發送和質押。

用這些流動性證明(而非該網絡的代幣)來質押,可以讓流動性隨質押一起增長。假設有某個權益證明網絡,其原生代幣名叫 TKN,你希望它對 ETH 和 DAI 的交易流動性總是充足的。那么,你首先要創建一個 Balancer 池,比如具體指數為 50% 的 TKN、25% 的 ETH 和 25% 的 DAI (或其他一組比例)。然后,人們可以不用直接鎖定 TKN 來質押,而是向 TKN 池貢獻流動性(連同其他任何底層資產;該池會自動再平衡),這樣一來,鎖定的就是他們的 LP 代幣。質押合約可以通過瀏覽 LP 代幣的數目來發現,這筆質押背后有多少 TKN,并據此分配獎勵,而其他人則可以隨時從 Balancer 池買入和賣出各個代幣,而且質押者也知道,他們被鎖定的那些資產的價值會依據池的指數自動再平衡。

還有一個好處,這也約束了價格波動對質押者的抵押物價值的影響,因為全部質押的價值建立在一個更多樣化的資產集的基礎上。如果出于某種原因,將供給方變成做市商是不可取的,你也可以將「質押工作」(staking to work)與「質押流動性」(staking liquidity) 分開。可以另外實施一種質押合約,獎勵給流動性提供者一種新的網絡代幣,具體數目基于其貢獻的流動性比例。然后,你可以為「工作質押者」和「流動性質押者」設定不同的激勵模型。

撰文:Joel Monegro,區塊鏈投資機構 Placeholder 聯合創始人編譯:Perry Wang

金色財經 區塊鏈6月10日訊 根據富達投資(Fidelity Investments)最新進行的一項調查顯示,約三分之一的大型機構投資者擁有比特幣等數字資產.

1900/1/1 0:00:00自5月12日減半以來,比特幣價格已處于橫盤狀態一個多月。這很容易讓人聯想到2017年初比特幣第二次達到1180美金之后出現災難性拋壓,導致排名前幾的加密貨幣一天之內下跌近40%,當時比特幣被宣布.

1900/1/1 0:00:00Synthetix創始人 Kain Warwick 最近發表一系列推文,闡述了加密貨幣市場從 2017 年以來發生的一系列動能趨勢和周期變化,并對歷史周期中的資金流向模式進行了總結.

1900/1/1 0:00:00金色財經消息,自6月3日詹克團強入比特大陸辦公室并發布《致比特大陸全體員工和股東公開信》后,吳忌寒方面在6月9日再次發布《致全體員工書》.

1900/1/1 0:00:00美股毫無征兆的崩盤了,于是帶崩了比特幣,按說最近幣圈和美股并沒有太強的聯動效應,但美股這種史詩級的崩盤,一定會帶動各風險資產的避險情緒,比如歐洲和亞洲股市也崩了,比如原油崩了.

1900/1/1 0:00:00據火幣官網最新消息,火幣合約平臺將于新加坡時間2020年6月12日凌晨 01:00 - 03:00 (GMT+8)同時進行交割合約和永續合約系統升級,升級后,火幣次季度交割合約將正式上線.

1900/1/1 0:00:00