BTC/HKD-0.62%

BTC/HKD-0.62% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD-0.15%

LTC/HKD-0.15% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD-1.58%

SOL/HKD-1.58% XRP/HKD-0.6%

XRP/HKD-0.6%ARCx Sapphire v3 通過發行「DeFi Passport」,根據其持有者的信用分來量化其鏈上地址的信譽度,而信用分將通過分析持有者的以太坊地址歷史活動來確定。

合成資產協議 ARCx 剛剛宣布完成 130 萬美元融資,本輪融資由 Dragonfly Capital、Scalar Capital 和 Ledger Prime 領投,通過購買該協議的治理代幣 ARCX 完成。ARCx 表示,本輪投資人購買了拆分前的 ARCX 代幣,單價為 7500 美元(合分拆后代幣的價格為 0.75 美元),鎖倉期為 6 個月,按月解鎖。

迄今為止,這個由 DeFi Weekly 創始人 Kerman Kohli 發起的協議已經總共募資超過 800 萬美元,產品也幾次升級。

在宣布完成新一輪融資的同時,ARCx 還正式宣布了 V3 版產品「ARCx Sapphire」的細節。ARCx Sapphire v3 的核心產品名為「DeFi Passport」,一個類似去中心化世界中「芝麻信用」的產品,有可能成為 DeFi 生態中聲譽系統和身份體系的核心組件。

Alameda Research從Circle提取6500萬枚USDC:10月14日消息,Lookonchain監測數據顯示,Alameda Research今日從Circle提取6500萬枚USDC,并從FTX提取2600萬枚USDC。

昨晚美國CPI數據發布后兩小時,Alameda曾從Circle提取4600萬枚USDC,并將3700萬枚轉至幣安和FTX。之后,ETH價格上漲了9%。[2022/10/14 14:27:53]

區塊鏈本身具有匿名性,DeFi 無法對參與者本身的信用進行評估,協議對每個用戶都一視同仁。而在主流金融領域,以借貸為例,當個人或企業向銀行申請貸款時,銀行會評估它們的還款意愿和能力。但類似評估工作在 DeFi 借貸中并不存在。DeFi 中的信用風險管理,高度依賴于超額抵押,這也使得 DeFi 借貸的資源配置效率不高 。

假設在 DeFi 借貸中,能夠通過若干指標來定義一個「好的借款人」,該借款人能夠做到以往從未被清算,又或積極償還貸款,似乎其借貸抵押率可適當放寬限制,以此降低抵押率,提高資源配置效率。

Tether:Hindenburg Research的賞金計劃試圖詆毀Tether:金色財經報道,Tether回應了做空研究公司Hindenburg Research旨在獲取可以揭示Tether支撐細節的賞金計劃。Tether表示:“Hindenburg Research只是可悲的為了獲得關注,他們不僅試圖詆毀Tether,還試圖詆毀整個加密運動。這不是Hindenburg Research第一次精心策劃一個明顯的追求利潤的計劃,也不會是最后一次。Tether憎惡并譴責他們的行為和動機。”[2021/10/21 20:44:42]

ARCx Sapphire v3 的愿景即是如此——建立一個鏈上信用評估體系,激勵在 DeFi 中建立聲譽,使鏈上信用產生應有的價值。

ARCx Sapphire v3 通過發行「DeFi Passport」,根據每個 DeFi Passport 持有者的信用分來量化其鏈上地址的信譽度。信用分將通過分析持有者的以太坊地址歷史活動來確定,其范圍設置為 0 到 999 分,該信用分確定了協議為用戶提供的抵押率。

ScalarCapital聯合創始人:不要把BTC和ETH放一起一爭高下:8月10日,ScalarCapital的聯合創始人LindaXie發推文稱,不要比特幣和以太坊放在一起一爭高下。比特幣是一種更好的數字黃金。已知的供應量,以及保守的變化,引起了傳統投資者的共鳴。而以太坊在實驗文化中,擴展了不同的用例。并不是所有的事情現在都必須弄清楚。[2020/8/10]

對于信用分高的地址而言,DeFi Passport 能夠提供有競爭力的借貸抵押率 (如 105%,而在 MakerDAO 中的借貸抵押率最低為 150%。低抵押率也即借同一筆錢所需要抵押的資產更少)。

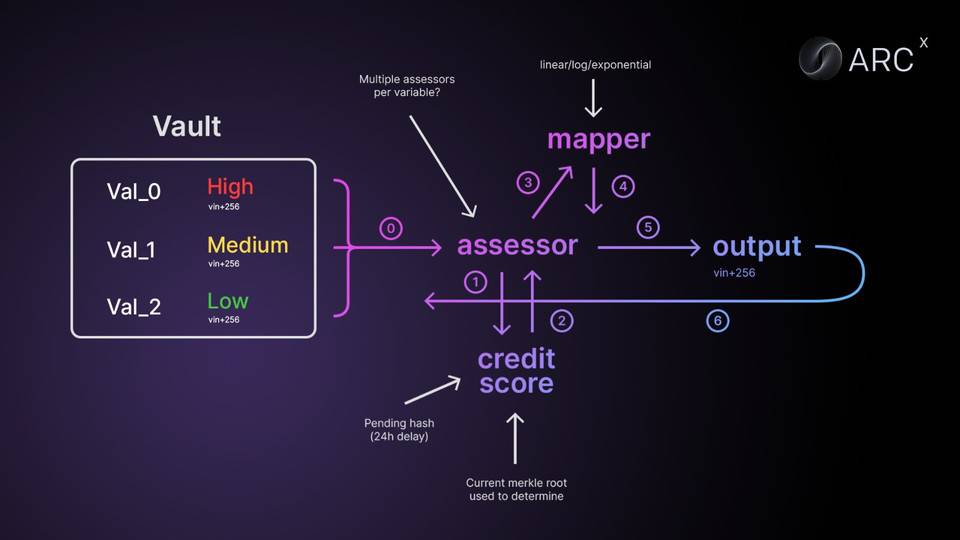

在 ARCx Sapphire v3 中,DeFi Passport 的應用過程如下:

聲音 | Binance Research:大戶選擇冷錢包作為他們的存儲選項:據AMBCrypto 6月23日消息,根據Binance Research最近的一項研究,大戶即擁有超過500萬美元的加密貨幣專用資金的投資者選擇冷錢包作為他們的存儲選項。Coinbase Wallet和Trust Wallet等熱門錢包并沒有被受訪者青睞,只有三分之一的受訪者選擇了這些熱錢包。無監管加密貨幣借貸平臺在調查中最不受歡迎。報告指出,只有12%的受訪者使用無監管加密貨幣借貸平臺。[2019/6/23]

考慮一個抵押賬戶「Vault」,其抵押率由 DeFi Passport 的信用分動態決定。在這種情況下,Vault(包含抵押品與其資產) 將一組數字傳給智能合約 Assessor。Assessor 將從 Credit Score 中請求該用戶的信用風險,以數字 0-999 表示。然后,Credit Score 將通過 Mapper 函數映射到一個連續分布上,并將映射后的結果返回到 Vault,作為該用戶特定的抵押率。

動態 | 微軟Baas擊敗IBM企業區塊鏈平臺排ABI Research首位:據coincryptorama消息,微軟的區塊鏈即服務(Baas)平臺在市場前瞻性咨詢公司ABI Research編制的排名中名列前茅。根據該報告,微軟在排名中擊敗了競爭對手IBM,因為它在實際實施方面具有優勢,提供了廣泛的平臺服務。它還有助于微軟的BaaS平臺與其Azure云服務深度集成,后者在全球公共云服務市場中占據第二大市場份額。

IBM在微軟之后排名第二,這兩家公司領先其他供應商,如甲骨文、亞馬遜、阿里巴巴、百度、思科、SAP、HPE、華為和騰訊。[2018/11/21]

DeFi Passport 的信用分是動態變化的,可根據需要進行更新。

Phase 1

在產品首次迭代中,申請 DeFi Passport 的鏈上地址需要完成身份測試,以證明該地址并非機器人。在收到 DeFi Passport 后,持有者將能夠獲得高 APY 流動性挖礦機會的獨家訪問權,這些流動性挖礦的機會由 ARCx 與其合作伙伴提供。

隨著時間的推移,DeFi Passport 的持有者將持續地積累信用分,并進入 Phase 2。

Phase 2

第二階段將把初始抵押率作為單一變量,根據借款人的信用分動態變化。在協議早期,系統將小規模采用以降低風險。這將通過兩種方式實現:

啟用邊界風險參數,例如僅為 BTC 和 ETH 提供 105% 的抵押率貸款。

向好的借款人提供更多的信貸。一個好的借款人可能滿足以下條件:在 Compound、MakerDAO 或 Aave 上有幾個月的貸款;其抵押品從未被清算;在保持高(時間平均)抵押率的同時保持大量的抵押品倉位;在市場高波動的時期能夠積極地償還貸款。

另外,ARCx 還建立了機器學習模型,對「清算」或「未清算」倉位的分類進行回測,以此反映鏈上活動和信用風險之間的相關性。

DeFi Passport 的早期發放將分批進行。

第一批將發放 100 個地址,即代表 100 個唯一的身份。第一批身份將獲得「第一版」的 DeFi Passport,第二批則將收到「第二版」,依此類推。

申請者須訪問 arcx.money,連接錢包并抵押 1000 DAI 以加入等待名單。為了鼓勵用戶的長期參與,申請者需要抵押這筆 DAI 一定的時間。抵押時間可能改變,例如,第一版 DeFi Passport 的持有者需要抵押一年時間的 DAI,而之后版本的 DeFi Passport 則可能需要抵押更長時間。

早期的 DeFi Passport 持有者亦能夠享有獨家的收益耕種機會,以低抵押率借款,或是根據 DeFi Passport 的批次或版本獲得對應優惠。

未來,ARCx 計劃為 DeFi Passport 添加更多的評估分值和頁面,其中包括:

收益耕種評分,即評估耕種參與者是否支持協議的長期發展,而非單純的「挖賣提」。

空投評分,即評估鏈上的地址是否長期持有空投,或是在收到空投后立即出售,以評估該地址是否支持協議的長期發展。

治理評分,即評估地址參與鏈上治理的積極程度。除了參與治理的度量之外,用戶在鏈上做出的各種決策以及他們在協議中的治理性質也能夠反映其動機和未來的行為。

交易者評分,即判別機器人和真實的交易者,使得 DeFi 協議能夠選擇不同的方式與對手方交互。例如,相較機器人而言,DEX 協議也許會為真實的交易者提供更低的交易費用。

DeFi 中廣泛采用的超額抵押鎖定了流動性——任何資產用于抵押,就意味著放棄其他收益更高的用途。例如,資產被抵押,意味著放棄在價格高點出售的權利。資產價格波動性越大,或抵押期越長,流動性成本則越高 。

ARCx Sapphire v3 通過評估鏈上地址的歷史活動記錄來計算地址的信用分,以此激勵鏈上的信用體系建立,能夠降低抵押率,提高 DeFi 資源的利用效率,其現實意義不言自明。

總體來看,DeFi Passport 的采用率如何將是其未來發展的關鍵。如果產品的接受程度廣,能夠吸引更多的 DeFi 協議為高信用分的地址給予優惠,對用戶信用的度量將更加準確,產品用例也將隨之延展;如果產品采用率低,則信用分未免成為空中樓閣、不足為憑。ARCx Sapphire v3 的表現如何值得期待。

撰文:Jiawei

提起韓國的加密貨幣市場,人們最先想到的可能是“泡菜溢價”。韓國的加密貨幣市場是相對比較割裂的,交易所主要以韓元為交易媒介,因為缺乏使用更為廣泛的定價工具USDT,比特幣等加密貨幣的價格更可能大幅.

1900/1/1 0:00:00此前,volmex.finance推出了以太坊波動率指數(ETHV)和比特幣波動率指數(BTCV),它們分別旨在跟蹤以太坊和比特幣在價內期權附近的30天隱含波動率.

1900/1/1 0:00:00北京時間2021年4月2日,41財經邀請到Yesbit聯合創始人兼COO 葉柱 Arthur Ye為大家解析穩定幣的奧妙,進行“SATO.

1900/1/1 0:00:00Trust Wallet是一款集安全、開源、匿名于一體的移動錢包應用,可以存儲超過20,000種不同的基于ERC20的代幣,其中包括熱門的以太坊游戲“加密貓”.

1900/1/1 0:00:00Solv IC Market 使用投資憑證票據通證(IC) 來代表投資人與項目方之間的契約關系,IC 的轉移代表著投資份額的轉移.

1900/1/1 0:00:00??5月12日,HPB聯合社區開發團隊AssetLink團隊共同研發的基于預言機的EVM公鏈跨鏈網絡AssetLink Alpha版本正式發布.

1900/1/1 0:00:00