BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+2.74%

ETH/HKD+2.74% LTC/HKD+0.57%

LTC/HKD+0.57% ADA/HKD+0.96%

ADA/HKD+0.96% SOL/HKD+2.18%

SOL/HKD+2.18% XRP/HKD+0.02%

XRP/HKD+0.02%衍生品爆發的黎明

2021年,加密世界最有前景的賽道是什么?

一個主觀的答案是,Layer2以及去中心化衍生品DEX。

2020年是DeFi爆發元年,借貸、AMM賽道等均已出現較為明確的龍頭和第一梯級項目,UNI\CAKE\SUSHI等強勢現貨DEX代幣已經印證了該賽道的財富效應,然而在衍生品領域,去中心化交易所卻還在探索階段。

傳統金融市場衍生品體量為現貨的十幾倍,加密貨幣中心化交易所衍生品成交量也常年數倍于現貨交易量,為何DeFi領域衍生品交易依然處于低谷?

首先,目前的撮合模式依然有待改進。

比如,傳統的訂單簿模式費時費力,對流動性和撮合效率的要求更高,更適合中心化交易所。

目前,以太坊Layer 1還不夠支撐訂單簿模式,于是Layer2成為眾多平臺的希望所在,也有平臺選擇在以太坊之外的高性能公鏈進行開發,但資產沉淀不足依然會限制流動性的引入。

而AMM模式,依然有待優化,一是如何提高資金利用效率,其次,是如何保證極端行情下,不會出現價格機制失靈。比如,在4月18日的暴跌行情中,Perpetual Protocol以太坊永續合約價格一度跌至900美元。

總體來看,相比現貨,衍生品設計更加復雜,需要更加完善的風險管控、保證金交易、清算機制、價格預言機機制。

基于StarkWare的DeFi社交錢包Magnety已上線測試網:6月26日消息,據Magnety官方發推稱,基于StarkWare的DeFi社交錢包Magnety已上線測試網,用戶可以在測試網上追蹤資產表現、創建個性化個人資料等操作。[2022/6/26 1:32:11]

然而,問題與不足的反面正是機會。

分布共識創始人侯林認為,2021年必定是DeFi衍生品交易協議爆發的一年。

在他看來,相較于中心化衍生品,DeFi衍生品協議具備以下5大優勢:

1)沒有中心化交易所運營商,長期來看費用更低;

2)訪問無需許可使其具備抗審查特性,沒人能掌控、改變和關閉交易協議;

3)用戶自己持有資金,沒有交易對手風險;

4)交易品種無許可,任何有公開喂價的資產都可以被交易;

5)無提款限制或交易規模限制。

因此,DEX衍生品交易市場被認為是下一個萬億級美元機會,下一個獨角獸的誕生之地。

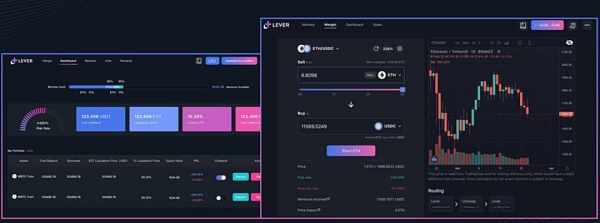

站在衍生品DEX爆發的黎明時分,以dYdX為代表的老牌衍生品平臺,以及Lever Network等創新AMM平臺得到了更多的關注與期待。

衍生品DEX江湖

縱覽整個加密貨幣衍生品賽道,主要包括:杠桿交易、期貨合約、期權合約和杠桿代幣。

多功能DeFi平臺DEXKIT已在Polygon上集成Chainlink喂價:10月12日消息,多功能DeFi平臺DEXKIT已在Polygon上集成Chainlink喂價,以結算其加密資產預測市場游戲Coin Leagues。同時,DEXKIT計劃使用Chainlink Keepers以在預測市場時間段結束后,進行自動結算。[2021/10/12 20:23:16]

在中心化的世界中,衍生品交易以期貨合約為主,但在DeFi的世界中,杠桿交易則更加簡單直接。

DeFi中的借貸協議鎖倉資金為杠桿交易提供了天然的流動性,相比于合約,杠桿交易支持更多幣種,能快速讓投資者快速在DeFi中體驗多幣種的衍生品交易。

DeFi杠桿交易就在我們身邊。比如,MakerDAO 就可以看做是杠桿工具,用戶可以質押 ETH 換得 DAI ,從而Uniswap等DEX 購買更多的 ETH,實現杠桿效應,然而這樣的操作過于繁瑣,于是便有了杠桿交易平臺的機會。

目前,在杠桿交易賽道,主要有老牌選手 dYdX 、新晉平臺 Lever Network以及Sushi平臺下的Kashi。

dYdX 創建于 2017 年,與 MakerDao、Aave 等頭部 DeFi 協議屬于同一時期的產品。

dYdX 的特點在于依然使用訂單簿,采用鏈下訂單簿和鏈上結算的交易方式,其杠桿交易自帶借貸功能,用戶存入的資金自動組成資金池,交易時若資金不足,則自動借入并支付利息。

DeFIL2.0智能合約已通過慢霧科技安全審計:據官方消息,DeFIL2.0智能合約已通過慢霧科技安全審計,并已發布完整審計報告。根據審計報告顯示,本次慢霧科技對DeFIL2.0包括平臺通證DFL的發行及銷毀智能合約、FIL標準算力通證FILST發行智能合約等進行了全面審計,并給出了通過慢霧安全審計,各項安全指標全部合格的結論。投資人可至慢霧科技官網輸入Token名稱(DFL或FILST)、合約地址或審計編號:NO. 0X002108300001進行查詢。[2021/9/2 22:54:03]

但是,目前 dYdX 的杠桿交易只對大額交易的用戶友好,若單筆訂單小于 20ETH,則只能選擇吃單,并需要支付較高的小額訂單吃單費,以彌補 Gas 成本。

dYdX一個很明顯的不足在于,訂單簿模式天然限制了外部閑置資產的注入。

受制于流動性,dYdX 僅僅提供了 ETH、BTC、LINK 三個幣種的現貨及杠桿交易服務,未能充分滿足用戶的多樣性投資需求。

Kashi是Sushi旗下的借貸產品,可以通過一鍵式杠桿,快速實現 0.25 倍~2 倍杠桿的交易,其創新在于彈性借貸利率模型以及,并沒有實現資金池,使用的是借貸代幣對,實現了風險隔離,但這也導致流動性不足。

鑒于dYdX的不足,打造更具流動性,資金利用率高的衍生品DEX成為一個值得被期待的市場機會,?于是,Lever Network 應需求而生。

The Spartan Group招聘分析師以在DeFi尋找早期投資機會:The Spartan Group正在招聘一名分析師加入新風險基金團隊。新風險基金團隊在加密貨幣領域有良好記錄。職責包括在DeFi尋找早期投資機會;定期與Spartan投資組合創始人溝通以提供支持;支持在DeFi制定我們不斷發展的基金論文。[2021/2/1 18:36:10]

Lever Network 可以看作是AAVE 和 Uniswap 的結合體,支持用戶在 DeFi協議 中進行現貨等資產的杠桿交易,讓用戶一氣呵成地進行抵押、借貸、杠桿交易,做多或做空任何標的資產,在堆積杠桿的DeFi世界里,投資者得以通過現貨杠桿對沖風險。

與dYdX等平臺自建流動性不同,Lever Network 的優勢在于吸收了外部的流動性為其所用,從而有了極高的資本利用率以及便捷安全的交易體驗。

目前,Lever已經上線以太坊主網和幣安智能鏈(BSC),并開啟流動性挖礦,有兩種方式可以獲得平臺代幣LEV:

(1)用戶存入或者借出資產ETH\BNB\USDT等主流資產,比如在BSC鏈中,存貸BNB,全局APR達100.48%。

DeFi對沖初創公司Opyn融資216萬美元:金色財經報道,DeFi對沖初創公司Opyn已完成由Dragonfly Capital牽頭的216萬美元融資,參與方包括1kx、Version One Ventures、DTC Capital、Uncorrelated Ventures和A.Capital。據悉,Opyn提供基于加密貨幣的衍生產品。自發布以來,該公司的交易額已達3600萬美元。[2020/6/22]

(2)用戶還通過在SushiSwap\PancakeSwap中為LEV提供流動性,然后抵押LP代幣來賺取更多 LEV,目前BUSD-LEV APR為248%。

除了單方面賺取LEV,Lever如今已與SushiSwap達成合作,上線最新一期Onsen farm,用戶同樣可以抵押LEV- WETH LP到SushiSwap賺取Sushi,未來雙方會進一步合作“雙挖”。

截止5月31日,Lever?累計存入資產達19,290,153美元,累計借出11,616,213萬美元。

據官方披露,預計6月上旬,Lever Network 將正式登陸火幣生態鏈,多鏈生態再下一城。

屆時,Lever Network 將三鏈并行,成為多鏈借貸和杠桿交易平臺。

資本效率為王

如何評估一個去中心化衍生品交易平臺的優劣?

和現貨的DEX相似,資本利用率永遠是最核心的指標。

提高資本利用率,才能撬動更高的杠桿效效應,獲得更高的利潤。簡單來說,通過讓資產頻繁流通,提高資本利用率便才能為交易平臺及其代幣捕獲更多的金融價值。

去中心化交易所的一個共性在于,要求進行各種形式的鎖倉,通過流動性激勵將TVL(鎖倉總價值)做大。

TVL如同一個國家的GDP,是發展的基礎,TVL為項目提供了必要的流動性、保險、劣后方以及交易對手。

但是一個國家有GDP還不夠,還得追求發展質量,增加TVL只是第一步,讓資金流動是關鍵,只有資金利用率,用戶和流動性提供者在其中鎖住的資產才能帶來更高的交易量和交易手續費分成,捕獲價值,否則只是虛假繁榮。

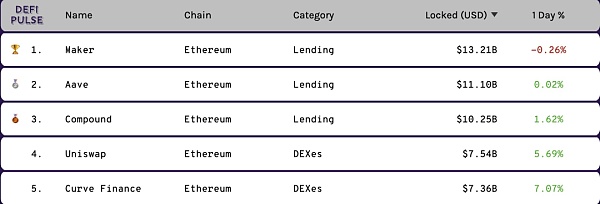

然而,在DeFi世界中,TVL主要集中于借貸協議。

根據Defipulse的數據,三大借貸協議Maker\Aave\Compound占據了以太坊TVL排行榜前三,總鎖倉價值超過330億美元,UNI\CRV緊隨其后,但TVL明顯落后一檔。

借貸協議有DeFi世界中最高的TVL,但資金利用效率卻相對較低。

據統計,DeFi 借貸平臺的穩定幣年化利率長期在 5%~12% 之間,而 WBTC、ETH 等主流資產的年化利率只有不足 0.1%~1%,一方面大量資金僅沉淀其中,并未得到有效利用,其次,用戶在借貸平臺獲得的代幣化質押憑證本身具備較大資產價值,也未能得到合理利用。

對于DEX,特別是對于杠桿交易DEX而言,更需要流動性。

借貸協議有TVL,缺資金流動效率;DEX交易頻繁,缺TVL,如何連接二者的溝壑?

Lever Network 的創新之處就在于充分連接了借貸協議與杠桿交易,將其進行組合,提供了直接的借款使用場景和杠桿交易服務,實現資本利用效率最大化。

對于存款方來說,可將任何閑置資產存入 Lever 以獲得利息或進行抵押貸款,同時獲得流動性挖礦收益(原生的 LEV 代幣)。

值得注意的是,用戶通過如 AAVE、Compound 這樣的借貸協議質押資產獲得的可交易轉移的質押憑證 aToken、cToken 等也可在 Lever 進行抵押獲取利息,同時也可被作為抵押物進行杠桿交易。

這無疑盤活了借貸協議中大量的沉淀資產,從DeFi世界中最大的流動性池引流,讓他們得以流通并成為杠桿交易的抵押資產。

對于交易者而言,流動性始終是交易的第一要義。

為了保證平臺具備充足的交易流動性,Lever 引入如 UniSwap、Sushiswap、Pancakeswap 等外部自動做市商。

目前,Lever 的資金池提供最高 3 倍的杠桿開倉,用戶可自由選擇做多或做空。

值得一提的是,在519和521極端下跌行情中,Lever Network未發生1分錢的穿倉和平臺虧損。

除了常見的WBTC和ETH,由于可以引入外部的流動性,Lever還支持其他常見的ERC20代幣資產如AAVE、UNI等頂尖DeFi代幣,以及其他長尾資產。

這也讓Lever擁有比dYdX更廣泛的受眾。

dYdX類似于一個能力超強,但一直單打獨斗的學霸,凡事靠自己,通過自建的訂單簿逐漸積累交易流動性,但在訂單簿模式下,無論是流動性深度還是交易體驗、成本,與中心化平臺相比,均不占優勢。

Lever更加年輕,但更加聰明,其聰明之處在于充分發揮了DeFi可組合性的特點,搭建積木,吸收借貸協議的資金,集成市場上所有的大型 DEX 流動性,快速冷啟動的時候,搭建了一座高資金利用率、流動性充足的交易大廈。

從Lever身上,我們看到了DeFi可組合性的魅力所在。

如果用一句話描述Lever,那我會將之形容為:DeFi積木上的杠桿大師。

Keepers是整個DeCus系統中的核心角色,而我們將采用競拍的方式選出項目初期階段的首批Keepers.

1900/1/1 0:00:00來源 |?Ehtereum Blog作者 | Danny Ryan 要點速覽 Altair 的預發布: Stargazer?和多半是零星修補 (Half of ‘em just look lik.

1900/1/1 0:00:00OpenChat的功能與WhatsApp相似,不同之處在于OpenChat完全在互聯網計算機上運行,是世界上第一個具有互聯網規模的區塊鏈應用.

1900/1/1 0:00:00近日幣安公告了第18期Launchpool?項目ALICE的新幣挖礦規則,除了支持BUSD, BNB之外,還支持CHR代幣挖礦.

1900/1/1 0:00:00Metis Rollup 采用多虛擬機、 IPFS 數據層、微服務框架和新驗證者角色等機制以改進擴展性、安全性,并縮短驗證周期.

1900/1/1 0:00:00Injective 保險基金已正式啟用!您可以通過閱讀本操作指南,在 Equinox Staking 上質押保險基金并開始獲得獎勵.

1900/1/1 0:00:00