BTC/HKD-0.76%

BTC/HKD-0.76% ETH/HKD-2.29%

ETH/HKD-2.29% LTC/HKD-2.15%

LTC/HKD-2.15% ADA/HKD-1.09%

ADA/HKD-1.09% SOL/HKD-0.97%

SOL/HKD-0.97% XRP/HKD-2.17%

XRP/HKD-2.17%本篇原創者:

Ely,Cobo北美研究總監,區塊鏈硬核研究小組俱樂部創始人、灣區WSB俱樂部聯合創始人

Alex?Zuo?(左常柏),Cobo?資管?VP,前?TokenInsight?聯合創始人,業內最大?FOF?牽頭人

導語:因項目的原創性以及與 Cobo 主營業務量化配資的相似性,Cobo?Labs 在 8 月 10 日開始關注?Tokemak 并撰寫了內部調研報告,我們當時的結論是:待 8 月 14 日晚 8:30?第一批白名單用戶解鎖拋壓后,高風險基金 Bloodyfish (指?Cobo?DeFi?基金中的高風險類型產品)謹慎參與挖礦,并看好治理代幣中期升值潛力,治理代幣僅拋售資金成本部分。截止發稿當天,代幣 TOKE 價格已經從 8 月 14 日的 19 美金,漲至?41 美金,漲幅高達115%。本篇為?Cobo Lasb 研究報告,不構成任何投資建議。

風險預警

最大的風險在于市場恐慌大面積撤資時的擠兌風險,所質押的幣是否能剛性 1:1 兌付。

代碼未開源,文檔不完善,無路線圖。

本金存入取出有時間限制,治理代幣提取有時間限制。

項目收益嚴重依賴治理代幣 TOKE 價值,投資者和管理者無代幣獎勵外的其他收益,TOKE 價值有較大不確定性。

項目評分

項目基本情況

i. ? ??投資機構:Framework Ventures 領投,Electric Capital、Coinbase?Ventures、North Island Ventures、Delphi Ventures 和?ConsenSys?參投。其中IDO:預啟動階段 DeGenesis 分發 300 萬代幣,每枚價格 $8。

老虎國際投研:元宇宙發展成熟至少還需20年:11月18日消息,老虎國際(美國)投研團隊近日發布“元宇宙”研報,其中表示VR、AR、區塊鏈、芯片、網速、云計算等技術的飛速發展使得“元宇宙”的實現慢慢變為可能,“元宇宙”將不是一個或幾個行業的變革,而是會從根本上改變人類的生活,工作,以及娛樂方式。建議投資者對該賽道保持高度關注。不過,老虎國際(美國)投研負責人也坦言,當前技術依舊不能支持實現理想中完美的“元宇宙”形態。目前“元宇宙”構架依舊初期階段,仍有很多“元宇宙”要素尚未實現,真正實現“元宇宙”需要技術的推動與支撐。“元宇宙”的發展依舊處于早期階段,離真正成熟的元宇宙仍有二十年以上的發展距離,但是元宇宙會從根本上改變人類的生活,工作,以及娛樂方式。其潛在影響甚至可以和互聯網的誕生相提并論。[2021/11/18 22:01:04]

ii. ? ??團隊:主要成員是交易背景,前身是流動性做市商?FRACTAL

? ?iii.? ? ??代碼情況:協議未開源

產品

Tokemak 是一項可持續的 DeFi 流動性分配協議,此協議的核心在于打造可持續的流動性,而不是短暫的流動性挖礦,同時通過去中心化的方式「引導」流動性的分配。

項目特點:

以更加開放性的方式提升資金利用率

以低風險吸收存款來獲得充足的流動性

在流動性工作中引入多種角色( LP 和 LD )各盡其能

OKEx投研:比特幣受美聯儲緊急降息影響大幅波動:美聯儲在北京時間3月3日晚間宣布將短期基準利率下調0.5個百分點至1%到1.25% 的區間。這不僅是自2008年金融危機以來的最大降息幅度,同時也是危機后首次實行緊急降息。而比特幣在昨晚對美聯儲決議做出了同美國股市如出一轍的即時反應,在決議公布后快速上行,后因市場情緒不穩開始下跌。同時在昨天美股沖高回落后,金價依然被投資者推高,重新回到$1640上方;美國國債飆升,十年期國債收益率首次跌破1%。

我們可以發現比特幣仍然不是對沖宏觀經濟衰退風險的工具,其與短期投機的黃金類似,即在上周各資產流動性吃緊情況下會遭到投資者們的拋售,以滿足其他投資品類中追加保證金的需求。同時比特幣1600億美元的市值對于投資者而言依然過小,不足以成為在危機時保護較大資金的選項。但盡管比特幣價格在最近9個交易日內下跌了6日,但其哈希值創造了新高,且該數字還在繼續攀升。[2020/3/4]

i. ??解決問題:解決初創項目流動性痛點

早期的 DeFi 項目通常以冷啟動的方式開始,項目需要在初期花費大量的精力和資源設計流動性挖礦以激勵用戶來為協議提供流動性,其中也存在激勵分配方案不合理等問題。目前多數流動性挖礦依靠單一的資金量算法來計算獎勵,還沒有引入更多的維度來使流動性挖礦的效力變得可持續,比如 10M 的 LP 存在 1 天比 1M 的 LP 存在 7 天獎勵要更多,那么對于一個協議來說,或許能夠維持 7 天的流動性是更可靠的。Tokemak 將通過 LD 的引導為這類項目提供均衡的可持續的流動性。

Tokemak 用戶用質押閑置資產來提供流動性 (?Liquidity Provider, LP:單幣或 LP 提供者)的同時,有另一個去中心化的角色通過不同的 DEX 或 DeFi 協議擇優引導 ( Liquidity Director, LD:質押?$TOKE 的用戶) 流動性的分配。LD?的角色有可能是策略編寫人 / 項目方 / 基金經理 等,讓更多的角色能夠參與到與流動性相關的工作中并提供獲得收益,而非單一的流動性挖。

OKex投研:次季度合約即將上線,交割日需注意市場波動:2020年2月28日下午4點(HKT),OKEX平臺將調整交割合約到期日規則,由當周、次周、季度三個到期日,調整為當周、次周、當季、次季四個到期日。通常在合約到期日前,交易員會將期貨合約展期到另一日期,以保持其頭寸;同時短期交易者傾向于在合約到期前退出,因此大多數期貨合約在到期前將不再被持有。這種情況將推動成交量以及波動性的增加,從而波及相關資產價格。根據OKEx的合約大數據顯示,昨日零時至今日正午,BTC合約持倉總量由1060萬張下降至850萬張,杠桿多空比亦同步下降。[2020/2/28]

ii. ?如何激勵和保持代幣反應堆?LP 和?LD 兩側平衡

被引導的流動性池被稱之為「反應堆」。如果有大量資產存入給定的反應堆,并且引導該流動性的 TOKE 數量很少,則 APY 將在反應堆的 LD 側增加,鼓勵 LD 抵押更多的 TOKE 并參與引導該流動性。同樣的邏輯反過來也成立——如果有大量的 TOKE 抵押在反應堆中,但存入了少量 LP 資產,則反應堆的 LP 方會收到增加的 APY 以激勵進一步的資產存入。LD 和 LP的 APY 浮動是為了保持足夠的 LD 質押 TOKE 來完成引導流動性的工作量和足夠的流動性抵押之間的平衡。

iii. ?風險

協議將吸收的單幣存款引導到其他協議中做?LP?時勢必面臨無常損失,為了保持?LP?能夠完整取回質押的資產,$TOKE?被用來抵抗無常損失。在極端情況下,無常損失風險由?LP?轉移到?LD。

正常情況下協議將從 PCA(協議控制資產)中取回資產,盡管這可能出現赤字。

聲音 | OKEx投研:BTC再次站穩年線,短期反彈有望延續,后市重點關注7870-8450阻力區:據OKEx季度合約數據顯示,截止日線收盤(香港時間08:00),BTC價格再次明顯站上年線(365日均線),并上破7400一線短期關鍵阻力。日線收盤報7529.79,年線對應價位7086.74。OKEx分析師Charles認為,年線作為重要的長期牛熊分界線具有重要參考意義,最近一周以來幣價持續圍繞年線劇烈波動,說明多空雙方就年線得失爭奪激烈。目前多方暫時取得勝利,短期反彈行情有望延續,但由于中長期走勢依然處在空頭局勢中,短時間內很難扭轉,所以不要對反彈空間抱有過高期望。7870-8450區域為本輪反彈行情強阻力區,在該區域滯漲并再次回歸跌勢概率較大。BTC季度合約日內阻力位7800美元,支撐位7450美元。[2019/11/28]

為了彌補赤字,Tokemak 將系統范圍內的資產盈余吸入 PCA。

如果協議面臨大規模的撤資,并且最終出現無法覆蓋的 IL 損失時,質押中的 TOKE 將起作用,首先該反應堆中未來的 TOKE 收益將會被支配(盡可能少),以滿足 IL 缺口。(??APR變少)

當未來的收益也無法覆蓋缺口時,質押中的 $TOKE 將會被支配以補充 IL 缺口。(??本金損失)

最大的風險在于市場恐慌大面積撤資時的擠兌風險,所質押的幣是否能剛性 1:1 兌付,只有社區足夠強大,LD 足夠專業,合作項目方足夠多樣以及產品開發足夠完整才可能實現良性的東拆西借。

同業競爭

Tokemak 所處的是去中心化資管和借貸賽道。在傳統金融市場中,Prime Borkerage 業務與其類似。通過中心化機構調配,讓資金在機構間(尤其是對沖基金間)更高效率流通。這個業務為投行創造了巨大的利潤,它的核心是兩方面:廉價的資金以及風控。傳統金融市場能做 PB 業務都是有著上百年歷史以及齊全牌照的大投行大托管行。靠著歷史信用積累的信用,可以拿到最便宜資金。而對于借款方的風控一直是個黑盒子,時不時會出現類似 Bill Hwang 的事件,讓 PB 損失慘重。CeFi 中類似 Cobo,貝寶,Matrixport 這樣的托管和金融公司,以及有技術優勢的 Cyberx都在這個領域也有了一些發展,但同樣面臨資金成本和風控的問題。

分析 | OKEx投研:比特幣在$8000一線頑強抵抗后上行 但震蕩局面仍將持續:OKEx平臺BTC價格指數在十月第三周下跌4.64%(截至香港時間10月20日24:00時),振幅為7.71%。上周比特幣整體走勢如下:高開于$8420一線,很快見頂后開始下臺階走勢,并最終在18日于$7800上方止跌,并開啟反彈。比特幣在$8000一線的頑強反抗使得市場又看到了本周重回$8500上方的希望,不過比特幣市占比在上周并未發生太大變化。

OKEx合約大數據中“BTC多空持倉人數比”在上周二達到1.05低點后隨著持倉量的上行逐步走高。人民幣場外成交的USDT價格從15日開始逐漸上行,并于18日的下跌后溢價超過1%,上周整體運行于正溢價區間。

在今天凌晨的拉升后,比特幣目前已脫離$8000整數關口,并于$8200一線進行整理。如果此區域可以支撐幣價,則可上看$8450這一更強阻力位。7日波動率仍然在10月以來的下行區域,同時距離9月中旬的波動率低點仍有距離,我們有可能在本周繼續見得較為乏味的震蕩局面。[2019/10/21]

Tokemak 通過amm 管理切入,未來業務有非常大的可拓展性和想象空間。如果 Tokemak 在這個領域盡快拓展支持的產品類別,以及能將鏈上風控能力提高,將會對 DeFi 領域產生比較大影響。公司現階段還沒有競爭對手,但如果無法在產品端和風控上有進展,遲早借貸頭部公司如?AAVE?會切入這個領域。

在 DeFi 領域,目前也有數個項目采用這種基于 DAO 投票來治理挑選專業人士提供資管服務,相當于以去中心化的方式治理中心化的流動性引導分配(與智能合約實現的機槍池相比)。同類相對中心化資管/主動資產管理 DeFi 項目有 Set Protocol , 用戶可通過加入一系列代幣創建一個經過審核的投資組合 (?set )?以及提供流動性代理挖礦策略;Enzyme Protocol, 資管項目的元老;dHedge ,一個建立在 Synthetix 之上的資產管理協議,允許任何人在以太坊區塊鏈上建立自己的投資基金或投資他人管理的基金;DePlutus Protocol,在可投加密貨幣皆為白名單協議等的風控機制下,任何人都可以成為基金管理人,管理人必須按照一定比例自投資金,基金管理人可以選擇主動策略或算法等不同策略進行資金管理;Cook Protocol, 一個去中心化基金市場協議,有基金管理人和投資人組成,基金管理人需要質押治理代幣 COOK 來開設基金,如果基金管理人有任何違規行為,持有基金份額代幣 ckToken 的用戶可投票沒收 COOK 甚至撤換基金管理人;Hord平臺將優秀的投資策略推送給用戶,可以接受任何DEX中任何有流動性的代幣,每個基金生成的ETF Token 都可以在 Hord 的訂單簿 DEX 上交易,包括封閉式和時間鎖定的代幣;Solrise Protocol 是 Solana 上還在測試網階段的資管協議。

經濟模型

TOKE 背后代表掌握著更多底層的流動性,當協議越壯大,TOKE 的需求量升高,TOKE 的通脹性質是和它所掌握的流動性掛鉤,也和其合作的項目的 TVL 掛鉤,最終的激勵結構可能是 TOKE 本身產生的激勵以及協議控制資產收益(PCA)?的一部分組成。

這里的需求模型有點跟 veCRV 相似(不是代幣模型),因為當 TOKE 協議掌握了大量流動性時,市場上對它的需求會大大增加,而決定流動性分配份額的是 TOKE DAO,同時需要質押大量的 TOKE 代幣,在市場反饋良好的情況下,外界對于流動性的需求可能會超過 TOKE的排放速度,這是來自官方的愿景。

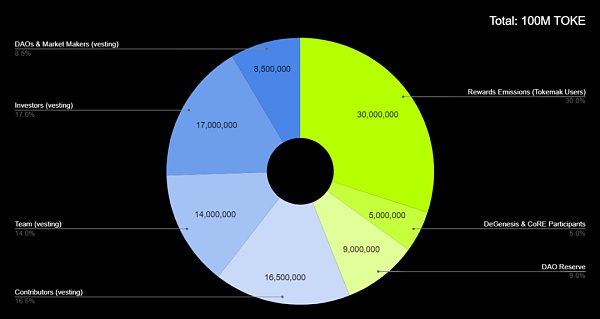

總供應量:100,000,000 TOKE

30,000,000 TOKE (30%):獎勵釋放(24 個月釋放)

5,000,000 TOKE ( 5%?):在「零周期」(Cycle Zero) 的 DeGenesis 事件和 CoRE (反應堆抵押事件)中,TOKE 將進行第一次發行

9,000,000 TOKE (?9% ):DAO 儲備金

16,500,000 TOKE ( 16.5% ):貢獻者( 12個月鎖定,12 個月線性釋放)

14,000,000 TOKE ( 14% ):團隊( 12個月鎖定,12 個月線性釋放)

17,000,000 TOKE ( 17% ):投資者( 12個月鎖定,12 個月線性釋放)

8,500,000 TOKE (?8.5% ):DAOs & Market Makers ( 12個月鎖定,12 個月線性釋放)

項目的初始 The Denesis Event?階段相當于早期白名單用戶參與 Launcpad, 參與?TOKE 的初始分發,3 百萬的 TOKE 在蛻變階段被分發,根據階段結束后的市值,每枚價格 $8。

項目池子一共有 5 個,兩個只開放給參與?DeGenesis?的用戶,為單幣ETH,USDC 質押(持續時間兩周,兩周后 APY 下降為正常);三個為公開 LP 池和 TOKE 單幣池(?TOKE 單幣池持續時間到零周期結束)。全部獎勵來自于初始的?3M TOKE,獎勵額度如下:

ETH Genesis Pool: 1,410 TOKE / day

USDC Genesis Pool: 2,530 TOKE / day

TOKE Single Asset Staking: 4,900 TOKE / day

TOKE/ETH Sushi LP Pool: 13,300 TOKE / day

TOKE/ETH Univ2 LP Pool: 13,300 TOKE / day

獎勵按天分發,但只能每周一取,在每個周期開始的前 24 個小時內允許用戶存取資金和獎勵(存入在 24 小時期間不會有區別,方便各個時區的用戶)

目前代幣分布:

持有地址數量:TOKE 持有地址?1,955?個,原因是大部分在質押中,前?十 名地址包含合約地址數,共持代幣數量,合約地址用處預測。前十持幣地址中有5個為合約地址,第一個持總量 96%, 為未分發部分錢包,其他為質押的?tToken?合約。

社區信息

Twitter鏈接?:

https://twitter.com/TokenReactor

Discord鏈接?:

https://discord.com/invite/Z5f92tfzh4

Medium鏈接?:?

https://medium.com/tokemak

關注人數細節: Discord-8486;Twitter-12.6K

安全板塊

安全評級 - 中級風險 (此處不公開)

風險觀察項包括:代碼未開源/項目中心化程度高/嚴重依賴第三方協議/無披露路線圖

參考資料

https://medium.com/tokemak/tokenomics-4b3857badc73

https://dune.xyz/airbayer/Tok

https://pro.nansen.ai/token-god-mode/notable?token_address=0x2e9d63788249371f1dfc918a52f8d799f4a38c94

Tags:TOKTOKE元宇宙比特幣Bitrace TokenEG Token元宇宙官方網站是誰創的比特幣最高時市值多少億

我們使用Ergo AppKit開發了安卓版Ergo錢包(Ergo Wallet for Android).

1900/1/1 0:00:00Uniswap V3 版本?的上線可謂是一石激起千層浪,除了新版本本身帶給用戶的使用改變,這個以太坊上最大的 DeFi 項目在這次迭代中也催生出了許多新的項目以及給其他項目帶來了新的機會.

1900/1/1 0:00:002021年數字藝術品點亮了NFT市場,8月在CryptoPunks頭部平臺上單枚NFT更是拍出544.91萬美金的高價.

1900/1/1 0:00:00摘要 StarkNet Planets Alpha — 已經部署在 Ropsten 測試網上,這是我們通往主網的第一步。StarkNet 是無需許可的、圖靈完備的 zkRollup 解決方案.

1900/1/1 0:00:00去年涌現了一系列的算法穩定幣,他們要么與某個名義價值掛鉤(比如與1美元掛鉤的ESD、FEI),要么不與名義價值掛鉤但相對穩定(比如RAI和OHM).

1900/1/1 0:00:00Loot最近在NFT圈內刮起了一陣“TXT風”,然而就在很多人驚呼看不懂的時候,一個名為Adventure Gold的空投項目開始迅速走熱.

1900/1/1 0:00:00