BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.79%

ADA/HKD-0.79% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD-1.43%

XRP/HKD-1.43%2022新年伊始,過去一年區塊鏈行業見證太多新概念的崛起,從年初的 Meme 幣狂歡、NFT 熱潮,到年中新公鏈生態的崛起,GameFi、DeFi 的持續演進,元宇宙、DAO 等各版塊的龍頭和新貴輪番上陣,區塊鏈創新的力量仍持續……?

OEC作為一條新興公鏈,專注GameFi、元宇宙和NFT等領域。先后上線Blade Warrior、CryptoBlades、Celestial等人們GameFi、元宇宙鏈游,聚焦鏈游領域,并創造多個完美數據,使OEC一度成為最熱門鏈游公鏈。

近日,一款超人氣科幻策略鏈游GalaxyWar(銀河戰爭)即將在OEC上開始Beta測試。

Curve Finance創始人將2400萬美元的CRV存入Aave,以降低清算風險:金色財經報道,上周末,一個標記為屬于Curve Finance創始人Michael Egorov的錢包將3800萬個Curve DAO代幣(相當于2400萬美元)存入去中心化借貸平臺Aave。

鏈上分析師Lookonchain指出,這一行動是Egorov增加抵押品和降低潛在清算風險計劃的一部分。由于他控制的抵押品規模龐大,此舉尤其值得注意。Michael Egorov以2.77億枚CRV代幣擔保了他的Aave貸款,占CRV總流通供應量的32%。[2023/6/12 21:31:28]

美聯儲理事沃勒:周五的就業報告可能不會改變美聯儲應該100%專注于降低通脹的觀點:10月7日消息,美聯儲理事沃勒表示,我們還沒有在通貨膨脹問題上取得有意義的進展。預計明年年初還會加息。周五的就業報告可能不會改變美聯儲應該100%專注于降低通脹的觀點。市場預期實際利率將為正,并在明年繼續上升。[2022/10/7 18:41:19]

游戲簡介

GalaxyWar是一個Defi +多鏈科幻策略的NFT游戲。GalaxyWar的玩法是從全球最成功的網頁游戲OGame演化而來,可以說是OGame的鏈游版本。

而OGame作為一個全球超過1億用戶的經典網頁游戲,太空團戰的玩法可以說得到了全球玩家的追捧。

加密支付公司Ansible Labs完成700萬美元種子輪融資:8月10日消息,加密支付公司Ansible Labs完成700萬美元種子輪融資,Archetype領投,Castle Island Ventures、A* Partners、Arca、Soma Capital、Plural VC和Eniac等參投。融資將用于在第一個產品發布之前的招聘、流動性和運營費用。

此前消息,Visa的加密產品負責人Daniel Mottice宣布,在Visa工作了五年半后決定離職,并專注于Web3/加密行業,將構建支付公司Ansible Labs。Daniel Mottice自去年5月以來一直擔任Visa的加密產品負責人。(CoinDesk)[2022/8/10 12:16:35]

這次GalaxyWar將該經典的太空策略玩法在區塊鏈上實現,勢必又將引起一場全球玩家的狂歡。玩家在游戲中可以在多個鏈上與成千上萬的其他玩家競爭,以獲得對多元宇宙的最高控制!

Acala發起新提案“IADS”,以提高aUSD在生態系統中的流動性:據官方消息,波卡DeFi中心Acala社區提出有關“協議間aUSD分發方案(IADS)”的新提案,以使Tapio Protocol、Taiga Protocol和任何平行鏈上的協議成為Polkadot和Kusama上的aUSD流動性分發者。

由于市場波動,aUSD采取了相對保守的風險參數。然而,生態系統中對aUSD穩定幣的需求不斷增加,同時其流動性存在不足。

在最初的提案中,IADS將通過直接向Taiga Protocol的3-pool(USDT-USDC-aUSD)分配aUSD來解決流動性短缺問題,以提高流動性效率。之后3USD(3-pool的LP代幣)將被用作aUSD的支持資產。

IADS將為Acala生態系統帶來以下好處:

1.IADS通過XCM為Acala/Karura交易場所和其他平行鏈提供服務,為aUSD發展協議分發網絡,將流動性部署到需要Polkadot生態系統原生穩定幣的協議/平行鏈;

2. 通過引入穩定兌換LP代幣來取代CDP以擴大aUSD的發行;

3. 維護aUSD錨定的穩定性,在更多交易場所提供更多套利機會,并允許Acala從這些協議中賺取交易費用;

4. 使Acala協議擁有的流動性能夠幫助在Acala/Karura和整個平行鏈生態系統上更有效地增加aUSD發行,幫助提升所有Polkadot和Kusama鏈的流動性。[2022/7/8 2:00:24]

無數的危險和挑戰潛伏在太空的無限深處,但難以置信的財富和無窮的力量也是如此。

一切都始于在一個無人居住的星球上建立一個小殖民地。利用你的新家園的資源和你自己的戰術天才,你研究新技術,并構建一個強大的艦隊,從而掌握整個宇宙的最高統治。

GalaxyWar邀請了新世代幻想科幻作家打造一個宏大的多元宇宙世界觀。三個種族的世仇背后的秘密,等著玩家們揭開。

玩家通過收集資源,建立自己的殖民地,并與成千上萬的其他玩家參與戰爭,,貿易和探索。 ?

GalaxyWar擁有300多幅精美的原畫,將向玩家展示一個跨越數十萬年的史詩般生動的宇宙。 ?開發者們精心打造了海量的游戲內容,包含了超過50種建筑,20種科技,15種星際飛船和10個史詩級副本,以確保給玩家帶來超凡的游戲體驗。 ?

玩家可以在不同的鏈體驗游戲。?玩家可以讓游戲中的所有資產(包括代幣、英雄、艦隊甚至行星)在不同的鏈條間轉移。??

核心玩點?

建設經濟和軍事基礎設施 為爭奪寶貴資源而沖鋒陷陣

用你的英雄武裝你的艦隊,鞏固你的力量

挖礦或從其他玩家那里掠奪資源

與其他和平文明進行貿易,結成聯盟,共同攻擊其他星球

游戲代幣

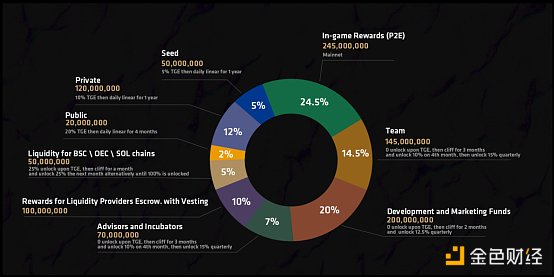

代幣名稱: GalaxyWar Token

簡稱: GWT

總供應: 1,000,000,000

代幣用途:

游戲內的費用 ?

高級玩家(聯盟會長)需要定期向系統支付費用來維護他們的聯盟的科技。

交易市場 ?

GWT是用于市場交易的唯一貨幣。 ?

賣方在完成交易時要收取4.25%的費用。

開啟盲盒??

玩家需要使用GWT來購買盲盒。 ?當打開盲盒時,玩家可以在游戲中獲得英雄。 ?

治理??

在游戲后期,代幣持有者有權提交提案。 他們將能夠對游戲進行治理,并有機會從生態系統中獲益。 ??

Dark為GalaxyWar項目子幣,無上限。子幣在游戲中扮演的角色為游戲幣,參與游戲各環節的流通。

經濟循環

Tags:ALAUSDAUSDWARDas Galaxy Talent TokenUSDG價格AUSDT幣Meta Rewards Token

女性題材行情之下,@crypto_coven最近一個月漲了20倍,甚至shill到了眾多Defi OG.

1900/1/1 0:00:00YGG 的最新合作伙伴 Fancy Birds ,是一款針對休閑小游戲利基市場的邊玩邊賺手機游戲.

1900/1/1 0:00:00最近,DeFi應用進入了一場流動性爭奪戰,穩定幣協議Curve是主戰場之一,各穩定幣協議企圖爭奪VeCRV的控制權,以獲取更多CRV通脹獎勵權重,吸引更多的穩定幣資金進入各自的資產池.

1900/1/1 0:00:0001 前 言 Tornado.Cash 作為以太坊網絡上最火的去中心化隱私解決方案,打破了存款人和取款人地址之間的鏈上鏈接,做到了交易機密性,保護了用戶隱私.

1900/1/1 0:00:00一、MyMasterWar游戲介紹 MyMasterWar 是一個 DeFi x NFT 游戲生態系統,區別在于將區塊鏈技術應用于游戲.

1900/1/1 0:00:00“Pocket Network是一個創新形式的去中心化的節點雙邊市場。其未來估值增長的空間關鍵在于其中繼需求,也就是在需求方的質量和數量方面,能否拉平或者超越Alchemy和Infura.

1900/1/1 0:00:00