BTC/HKD-1.86%

BTC/HKD-1.86% ETH/HKD-1.78%

ETH/HKD-1.78% LTC/HKD-1.11%

LTC/HKD-1.11% ADA/HKD-1.42%

ADA/HKD-1.42% SOL/HKD-1.31%

SOL/HKD-1.31% XRP/HKD-1.06%

XRP/HKD-1.06%ErgoDEX是一種非托管、去中心化交易所,允許在 Ergo?網絡?和 Cardano 網絡之間快速、輕松和安全地轉移流動性,也是Ergo網絡與Cardano網絡之間、首個基于擴展UTXO模型的跨鏈去中心化交易所,于近日上線Ergo網絡。擴展UTXO模型為在Ergo和Cardano生態上不同類型的交易所之間共享流動性提供了獨特的可能性。截止目前,Ergo生態上的經典AMM功能已完成開發和測試。去中心化委托單簿功能即將推出。在ErgoDEX中,每個角色都受到激勵去盡可能地履行自己的職責。用戶受益于DEX服務,流動性提供者受益于協議費用,而DEX受益于固定交易手續費。

下面是由ErgoDEX首席開發者Ilya Oskin等人攥寫并發布在Github上的ErgoDEX協議,譯為中文旨在方便大家深入了解ErgoDEX的工作原理和代幣經濟學。

介紹

在傳統中心化金融中,交易行為由受信任第三方推動,例如做市商、經紀人或其他中介。這是使用委托單簿完成的,它匹配了買入和賣出的委托單。這些紙質委托單簿最終變成了中心化交易所(CEX),就像股票市場中使用的那樣。

火必:已從Signature Bank和Silvergate Capital撤出所有資金:3月14日消息,火必已從 Signature Bank 和 Silvergate Capital 撤出所有資金,而該交易所客戶的資金未受影響。

火必發言人表示“火必之前在 Silvergate 有一個銀行賬戶,但所有資產都在一段時間前被轉出,目前沒有金融合作伙伴關系”,并補充說存放在 Signature Bank 的資金已取出,送往其他金融機構。孫宇晨表示他們的業務沒有受到那些銀行倒閉的影響。(金十)[2023/3/14 13:03:05]

無受信方的交易行為是區塊鏈上去中心化金融(DeFi)所必需的最基本特征之一。去中心化交易所(DEX)使用受信任的智能合約而不是受信任的中介機構。中心化委托單簿交易所的許多功能(例如委托單的部分成交、回購保證等)已在智能合約中成功實現。在智能合約中,這些功能通常是可組合的。出于多種原因,智能合約中的可組合要素對交易者有利,例如它們更易于理解和使用。

HyperGraph與NFT-Hero達成深度戰略合作關系:據官方消息,HyperGraph 與 NFT-Hero 構建戰略合作關系,NFT-Hero 平臺不但基于 HyperGraph 開發 NFT平臺、以及自研IP超級三國的數據服務,未來NFT平臺上的數據索引與查詢服務以及跨鏈后的相關數據服務也將和HyperGraph合作開發。NFT-Hero報名 HyperGraph 數據網絡節點,將第一批上線提供服務。[2021/6/3 23:07:59]

在DeFi中,有兩種類型的DEX:委托單簿型(類似于傳統金融交易所)和自動做市商(AMM)型。交換委托單合約(Swap Order Contract)允許存在基于委托單簿的DEX,這些合約遵循傳統金融模型。它們相當成熟,且在流動性高的市場中效果最佳。AMM?DEX也可以在具有先進智能合約的區塊鏈上運行。AMM使用數學模型來設定價格并匹配買家和賣家,而不僅僅像在傳統委托單簿中一樣匹配買單和賣單。AMM最適合流動性低的市場。其特點之一是流動性提供者向交易所添加資產以賺取費用,當使用這種額外的流動性時,則市場受益于流動性的增加、更小的延遲、有限的價格滑點和更少的市場波動。

ERG上線去中心化交易所Swopfi:據官方消息,近日,ERG/USDN流動性池已上線AMM去中心化交易所Swopfi。用戶可以前往Swopfi使用USDN對Ergo公鏈平臺原生代幣ERG進行交易和質押(Staking),即通過ERG質押和流動性挖礦來賺取SWOP獎勵。Swop.fi是構建于Waves上面的首個AMM模型的去中心化交易所,具有交易速度快和網絡手續費低的特點。該平臺的治理代幣SWOP于3個月前上線。USDN是一款與美元掛鉤的加密貨幣抵押型算法穩定幣。[2021/5/27 22:48:49]

有趣的是,Ergo和Cardano的獨特之處在于,由于它們使用了擴展UTXO(eUTXO)賬本模型,AMM?DEX的流動性池合約可以與委托單簿DEX中使用的委托單合約相結合。這種能力可以使Ergo和Cardano區塊鏈上不同類型的交易所共享流動性,這在以前是不可能的。

本文檔描述了基于Ergo和Cardano的自動去中心化交易所協議。

協議架構概述

ERG價格逼近10美元關口:據Gate交易所數據顯示,距離上次發稿時間不到3小時,ERG正在逼近10美元關口,截止發稿時,最高價格為9.7美元,單日最高漲幅近86%。

據悉,ERG是Ergo公鏈平臺原生代幣,于2019年7月1日主網上線開始挖礦產生出第一枚ERG。Ergo公鏈已破解比特幣UTXO模型不能上智能合約難題,預言機池也正在對接多方公鏈項目,NFT、算法穩定幣SigmaUSD等dApp應用也已啟用。[2021/5/14 22:03:57]

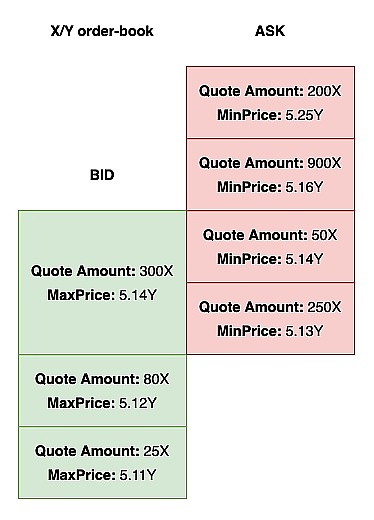

委托單簿DEX

委托單正在等待其他委托單與之匹配,或等待撤單。有以下三種類型的委托單:“買入”(為原生資產買入代幣)、“賣出”(為原生資產賣出代幣)和“交換”(Swap)(為其他代幣購買代幣)委托單。委托單簿DEX的優勢在于,它最適合那些具有高流動性的交易對。

庫幣安全事件更新:AERGO將更換合約追回約245萬美元資金:Aergo于推特上表示,針對此次庫幣熱錢包異常轉賬事件涉及到的6680萬枚AERGO代幣,Aergo將配合庫幣開展代幣1:1 替換,約245萬美元資金將被追回。[2020/10/2]

原子限價委托單(Atomic Limit Order)

原子委托單只能完全執行,否則退款。此類委托單可以由ErgoDEX客戶端聚合,以便用戶可以從中進行選擇,或者在委托單簿中與接下來將定義的部分委托單進行匹配。

部分限價委托單(Partial Limit Order)

部分委托單對于那些曾經使用過經典中心化交易所的人來說更為熟悉。這些委托單可以部分執行,因此處理它們的最佳方式是委托單簿,它們可以在其中由ErgoDEX機器人聚合、匹配和執行。

AMM?DEX

委托單簿DEX依賴委托單簿來表示流動性和確定價格;與之不同,AMM?DEX使用自動做市商機制來提供有關費率和滑點的即時反饋。AMM?DEX最適合流動性低的交易對。

每個AMM流動性池都是某對資產的交易場所。為了促成交易,流動性池接受與其價格成比例的標的資產存款。每當存款發生時,都會鑄造一定數量的獨特代幣,稱為流動性代幣。鑄造的流動性代幣按其存款比例在流動性提供者之間分配。流動性提供者之后可以將他們的流動性代幣份額換成一定比例的標的儲備金。

恒定函數做市商(CFMM,經典AMM池)

經典AMM池基于常數乘積公式,即x*y=c,其中x和y分別是代幣X和Y的存款,c是它們的乘積,在交換操作后必須保持恒定不變。CFMM在整個價格范圍內提供流動性。

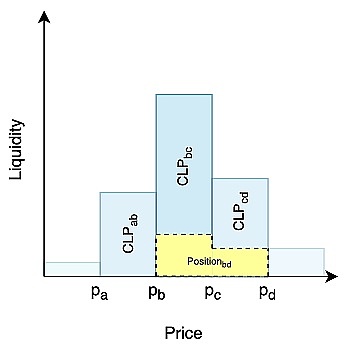

集中AMM池

在CFMM中,流動性沿儲備金曲線均勻分布,這有點低效,因為池中保留的大部分儲備金從未使用過。而集中AMM允許流動性提供者(LP)為較小的價格范圍提供流動性。每個交易對由較小的池組成,每個池對應某個價格范圍。我們稱這種池為集中流動性池(CLP)。CLP只需要維持足夠的儲備金來支持其價格范圍內的交易,因此可以像在該范圍內擁有更大儲備金(我們稱之為虛擬儲備金)的常數乘積池一樣發揮作用。同時,LP不受某些特定CLP和價格范圍的約束,可以為多個相鄰的CLP提供流動性,因此形成所謂的頭寸。雖然資產的價格在頭寸的價格范圍內,但該頭寸在賺取協議費用。當價格超出頭寸的價格范圍時,它的流動性不再賺取費用,因為它不再起作用。

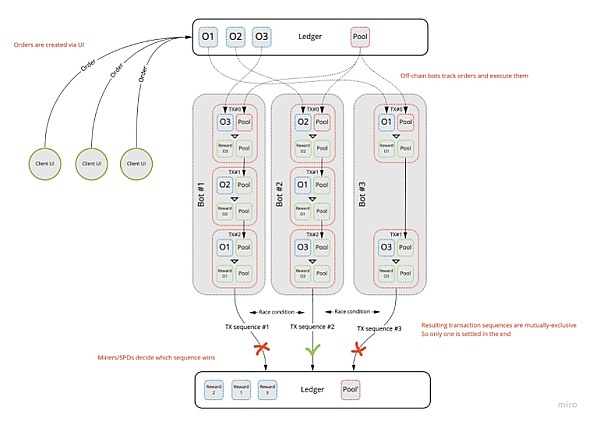

鏈下執行

為了效率起見,大多數DEX操作分為兩個階段:1.委托單創建2.執行。一旦委托單提交到網絡,它就可以由鏈下機器人執行。鏈下機器人是一種軟件,用于跟蹤委托單并讓委托單產生的交易執行所有必要的狀態轉換。所有轉換的合法性由驗證腳本在鏈上核查。任何愿意支持ErgoDEX并賺取執行費的人都可以運行鏈下機器人。

代幣經濟學

在ErgoDEX中,每個參與者都受到激勵盡可能地履行自己的角色。

ErgoDEX生態系統中有五種類型的經濟主體:

主體類型

激勵目標

礦工

處理交易

用戶界面(UI)提供者

提供更好的UI

鏈下執行者

執行委托單

使用DEX

每種類型的主體都以自己的方式從使用DEX中受益:

·?礦工賺取以原生代幣支付的礦工費

·?UI提供者賺取以原生代幣支付的費用,即針對通過UI完成的每項操作而收取的費用

·?鏈下執行者通過委托單簿和AMM服務賺取以原生代幣支付的費用

o?在AMM中:對流動性池上的每項操作收費

§?用戶定義的用于存款/贖回操作的原生代幣金額

§?用戶為交易的每單位報價資產定義的原生代幣金額

o?在委托單簿中:交易的每單位報價資產單位以原生代幣收費

·?流動性提供者受益于以代幣支付并在流動性池中累積的協議費用

·?交易者從他們使用的DEX服務中受益

作者:ErgoDEX首席開發者Ilya Oskin等人

原文發布日期:2021年9月10日

原文鏈接:https://ergodex.io/

https://github.com/ergolabs/ergo-dex/blob/master/README.md

最近一個月,各主流DeFi協議處于增長的停滯狀態時,「DeFi2.0」一詞突然在加密圈傳開。加上了「2.0」,是真升級還是玩概念?「DeFi2.0」的首次提及大概可以追溯到借貸協議Alchemi.

1900/1/1 0:00:00Deri Protocol 在產品機制上采用了「交易價格按照預言機成交,全體 LP 共同承擔兌付責任」,并且利用資金費率機制平衡裸頭寸.

1900/1/1 0:00:00如果提起 Cosmos 生態,大多數人的第一反應往往便是跨鏈。的確,Cosmos 憑借高效的底層 IBC 跨鏈協議,以及便捷的區塊鏈開發工具 Cosmos SDK,構建了一個欣欣向榮的多鏈生態系.

1900/1/1 0:00:00本文梳理自加密愛好者 fomosaurus 在個人社交媒體平臺上的觀點,律動 BlockBeats 對其整理翻譯如下:過去幾周我一直在和很多開發者交流,發現了一些挺有意思的項目.

1900/1/1 0:00:003月2日,Coinlist在官方公布2022冬季批次種子項目,7個項目從超過1000家初創公司中入圍.

1900/1/1 0:00:0010 月 26 日,ECN 攜 togETHer 的社區伙伴 (ETHPlanet/DAOSquare/原語里弄/Hiblock/Rebase/BTCU) 在上海舉辦了以太坊社區 Meetup.

1900/1/1 0:00:00