BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+0.76%

ETH/HKD+0.76% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+3.77%

ADA/HKD+3.77% SOL/HKD+1.66%

SOL/HKD+1.66% XRP/HKD+0.82%

XRP/HKD+0.82%作者:Nicole Cheng?(Investment Manager of OFR),?Mstone?(Analyst of OFR)

Advisor:?JX?(Partner of OFR)

新年伊始,Ryan Selkis 在Messari 2022 論文中寫道:”在 Web3 硬件堆棧的各種組件中,去中心化存儲可以說是最強大的。”與 IPFS 和 Sia 提供的短期服務相比,該報告承認 Arweave 是長期區塊鏈存儲的關鍵參與者。那么Arweave究竟如何來扛起存儲板塊的重任呢?

Arweave是一個區塊網絡,其目標是為數據實現去中心化的永久存儲。一次付費,終生使用也解決了用戶需要不斷訂閱的繁瑣過程。Arweave承諾可以為用戶提供至少200年的存儲服務,并且伴隨著每年存儲成本的下降,這一目標變得更越來越清晰。

為什么需要永久儲存?

早在Web3.0之前,人們就已經探索到數據的永久存儲是一件很重要的事情。現如今,用戶是否還能訪問10年前的某個URL地址或是瀏覽和下載存儲在中心化服務器上的數據呢?在加密世界中,動輒數千萬美金的NFT作品,存儲在傳統的中心化服務器中,都不可避免地產生極大的隱患。

依靠中心化存儲的互聯網是脆弱且割裂的,一邊是數據呈指數級增長,另一邊則是舊數據丟失或被盜事件頻發。過去20年,98.4%的網絡鏈接遭受腐爛,造成了我們所熟悉的“404 Not Found”。拉長時間線看,區塊鏈上的數據永久性將是一種全新的價值主張,而實現數據的永久存儲將是未來互聯網發展和Web3.0時代令人興奮的一場革新。

去中心化電子協議簽署平臺EthSign與Arweave達成合作:7月29日消息,去中心化電子協議簽署平臺EthSign宣布與Arweave達成合作,以滿足deStorage需求。

EthSign稱,在充分考慮和對比IPFS、Filecoin和Arweave這三種常用去中心化存儲方案的優缺點之后,認為Arweave更具防篡改和永久交易特性,且相比之下速度更快。[2022/7/29 2:46:16]

為什么Arweave可以永久儲存 ?

Arweave利用BlockWeave的數據結構以及SPoRA的共識機制,為永久存儲的問題提供了新的解決方案。Blockweave的紡狀架構自帶分片屬性和高可擴展性,而SPoRA的共識機制確保了礦工接受足夠的激勵去存儲稀有的數據,實現數據的永久存儲。

那么礦工是如何實現永久存儲的呢?共識層面的SPoRA機制可以理解為三個概念的集合:1. PoW 2.PoA 3. 數據訪問速度。Arweave的出塊需要先前的一個隨機區塊(recall block)的參與,這個共識機制便是Proof of Access (PoA)。另外,在PoA的基礎上,為了防止所有礦工存儲全部數據而無法決定記賬權的情況下,又引入了PoW機制來保證最快計算出隨機數的礦工擁有記賬權。但如果大量的礦工為了降低成本,會不約而同地選擇成本低廉的地區運行節點,這種地域中心化的存儲格局會增大某些用戶的數據訪問速度。因此,數據訪問速度也是決定礦工獎勵的一個因素。

區塊鏈存儲協議Arweave將于11月17日發布2.5.0.0版本,將引入硬分叉:11月8日消息,區塊鏈存儲協議Arweave預計將于北京時間11月17日22:00 (區塊高度812970處)發布2.5.0.0版本以進行協議升級,該版本將引入一個硬分叉,將為 2.6 版本中切換到以硬盤(HDD)為主導的挖礦機制奠定基礎。

礦工需要注意的是,與打包數據和熵(entropy)運行的新挖礦算法不會在分叉后立即生效,不過會在之后逐步取代現有算法。從用戶層面考慮,從本次分叉區塊開始,Arweave 協議將不再識別未以特定方式拆分的新數據,所有 chunk 大小都必須等于 256 * 1024 字節,除非這個 chunk 是這筆事務的最后一個或唯一一個 chunk 等三種情況。[2021/11/8 6:39:02]

在PoA的機制下,也隱藏了另外一個激勵礦工存儲意愿的特點-recall block的概率是一致的。所以對于存儲稀有區塊的礦工來說有更大的概率去競爭獎勵。這樣會使全部數據被均勻地存儲在Arweave上。

雖然礦工主觀上的存儲意愿可以滿足永久儲存,但是客觀的數據丟失會不會影響永久存儲的可實施性?即某個區塊恰巧沒有被礦工存儲導致永久丟失。

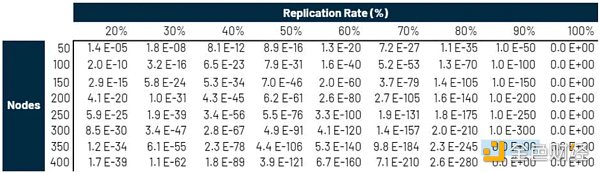

以上面的復制率50%,節點數量100為例,我們可以看到在礦工只存儲全部數據的一半時,丟失區塊的概率已經十分小了。但實際的情況是,Arweave網絡中的節點數量在1000個以上,而復制率可以達到90%。可以說,永久丟失的概率微乎其微。

Mask Network獲Arweave戰略投資:據官方消息,Mask Network宣布獲得去中心化存儲協議Arweave的戰略投資,本輪投資以MaskDAO此前發起的戰略通證互換模式進行。早在2020年5月,Mask Network已獲得Arweave的資金支持,同時Mask產品中的“File Service”功能,最早是基于Arweave解決方案構建的。[2021/10/28 6:18:00]

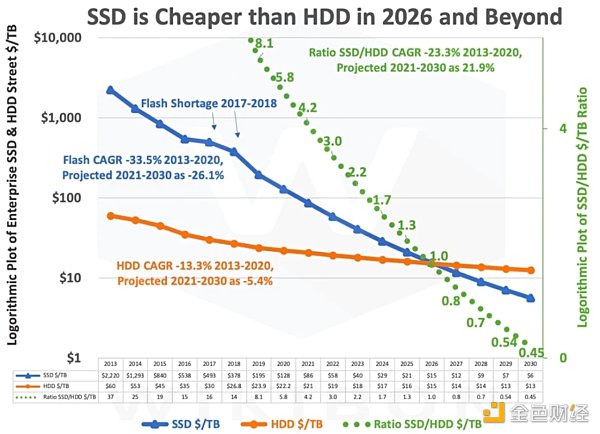

除此以外,存儲成本也是維持Arweave永久存儲的重要因素。大家已經習慣了生活中幾乎所有領域的價格上漲,但數據存儲是少數幾個與這一趨勢背道而馳的領域之一。在過去的 50 年里。數據存儲的成本平均每年下降 30.5% 以上。而Arweave永久存儲經濟可行的工作假設非常保守:Arweave 假設數據存儲成本每年僅下降 0.5%。用戶將數據上傳到 Arweave 網絡的初始成本涵蓋了前 200 年的存儲。如果數據存儲量每年下降超過 0.5%,將會增加數據的存儲年限。

同時,Arweave也設立了自己的捐贈基金會——每當用戶支付存儲費用,費用中的86%會進入捐贈基金會。隨著時間的推移,這筆捐贈中的費用將獲得價值收益,就像銀行賬戶中的現金積累利息一樣。旨在根據需要提供支出,以保持存儲數據的獎勵高于存儲成本。

在最近更新的硬分叉中,v2.5硬分叉對 Arweave 網絡的用戶產生了直接的積極影響,在永存網絡上存儲數據的 AR 成本已經減少了接近一半。本次分叉將逐步實現HDD存儲來替代SSD存儲,從而降低初始存儲費用。

基于Arweave的跨鏈支付結算協議everPayBeta版上線:由everFinance開發的everPay(Beta版)上線。everPay是構建在Arweave上的可信跨鏈支付結算協議。基于存儲計算范式,協議內共識成本極低,百萬筆交易僅需1美金,用戶可在協議內進行完全免費的區塊鏈支付結算。協議目前僅支持ETH支付結算,團隊會在第一季度持續推進ERC20以及跨鏈支付結算功能。

everFinance官方表示,everPay協議會成為高性能AMM的基礎設施,將來會使用everPay協議進行高性能跨鏈DEX開發。[2021/2/5 18:59:34]

source: Ardrive

Arweave生態

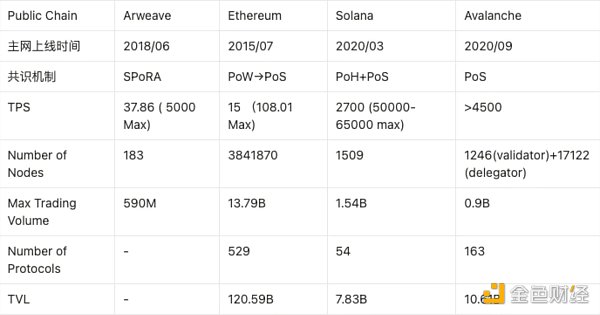

單從數據上看,Arweave上線后三年后才擁有最高600M的交易量,反觀Solana和Avalanche上線僅一年就擁有了等量的交易。

動態 | 美國清潔能源公司Clearway Energy使用區塊鏈進行可再生能源信貸交易測試:據彭博社6月30日消息,美國最大的清潔能源開發商之一Clearway Energy Group正在推出一個可再生能源信貸試點電子市場,因為越來越多的州正在推動太陽能和風能項目。該公司已與Power Ledger合作,Power Ledger開發了支持區塊鏈的能源交易軟件,以建立一個跟蹤和交易所謂REC的系統。最初的測試階段將包括一個發電量為1至5兆瓦的馬薩諸塞州項目和一個至少20兆瓦的第二個中西部項目。據悉,計劃是讓Clearway測試幾個月,然后在2020年初進行擴展。[2019/6/30]

縱觀公鏈發展史,我們不難發現:公鏈的發展往往是自上而下的。應用層的繁榮會帶動底層基礎設施的建設,進而推進公鏈生態發展的良性循環。Uniswap和Opensea作為燃燒以太最多的兩個重量型應用,為以太坊增加了大量的交易和活躍地址數,一前一后支撐起了以太坊的這一輪牛市;以Serum和Raydium為首的DEX推動了Solana的早期發展,GameFi的崛起帶動了BSC的活躍,而Anchor, Mirror等極具特色的Defi資產協議則為Terra帶來了資金與增長動能。

反觀Arweave,盡管目前已經萌生了不少優秀的應用,但還未爆發出類似上述護城河級別的存在。以下按照基礎設施和應用羅列了Arweave上目前的部分生態項目:

Bundlr:提到Bundlr,不得不講到Arweave的一項新技術-Bundles。Bundles將Arweave的可擴展性又上升了一個維度可以將任意數量的數據通過L2壓縮成單個可被L1處理的區塊技術。它的出現,使得Arweave 的交易容量可以線性增加。用戶因此可以上傳大量的單一數據而不用擔心數據無法有效上傳的問題——它解決了每個區塊鏈都有的一個問題,即在其他人提交的交易對礦工獎勵更多的情況下,交易可能會被拒絕的情況。

Bundlr 在第一個月就處理了超過 10,000,000 筆交易,而 Arweave 僅處理了 1,000,000 筆。隨著 Bundlr 的擴展,網絡將能夠處理多個數量級的數據。據統計,現在70%的交易均屬于捆綁數據。

RedStone(中間層):Arweave上的預言機解決方案。同時,RedStone旨在成為Web3領域的Chainlink:將驗證后的數據上傳至Arweave(staking token),任何人都能在上面取得正確的數據。同時,所有通過 SCP 構建的應用,都是鏈下計算。用戶在使用預言機時,可以直接去讀存儲器區塊鏈上的數據。而這些數據會被 RedStone 的經濟機制來保證正確性。

Kyve Network(應用層/中間層):利用Arweave的存儲功能,KYVE為不同的區塊鏈提供結構化的數據存儲、驗證與訪問服務,幫助不同鏈完成數據跨鏈存儲。數據上傳者負責從源頭獲取數據,并在將其存儲在 Arweave 內,而驗證者通過一系列的激勵和懲罰機制確保Arweave上的數據有效性和可靠性,從而保障應用層的可用性。數據存儲后,用戶可以使用 KYVE的查詢界面檢索數據,或直接在 Arweave 中訪問。 經過 KYVE 的驗證和 Arweave 的永久存儲,確保了對下流用戶供給數據的完好性。

ArDrive:作為Arweave網絡優秀的前端應用程序,ArDrive極大地簡化了用戶使用Arweave網絡的難度。在ArDrive出現以前,用戶需要用CLI(命令行界面)來與Arweave網絡進行交互,從而實現上傳內容的存儲。但是,ArDrive的出現使用戶只需點擊鼠標就能上傳自己的內容。

AR I/O:AR I/O作為與ArDrive同團隊的產品,起到了信息中樞的作用。通過Ardrive上傳至Arweave的作品將首先經過AR I/O,再傳至Arweave網絡,反之亦然。AR I/O的存在將大大提升用戶對ArDrive的使用效率和體驗。

everPay(中間層): 基于Arweave開發的鏈上支付結算協議,用戶可以通過everPay實現以太坊和Arweave上的實時代幣轉賬,無需gas費。 everPay它的目的是為每個人提供一個可信的、去中心化的支付應用程序,以及為開發者提供一個SDK,使其能夠更加簡單地建立DEXs。

Pianity?(應用層):作為NFT鑄造和交易平臺,Pianity 中使用的是基于 Arweave 構建的全新的 NFT 標準,從根本上解決了 NFT 元數據鏈外存儲的問題。鑄造 NFT 的過程是在 Arweave 上向 NFT 合約發送一筆交易,在鑄造新的 NFT 的同時將歌曲的音頻文件保存到了鏈上。享受低成本鏈上存儲的同時,也進一步降低了用戶在交易 NFT 過程中的信任成本。用戶不再需要了解元數據以及各類存儲方式等復雜概念,使得交易過程實現了所見即所得,真正達到了交易的去信任化。

不難看出,Arweave作為基礎設施級別的協議,其敘事、邏輯和價值支撐皆與其他公鏈有著極大的差異。也正因此,不同于多數公鏈自上而下的發展歷程,Arweave生態在過去的三年多里似乎將絕大多數力氣花在了底層設施上,試圖另辟蹊徑走出自己獨特的、自下而上的發展路線。迄今生態已有超過400個項目,比去年同期翻了將近一倍。Web3.0的敘事下,會有大量的原生的區塊鏈dApp傾向于使用鏈上存儲。底層設施逐漸成熟后,也一定會有更多的應用層項目涌現,帶來增量用戶與資金進入Arweave生態。

Arweave通過在存儲板塊所獨有的永久存儲一舉成為該領域的佼佼者。用戶實現數據永久存儲,一次付費,永久使用;同時,基于自己的存儲服務,逐步實現SmartWeave合約和PermaWeb相互協同的生態環境。但在未來Web3的探索中,數據的所有權這一重要特點不僅僅是通過永存來體現,還需要更多的賦能來幫助Arweave把故事講述下去。

最后拋磚引玉我們看好的幾個應用場景供大家參考:

NFT元數據存儲,目前使用程度最高的用例,未來影音NFT崛起后也勢必會持續其需求的增長。

類似上文提到的Kyve Network,將其他公鏈數據備份在Arweave上,將公鏈歷史數據永久存儲,并提供便于檢索與訪問的界面入口,做公鏈的Layer 0。

Web3.0技術棧及代碼的存儲,譬如Uniswap和Compound已經將其前端程序存放在了Arweave上

去中心化的社交平臺,可以承載大量數據,而Arweave天然的具備高度的可擴展性。

Tags:AVEARWWEAVEArweavearweave幣團隊Narwhalswaparweave幣價arweave幣是騙局嗎

DAO 的興起讓人們第一次開始認識到所有權經濟:即由用戶擁有、運營、維護、擴張自己正在使用的網絡。越來越多的項目方開始這一理念帶到了金融、社交、消費、社會等上層應用中.

1900/1/1 0:00:00流動性以驚人的速度離開農場。“在農場啟動當天進入農場的農民,有42%的用戶在24小時內退出,約16%的用戶會在48小時內離開,到了第三天,70%的用戶將會離開農場”.

1900/1/1 0:00:00Blocks是一個在線可視化節點編輯器,它簡化了在Internet計算機上構建去中心化應用程序(dapp)的學習曲線.

1900/1/1 0:00:00撰文:Karen Meta (原 Facebook)、推特等社交和科技巨頭紛紛搶灘元宇宙布局,各類 NFT 項目也層出不窮,但與此同時,在當前階段中絕大多數 NFT 缺乏實際用途和應用場景.

1900/1/1 0:00:00KYVE 希望幫助各類區塊鏈項目實現便捷的鏈上永久存儲和讀取數據,而不需要定制和開發工作,目前已上線測試網.

1900/1/1 0:00:00過去幾年,數字藝術和游戲領域有了飛速的發展。而 NFT 的出現讓數字藝術作品和游戲內容有了資產證明的形式。全球最大 NFT 市場 OpenSea 交易量屢創新高.

1900/1/1 0:00:00