BTC/HKD-1.16%

BTC/HKD-1.16% ETH/HKD-0.92%

ETH/HKD-0.92% LTC/HKD-0.51%

LTC/HKD-0.51% ADA/HKD-0.92%

ADA/HKD-0.92% SOL/HKD-2.49%

SOL/HKD-2.49% XRP/HKD-0.81%

XRP/HKD-0.81%

關于衍生品,除了在現貨基礎上加多少倍杠桿,其實還有另一種放大風險與收益的方式,那就是直接追蹤以現貨價格的次方來計價,也就是Power Perpetuals。

最早是由Opyn團隊在2021年8月份提出的,并在2022年1月份正式推出Squeeth。

Squeeth提供的是一種杠桿代幣oSQTH,但oSQTH不是加了若干倍杠桿的ETH,而是追蹤ETH價格的2次方。

如果你想做空ETH,那就在Squeeth上抵押ETH或者Uniswap的LP代幣(抵押比率是200%),然后鑄造出oSQTH,再拿到Uniswap V3上賣出。

如果你想做多ETH,那就在Uniswap V3上買入oSQTH即可。

作為杠桿代幣,oSQTH背后是有清算機制的,當某個oSQTH的抵押比率低于150%時,清算人可以補齊欠下的oSQTH,然后解鎖出對應金額的抵押品,并獲得10%的獎金。

oSQTH對很多交易者來說有很大的吸引力,因為杠桿代幣沒有到期日且不會爆倉,而且還有清算機制來保證代幣的內在價值。

巴塞羅那足球俱樂部與World of Women合作推出第二款NFT Empowerment:6月24日消息,巴塞羅那足球俱樂部與NFT項目World of Women合作推出Masterpiece系列第二款NFT Empowerment,該NFT以足球運動員Alexia Putellas為主角,以致敬她在歐冠半決賽對陣Wolfsburg時的精彩表現。[2023/6/24 21:57:38]

但是oSQTH作為合成資產,也就意味著杠桿率小于1(低于150%就會被清算)。

而Deri Protocol推出了Power Perpetuals的另一種方案——可以在追蹤價格平方的基礎上加杠桿,本質上它是一個永續期貨。

mBTC2——BTC2的1/1000的永續期貨

Deri Protocol給出的Power Perpetuals解決方案是永續期貨,但追蹤的價格并不是現貨價格,而是它們價格的2次方。

在現貨市場,你持有BTC,從4萬美元漲到4.5萬美元,那么漲幅是12.5%。

在期貨市場就比較刺激了——你就可以加杠桿,也可以選擇做多或者做空。

假設你是加了10倍杠桿來做多BTC,那么BTC從4萬美元漲到4.5萬美元,但你的漲幅就是125%。當然如果你是做空,意味著你虧損了125%。

加密礦企Pow.re以1.5億美元估值完成920萬美元的A輪融資,并獲1800萬美元戰略投資:金色財經報道,加拿大加密礦企Pow.re宣布以1.5億美元估值完成920萬美元A輪融資,本輪融資由加密資產管理平臺HaruInvest領投,數字資產交易公司Trinito和RFD Capital參投。Pow.re另外獲得來自Haru的1800萬美元戰略投資,用于資助該公司向巴拉圭的擴張。[2023/2/2 11:42:59]

而在Power Perpetuals市場就更刺激了。因為你不僅可以加杠桿、做多或者做空,而且是按BTC2來計價的。

假設你也是加了10倍杠桿來做多BTC2,會發生什么?

當BTC從4萬美元漲到4.5萬美元,就意味著BTC2從16億美元(你沒看錯,16億)漲到20.25億美元,漲幅約26.56%,這遠高于現貨的漲幅(12.5%)。

但是別忘了,你此時還加了10倍杠桿,那么漲幅就是265.6%。

因為BTC2的價格在交易過程中無疑是天文數字,所以Power Perpetuals交易的是BTC2的1/1000——mBTC2。

當BTC現貨價格是4萬美元時,BTC2是16億美元,mBTC2是160萬美元。另一個標的mETH2也是同理。

Vitalik:與PoW的共識機制相比,PoS消耗的電力減少99.95%:金色財經聯合Coinlive現場報道Singapore FinTech Festival 2022,以太坊創始人Vitalik Buterin發表題為《大合并:與 Vitalik Buterin 一起重構以太坊》的演講,談到了以太坊的合并的好處、困難和問題。Vitalik表示,與PoW的共識機制相比,PoS 消耗的電力減少了 99.95%。強大的共識設計和并行確認,讓攻擊鏈的難度增加、更容易進行升級、降低了代幣發行要求,這些都為以太坊帶來更好的穩定性。未來以太坊要提升可擴展性、用戶體驗、安全問題和隱私,Vitalik已經想到了幾個解決方案,例如danksharding,通過添加大量數據空間來改進以太坊基礎層。[2022/11/3 12:13:04]

也就是說mBTC2會帶來比傳統BTC期貨更高的回報(如果方向對的話),當然也比oSQTH的回報更高。

??資金費——多空再平衡

Power Perpetuals市場上mBTC2的收益非常刺激,但多頭與空頭體驗到的刺激程度不一樣,它們面臨的風險/收益是不對稱的。

用一句話來概括,多頭在上漲中的收益,要高于同等幅度的下跌中的虧損。空頭反之亦然。

這里繼續用剛才的案例來說明。

聲音 | 開發者:ProgPoW提案不太可能被納入伊斯坦布爾升級:根據Tim Beiko的推文,上周開發者們討論了ProgPow。由于伊斯坦布爾的測試網必須在大約1個月內上線,到目前為止因為缺乏審計結果,加上一些規格問題,似乎不太可能將其納入伊斯坦布爾,但是無論哪種方式都沒有達成很強的共識,并且提出了審計后(假設沒有問題)進行僅升級ProgPow網絡的選項。這絕對是未來AllCoreDevs的話題。[2019/7/22]

當BTC從4萬美元漲到4.5萬美元時,BTC的漲幅是12.5%,而mBTC2的漲幅約26.56%。

假如多頭持倉了1個mBTC2,那從160萬美元漲到202.5萬美元,獲利了42.5萬美元。

多頭的獲利也就意味著空頭承擔的損失。

但是當BTC從4萬美元跌到3.5萬美元時,BTC的跌幅是12.5%,而mBTC2的跌幅約23.4%。

假如多頭持倉了1個mBTC2,那從160萬美元跌到122.5萬美元,虧損了約37.5萬美元。

多頭的虧損也就意味著空頭的獲利。

細心的你也許已經發現了,對mBTC2多頭來說,從BTC上漲12.5%中的獲利要高于下跌12.5%帶來的虧損。

畢竟追蹤的是價格的平方,注定了是非線性關系。這種收益與虧損的不對稱會導致交易者更愿意成為多頭,所以需要在資金費率上做調整,來維持多頭與空頭之間的平衡。

澳大利亞區塊鏈初創企業代幣POWR一周飆升253%:據CCN報道:澳大利亞區塊鏈初創企業Power Ledger代幣價格在周一達到了0.705美元的峰值,一周時間飆升了253%,但截止發稿,其價格再次回落,該事件使POWR成為當天最受交易的第七大加密貨幣。[2017/11/22]

Power Perpetuals的多頭需要向空頭支付資金費用,空頭可以通過賺資金費用。

當BTC是4萬美元時,mBTC2的市場價格其實會高于160萬美元(比如163.1284萬美元),高出的那部分(31284美元)就是多頭給空頭每周要支付的資金費用。

需要注意的是,資金費用是按秒收費的,所以每秒的資金費用就是每周資金費用再除以7*24*3600。

方便起見我們還是按日資金費來算,發稿時的日資金費率是0.186%(相當于年利率67%)。

當然資金費用是根據價格實時波動的,但無論如何這個量級的資金費率已經很可觀了。

所以我們不難發現得出這樣一個結論——mBTC2遠比傳統期貨更適合做短期看漲(因為多頭面臨的漲幅要高于跌幅),也遠比傳統期貨更適合長期看跌(因為mBTC2空頭會持續收高昂的資金費用)。

無常損失的完美對沖工具

與傳統期貨相比,Power Perpetuals市場不止更適合短期看漲的多頭,以及無論長期短期都看空的空頭,其實還有一個隱秘的意想不到的功能——對沖LP的無常損失。

在探討如何對沖無常損失之前,我們先回顧一下無常損失是怎么來的。

最常見的AMM模型是恒定乘積做市商(CPMM)。假設資金池里有A、B兩種代幣,而x、y分別是它們的數量,那么x*y=k(k是恒定的常數)。

所以當x增多時,y就會減少,反之亦然。

如果你想取出一定數量的A,就必須存入能夠維持K值恒定的數量的B,這時A的價格就出現了——等于y(即B的數量)/x(即A的數量)。

尤其需要注意的是,AMM的價格只取決于上述的數量變動,與外部價格無關,所以一定會出現該AMM的價格與外部交易所的價格不一致。

這就交給套利者來解決。套利者捕捉到差價,然后在該交易池里存入價格比外面貴的代幣,然后取出更多的比外面便宜的代幣,直到該交易池的價格與外部價格一致。

那么對LP來說,就會造成無常損失。因為LP是按1:1的比例來給AMM的交易對提供資產,外部價格波動引來套利者重新平衡資產比例,最終LP手中的資產也會隨之變動。

簡單來說是漲價的代幣數量減少,而跌了的代幣數量增多。

最終的結果就是,無論上漲還是下跌,LP手中的代幣對的總價值都會低于當初單純持有資產的總價值,損失的這部分就是無常損失。

這種入場價格變化引起的無常損失看起來陡峭得可怕,事實上確實可怕……但其實只要LP代幣對的相對價格保持在入場的50%以內,無常損失始終小于2%。

有一說一,與賺的流動性激勵相比,這部分損失其實完全可控。不過一旦超出50%,無常損失帶來的虧損就真的很大了,極端行情下有可能整個LP代幣對無限趨近歸零。

而Deri的Power Perpetuals提供了一種對沖無常損失的解決方案。

假設LP的初始流動性是1 ETH:4000 USDC,那么用w個單位的ETH2和z個單位的ETHUSD期貨構成的組合,就能獲得遠比價格波動50%更加平坦的價格保護。

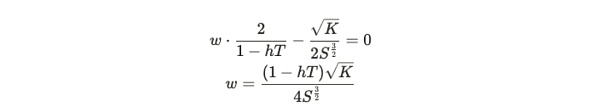

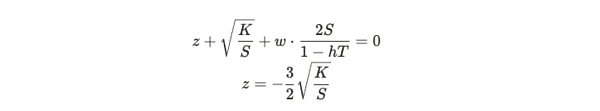

w和z的計算公式如下:?

T:資金費周期(對Deri的powers來說就是一周)

h?=?r?+?2/2

r:無風險利率

? ??: 波動性

? S:ETH現貨價格

? K:AMM的恒定常數

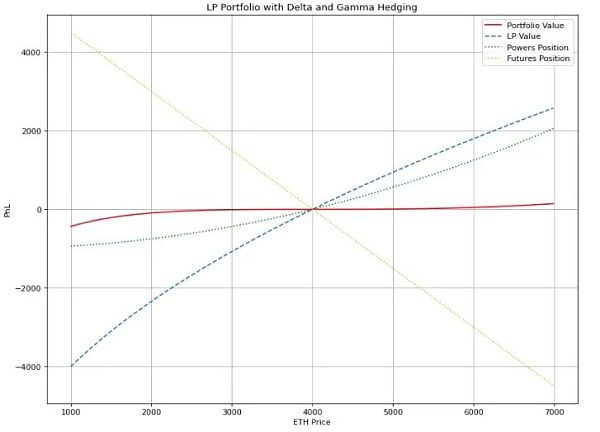

下圖是隨著ETH價格變化,不同策略面臨的盈虧表現。

黃色直線是期貨空頭的價值,藍色曲線是LP代幣對的價值,綠色曲線是Powers的價值,而紅色曲線則是整個投資組合最后的綜合價值,我們可以看到它在很寬的范圍內都保持了平坦。

目前的Power Perpetuals只有mBTC2和mETH2,只能給BTC-USD和ETH-USD這兩個LP代幣對做對沖。但未來會有新的Power代幣上線,如mBNB2。?

總之用Power代幣和期貨構成的投資組合,在發生極端行情時仍可以完美對沖無常損失。

總結

如果投資者非常篤定地認為市場會走向某個方向(做多或做空),oSQTH提供的杠桿代幣追蹤的是價格的2次方,理論上回報會比現貨更高(前提是賭對了的話)。

Deri Protocol是以永續期貨的方式提供了Power Perpetuals的解決方案,還可以在此基礎上加杠桿。

對多頭來說,可以帶來比追蹤期貨更高的回報,而且漲幅要高于跌幅,所以遠比傳統期貨更適合做短期看漲。

當然,為了平衡空頭面臨的風險,多頭給空頭支付的資金費用也高于傳統期貨。所以對空頭來說,也遠比傳統期貨更適合長期看跌(資金費用的回報很高)。

另外,用Power代幣和期貨構成的投資組合,可以在發生極端行情時仍可以完美對沖無常損失。

最后,你會選擇用Deri的Power Perpetuals(目前有mBTC2和mETH2)做什么呢?

做多?做空?還是對沖?歡迎在評論區說出你的看法~

(點擊以下鏈接,觀看完整視頻) https://www.bilibili.com/video/av37065233/?p=2在此次課程中,肖臻老師講到了比特幣中的密碼學原理.

1900/1/1 0:00:00隨著人們對 DAO 的理解越發深入,以及在 OpenDAO 空投等一系列事件的推動下,類似的空投活動以及 DAO 的推出已經司空見慣.

1900/1/1 0:00:00Terra官方公布了36個空投項目,LUNA質押者可以獲得額外的獎勵,部分項目仍然值得埋伏。實際上,Terra生態正在逐漸開枝散葉.

1900/1/1 0:00:00原文標題:《幫助普通用戶完整理解 Web3 的平臺——Layer3》 撰文:區塊鏈研習社 最近關于 Web3 有很多討論,更有傳說?Web2 大廠很多年輕人裸辭 all in Web3.

1900/1/1 0:00:00在應用層還遠沒有達到可以被炒作的當下,底層網絡依然還有想象空間。Solana、Avalanche 這些上一代新公鏈還沒有被所有人接受,再加上 Layer2 的發力,下一代網絡也就承載了更多期待.

1900/1/1 0:00:00在故事開始前,我們先來看一張股價走勢圖。 上圖反映的是知名藝術品拍賣行「蘇富比」(Sotheby)的股價歷史走勢情況.

1900/1/1 0:00:00