BTC/HKD-2.41%

BTC/HKD-2.41% ETH/HKD-1.9%

ETH/HKD-1.9% LTC/HKD-0.15%

LTC/HKD-0.15% ADA/HKD-1.53%

ADA/HKD-1.53% SOL/HKD-5.37%

SOL/HKD-5.37% XRP/HKD-1.49%

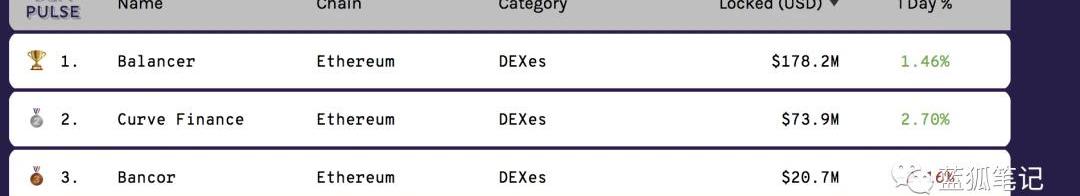

XRP/HKD-1.49%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。當我們提到DEX賽道,Curve是繞不過去的項目。它鎖定的資產量達到7300多萬美元,當前在DEX類別中排名第二,僅次于Balancer,超過Bancor。如下圖:

除了鎖定資產量排在前列,其交易量也長期位居前列,如下圖,在最近七天交易量上超過6800多萬美元,僅次于Uniswap,高于Balancer、0x、Kyber等。

那么,作為DEX賽道的重要選手之一,如何簡單理解Curve?Curve:穩定幣版本的Uniswap

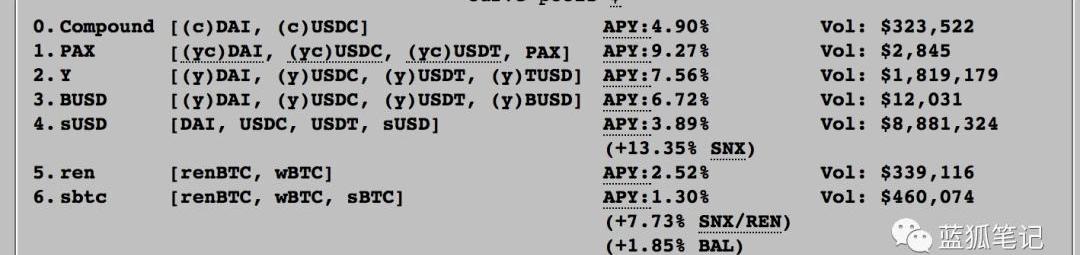

第一次看到Curve的普通用戶,都會為其顏值感到驚訝,其獨具一幟的UI,一言難盡的兌換體驗,看上去并不是那么平易近人,不過讓人過目不忘,印象深刻。其實使用過了,也不復雜。為了理解Curve,可以將其類比為人們熟悉的Uniswap,Uniswap是去中心化的交易協議,可以簡單理解為去中心化的交易所。而在Curve上主要交易DAI、USDC、USDT、sUSD,以及renBTC、wBTC、sBTC等代幣,可以將其簡單理解為專注交易穩定幣的Uniswap。目前AMM模式的DEX都以Uniswap為標尺進行項目的描述,如果說Balancer是通用化版本的Uniswap,那么,Curve是穩定幣版本的Uniswap。關于Balancer,可以參考藍狐筆記之前的文章《Balancer:通用化的Uniswap》。AMM模式采用的是流動性池模式,它通過流動性池進行代幣的兌換,這跟訂單簿模式完全不同。關于流動性池模式,可以參考藍狐筆記之前的文章《一文讀懂Uniswap》。目前Curve上一共有7個代幣池。其中5個穩定幣池,2個代幣化的BTC池。

派盾:當前Curve上stETH與ETH兌換比例為1:0.958:9月7日消息,據派盾(PeckShield)檢測顯示,當前stETH與ETH兌換比例為1:0.958。當前池內擁有155,77.4枚ETH(占比22.71%),530,226.55枚stETH(占比77.29%)。[2022/9/7 13:13:20]

Curve主要是專注穩定幣的DEX,為什么發展這么快?

*2020上半年是穩定幣的爆發期USDT等各種穩定幣發展迅速,穩定幣的需求大幅上漲。*穩定幣日趨多樣化,除了USDT還有USDC、TUSD、sUSD、BUSD、DAI......在不同的穩定幣之間也存在交易的需求,在CEX中,不同穩定幣之間的交易相對割裂,滑點還可能更高。對穩定幣為主的DEX有實在需求。*流動性挖礦效應從6月中旬開始,Compound和Balancer開啟了流動性挖礦,產生了大量的穩定幣交易需求。隨著流動性挖礦概念深入人心,Cuvre自己也推出CRV代幣挖礦,且有些代幣池還獎勵其他代幣,例如sbtc池,還會獎勵SNX、BAL等代幣。此外,它同時也可以賺取來自Compound、Aave、dYdX等借貸協議的收益,這讓為Curve提供流動性產生吸引力。這些資金的注入進一步提高了流動性,進一步降低了滑點,帶來更大的用戶吸引力,從而產生正向循環。此外,需要注意的是,今天的Curve已經不完全是穩定幣之間的交易。它還引入了代幣化BTC之間的交易,如sBTC、renBTC、wBTC。Curve上流動性提供者的收益

Web3 安全生態基礎設施 GoPlus Security 為 NFTPlay 智能展示畫框提供安全支持:7月23日消息,據官方推特,新一代 NFT 產品 NFTPlay已接入 GoPlus Security 的 NFT 安全檢測 API,可對NFTPlay 應用程序和智能框架設備中顯示的 NFT 合同地址進行安全認證,進一步保障用戶的NFT安全。

據悉,Go+Security 作為 Web3 的“安全數據層”,提供開放、無需許可、用戶驅動的安全服務。NFTPlay是新一代的NFT產品,主要基于NFT生態中的線下展示場景,滿足NFT持有者的展示、社交需求,圍繞IRL進行Web3社交和生態拓展。希望通過IRL設備,虛實聯動,豐富現實世界與鏈上世界的交互場景。[2022/7/23 2:32:34]

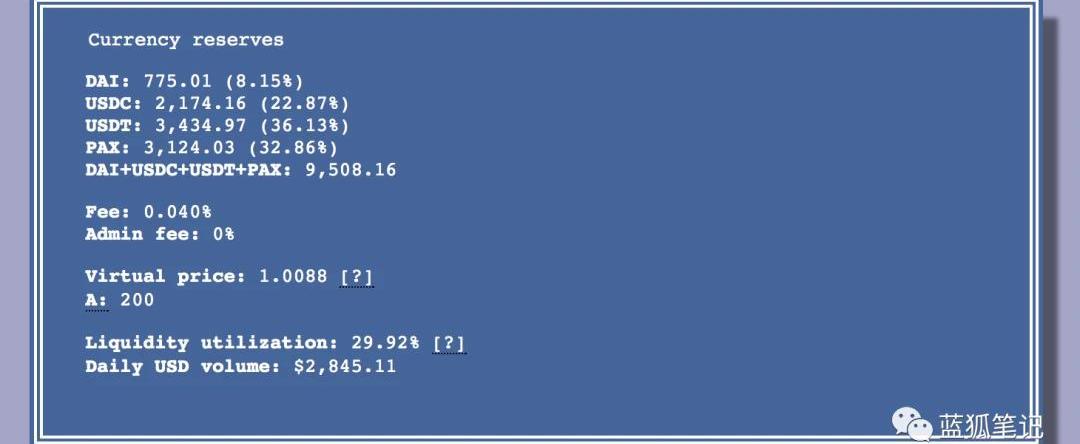

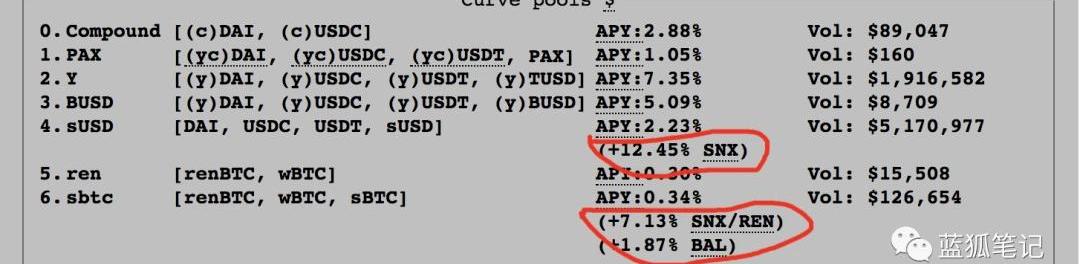

在Curve上提供流動性,可以獲得高于現實世界的年化收益,如上圖,在寫稿時的APY從1.30%到9.27%都有。在Curve的收益結構中,流動性提供者可以捕獲的收益包括交易費用、額外的利息、代幣獎勵。所謂的交易費,就是所有發生在Curve上的交易,不管它是通過Curve官網、還是通過1inch、Paraswap等DEX聚合商,這些交易都會收取一筆交易費用,這筆費用會給到流動提供者。交易費用當前主要收取0.04%的費用,交易量越大,流動性提供者的年化收益就越高。除了交易費用,還有額外的利息。利息主要來自于借貸協議或借貸聚合商,如Compound和iEarn。例如在Curve的Compound池中,流動性提供者可以獲得來自Compound的額外利息。在Curve的Y池中,是YToken,可以獲得來自iEarn的收益。iEarn是收益的聚合器,它可以幫助資產進行最佳的收益配置,以調整到不同的協議中,其中包括Compound、Aave、dYdX等。對于Curve代幣池y來說,yDAI、yUSDC、yUSDT以及yTUSD都可以賺取外部的不同協議的利息收益。有些用戶可能會奇怪,自己明明存入的是USDC,怎么會變成yUSDC呢。這因為Curve幫助進行代幣的包裝,將其從USDC轉換為yUSDC,這樣可以從借貸協議中獲取收益。不過,這里也要考慮其中的風險,參與的協議越多,在獲得更高收益的同時,也帶來更大的系統性風險。在用戶選擇為流動性池提供流動性池時,這個是需要考慮的。當然也有池沒有來自外部的收益。費用和外部協議的利息收益構成了Curve池當前年化收益的主要部分。還有一個用戶可能不太容易理解的地方,當用戶存入100DAI到下圖的代幣池后,用戶的100DAI會按照當前比例分成8.15DAI、22.87USDC、36.13USDT、32.86PAX,同時,它也隨著人們的兌換和套利不斷變化。這也是Curve進行的按比例調整。

Curve上stETH與ETH兌換比例漲至1:0.9454:金色財經報道,據Curve頁面顯示,stETH與ETH兌換比例漲至1:0.9454。當前池內擁有126,000.46枚ETH(19.89%),507,503.22

枚stETH(80.11%),流動性池比例傾斜程度有所緩和。[2022/6/22 4:44:47]

Curve還有一個獎勵調節機制,鼓勵人們存入代幣池中比例較少的代幣。比如上圖中DAI比例較少,為了鼓勵人們在該代幣池中存入更多的DAI,在用戶存入DAI后會獲得一些獎勵。獎勵源于其市場價格更高且在代幣池中低于預期比例。同時,在人們提取代幣時,雖然提取那種代幣取決于用戶,但它也有激勵政策,激勵人們提取占比較高的代幣,可以獲得獎勵。所以,往Curve中存入穩定幣或包裝過的btc時,最佳策略是存入占比較少的代幣,這樣可以獲得獎勵。此外,當用戶的100DAI被分成8.15DAI、22.87USDC、36.13USDT、32.86PAX后,它不會影響用戶收益。Curve作為流動性池模式的DEX,一些代幣可以在上面引導出流動性,其中就包括sBTC、wBTC和renBTC。作為流動性挖礦最早的實施者之一,Synthetix在Uniswap上嘗到了甜頭,如今在Curve“故伎重演”:如果用戶為sUSD池提供流動性,不僅可以獲得交易手續費,還可以獲得SNX代幣獎勵。除了sUSD池,sBTC池的流動性提供者同樣也可以獲得額外的SNX/REN/BAL代幣獎勵。這些都是在Curve上提供流動性的額外獎勵。

Enigma Securities任命Barry Finkelstein為投資銀行業務全球主管:5月17日消息,提供數字資產流動性和咨詢服務的金融服務公司Enigma Securities宣布任命Barry Finkelstein為其投資銀行業務全球主管。Barry Finkelstein曾在華爾街多家公司工作,擁有30多年的交易、結構和分銷經驗。

Barry Finkelstein將專注于為新興的數字企業、項目和用例提供全面的銀行和咨詢服務,并為Makor Enigma的現有機構客戶提供傳統和定制的投資機會。(PRNewswire)[2022/5/17 3:23:05]

由于可以獲得多重獎勵,不斷激勵更多人為Curve提供流動性,而更多人提供流動性進一步增加了流動性和深度,降低了交易滑點,這導致Curve在一些代幣的交易體驗上已經超過了CEX。從當前Curve上的收益看,它已經遠低于當初的年化收益,市場逐漸走向均衡。CRV代幣

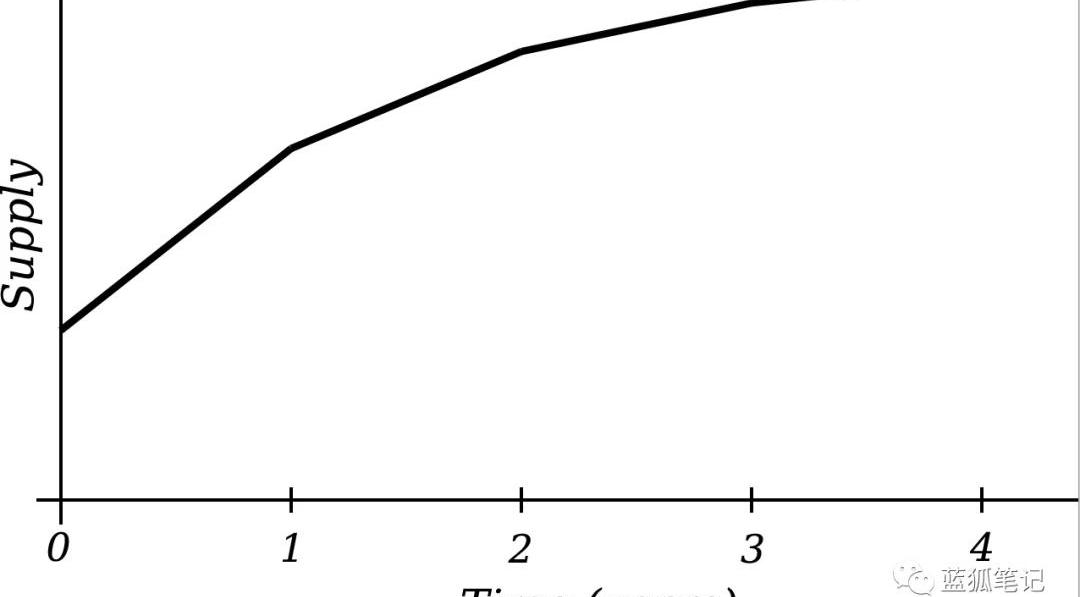

剛才一直在說Curve上的手續費、額外獎勵,而最新的獎勵是其原生的CRV代幣。隨著Curve治理代幣開始浮出水面,所有為Curve提供過流動性的流動性提供者都有機會獲得其治理代幣CRV的獎勵。那么,什么是CRV代幣?CRV是Curve的治理代幣,治理代幣是其走向去中心化DAO治理的重要一步。CRV計劃于7月份推出,按照Curve計劃,CRV應該很快就會推出,不過具體的CRV細節還沒有完全披露出來。當前用戶想要獲得CRV的唯一辦法就是為Curve提供流動性,因為它沒有公開銷售或任何空投計劃等,凡是為Curve提供過流動性的用戶都會獲得CRV的代幣,這是從第一天開始累計計算。也就是說,其CRV的首批分配會根據總流動性按比例分配。當CRV推出之后,用戶也可以在DEX上購買,也許會在Uniswap和Balancer上,具體還不清楚細節。CRV的初始發行量為10億個,后續會增發,封頂為30.3億個。根據具體條件不同,團隊和投資者手中的CRV會有2-4年的授予期。

Curve Finance計劃近期添加TUSD Metapool:據最新消息,Curve社區于3月10日在官方論壇上發起CIP#53提案,提議為即將部署的TUSD Metapool增加Gauge Weight功能。每周Curve將根據不同基準池的Gauge weight重新分配CRV代幣分配比例。TUSD Metapool上線Curve后,用戶可在Curve Finance體驗TUSD、DAI、 USDC和USDT四種穩定幣之間低滑點、低手續費的兌換。如果CIP#53提案通過,為TUSD池提供流動性的Curve用戶還可根據其Gauge Weight獲得CRV代幣。投票地址見原文鏈接。

TUSD是一個1:1錨定法幣且高度透明的美元穩定幣項目,目前已上線70+中心化交易所,在數十個DeFi交易及借貸平臺中流通。為確保其美元儲備與流通量比例達到1:1,穩定幣TUSD與全美最大的會計公司之一進行實時審計合作,用戶可隨時通過官網trueusd.com 獲取審計結果。[2021/3/11 18:36:19]

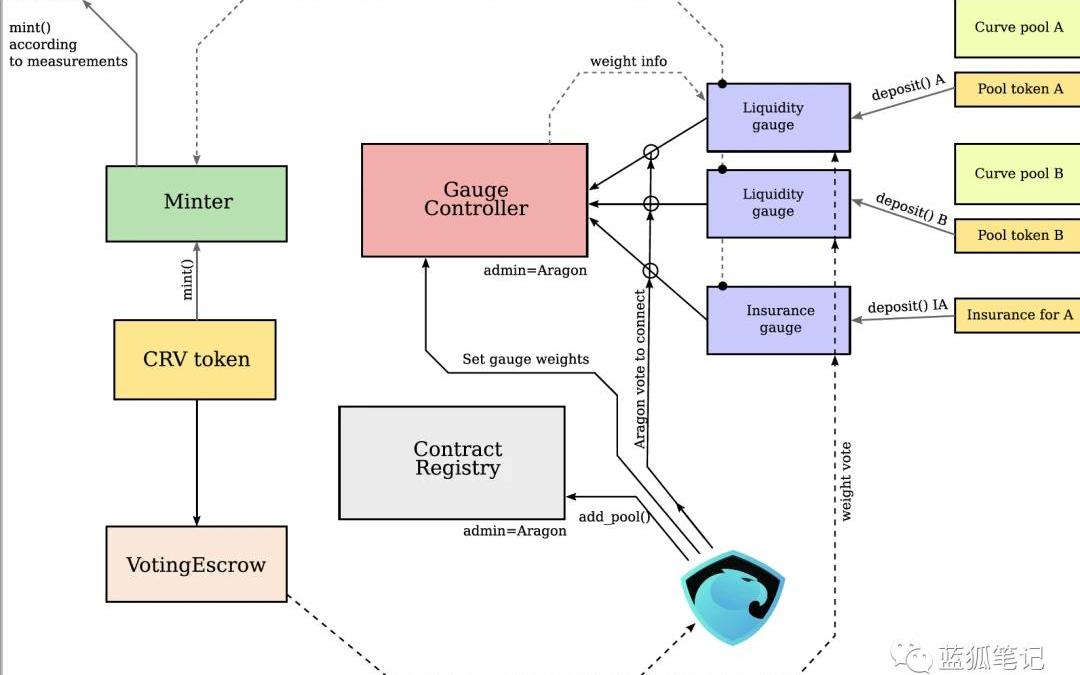

CRV代幣是治理代幣,它具有時間權重的投票功能和價值捕獲機制。說到治理,就涉及到CurveDAO。關于CurveDAO,可以見下圖:

CurveDAO包括多個智能合約,通過Aragon連接。不過它采用的不是1代幣1票的模式,而是加入了鎖定時間的權重,也就是說,每個代幣之間其投票權重是不同的,鎖定時間越長,同樣的代幣數量,其投票的權重越高。CRV的投票具有數量和鎖定時間的雙重權重。這種投票機制,不僅在某種程度上可以增大對治理操控的難度,同時也起到鎖定CRV減少流通量的作用。價值捕獲機制方面,主要是通過代幣銷毀的機制。在Curve上有代幣池,每個代幣池都可以捕獲管理費用。這些管理費用會用來購買和銷毀CRV代幣。這意味著,如果Curve上的交易量越大,其后續可以捕獲的價值越大。目前管理費用還沒有收取,只收取了交易費用,交易費用分配給流動性提供者。風險

任何高收益都伴隨著高風險,在任何DeFi項目上都有類似的情況。Curve上也不例外,其中包括Curve智能合約的相關風險、外部借貸協議的相關風險、代幣池中穩定幣及代幣化BTC的相關系統風險等。參與DeFi項目,在享受盛宴同時,也需要控制好的風險。

Tags:CURCurveUSDCRVMero CurrencyLP-yCurvepusd幣兌換人民幣crv幣漲不起來的原因

比特幣經過了兩個多月的橫盤,振幅越來越小。從期權市場數據看,越來越多大宗交易以寬跨式組合的形式成交,交易員可以通過這種形式來押注大波動的來臨。因為跨式組合過于昂貴,要承擔高額的時間價值損失.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:STEPHENO'NEAL,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自金色財經,作者:Maxwell,Odaily星球日報經授權轉載。DeFi是DecentralizedFinance的縮寫.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載。OceanProtocol是一種專注于數據收集,共享和貨幣化的去中心化數據交換協議.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,星球日報經授權發布。 在題為《數字資產:打開數字經濟的新選項》的演講中,數字資產研究院副院長、通證思維實驗室發起人孟巖提到,DeFi的內卷式發展給了數字資產一個很好的.

1900/1/1 0:00:00人生不需要那么多,1000個EOS就夠了。如今這句話卻成了笑話。EOS一出生就含著金鑰匙,各路大V齊刷刷的站臺,是最具潛力的以太坊殺手.

1900/1/1 0:00:00