BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD+0.19%

LTC/HKD+0.19% ADA/HKD+0.16%

ADA/HKD+0.16% SOL/HKD+0.13%

SOL/HKD+0.13% XRP/HKD+0.07%

XRP/HKD+0.07%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。從SushiSwap分叉Uniswap之后,各種swap數不過來了,不少的Swap只是簡單拷貝SushiSwap的流動性挖礦的代幣分配機制,導致這些swap高開低走,甚至走向死亡螺旋。目前流動性超過1億美元,日均交易量超過3000萬美元的swap,除了傳統的Uniswap、Balancer、Curve之外,只剩下SushiSwap,其他的Swap還在追趕的路上。DEX領域現在進入需要創新的階段了,單純的拷貝很難持續下去,其中的創新包括跟NFT的融合、利用layer2的技術等。Equalizer也是采用了AMM模式的DEX。它有什么新的改進值得我們關注?人工調整的代幣分配機制

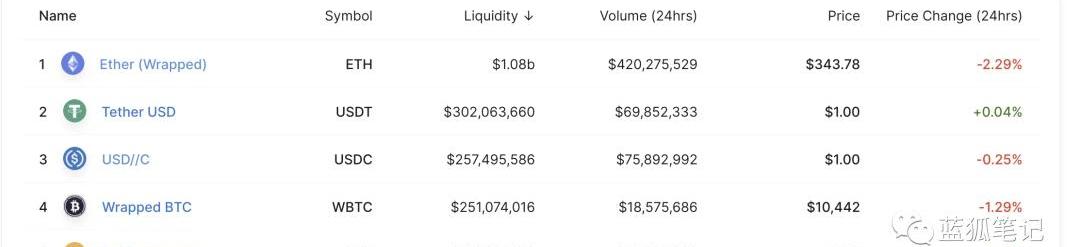

目前各種Swap的流動性挖礦中,基本上都是由開發團隊來決定哪些代幣對的流動性池可以獲得治理代幣的獎勵。這導致一種局面,可以獲得獎勵的代幣僅僅限于部分流動性池,而其他為DEX做出貢獻的流動性池則無法獲得相應的激勵。目前Uniswap上僅有4個流動性池可以獲得獎勵,它們分別是ETH/USDT;ETH/USDC;ETH/DAI;ETH/WBTC。截止寫稿時,Uniswap的流動性為23.8億美元,其中,這四個池的流動性占比超過87%。

不僅Uniswap,SushiSwap和Balancer也有類似的情況。目前Sushiswap上可以獲得SUSHI代幣獎勵的流動性池為29個,目前有流動性的代幣池大約有50個左右,其中有代幣激勵的流動性池提供了超過95%的流動性。

Espresso Sequencer測試網版本Doppio已對公眾開放:8月5日消息,Espresso Sequencer測試網版本Doppio已對公眾開放,本次公開發布主要包括兩方面內容:將Espresso Sequencer demo版本與Polygon zkEVM的分支公開發布,用戶可以向在去中心化的Espresso Sequencer上運行的Polygon zkEVM分支提交交易。;發布Doppio測試網的基準測試結果。[2023/8/5 16:20:10]

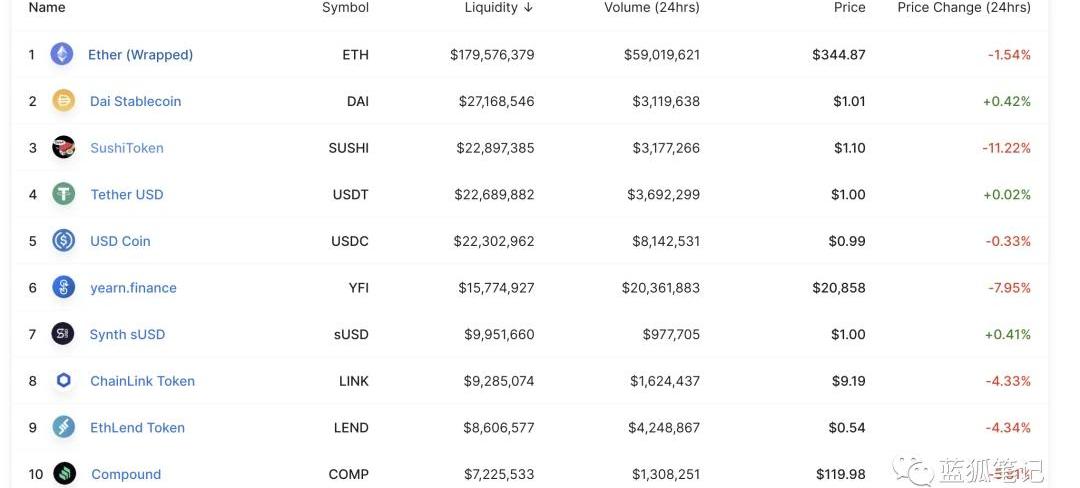

Balancer則采取了白名單和權重因子結合的方式,通過這個模式來控制流動性挖礦的更公平分發。其權重因子跟代幣池的流動性總量、代幣對的比例、交易費用、交易量等有關系。它主要依靠社區治理來推進。

Uniswap、SushiSwap以及Balancer采用了這種部分流動性池才能參與挖礦的模式,其初衷是可以理解的。因為它們要防止垃圾代幣通過提供流動性來獲得代幣獎勵,擔心劣幣淘汰良幣,擔心其整體公平性的問題,擔心其業務發展重心和競爭力問題。不過,這也導致了很多長尾的流動性池無法獲得相應的流動性的獎勵。這里的問題是,這樣的初衷是不是有更好的解決方案?有沒有一種只是基于算法的智能分發機制?而不需要通過團隊或社區治理進行人工調整。它是更去中心化的快速應變機制。通過這種方式,是不是可以實現更好更公平的治理代幣分配?讓長尾代幣池也可以獲得流動性提供的激勵,從而吸引更多代幣為之提供流動性貢獻?下面來看看新的DEX項目Equalizer是如何應對這個問題的?Equalizer的智能化代幣分配機制

Flipside等13家Web3公司推出LiveQuery以統一加密數據:金色財經報道,數據提供商Flipside與QuickNode、Alchemy、Helius、Footprint、Playgrounds、StrangeLove、DappLooker、Credmark、Blockpour、BitQuery、SubQuery 和Chainbase一起推出了一站式平臺LiveQuery,使得通過單個SQL查詢在單個平臺中訪問多個API成為可能,成為同類產品中的首創,任何人都可以與SQL并行實時查詢鏈上和鏈下數據 API,分析師不再需要在平臺之間導航,從不同來源手動收集數據。此外,他們現在可以在單個查詢中組合數據集,解鎖更多用例。[2023/7/27 16:00:56]

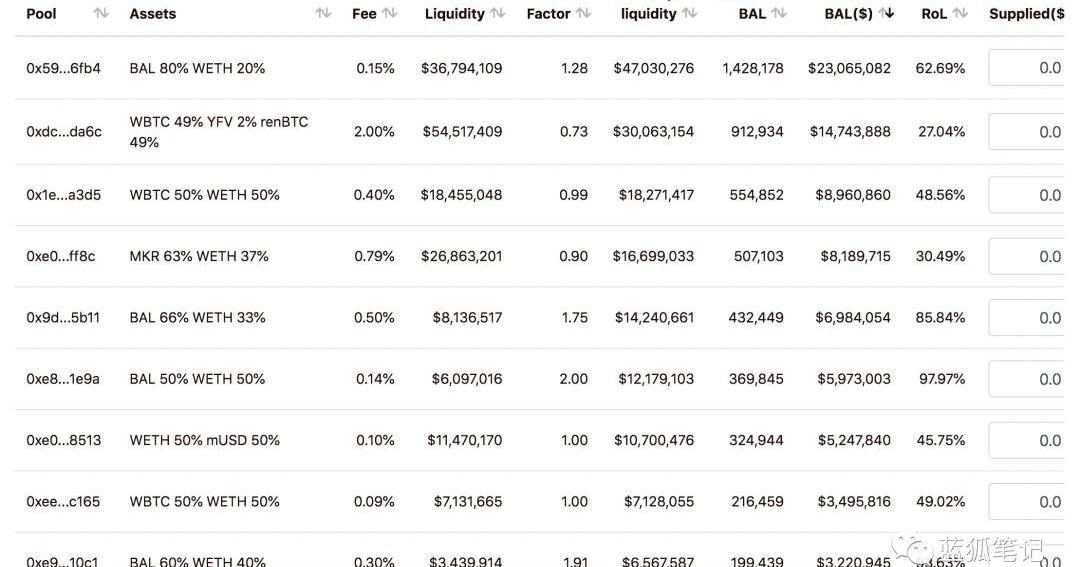

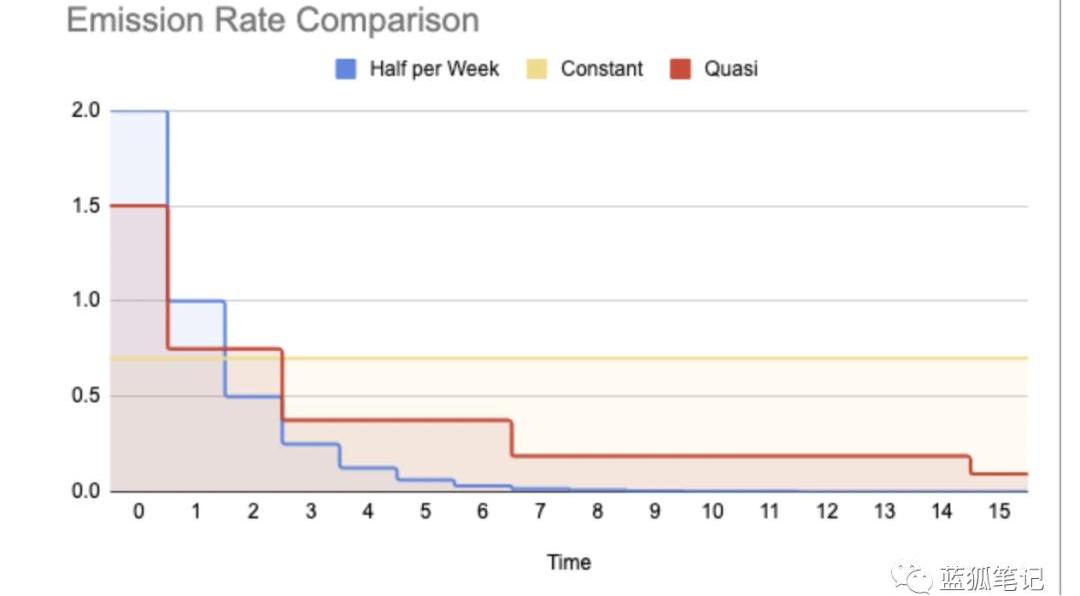

Equalizer也是基于AMM的DEX,其交易機制跟Uniswap基本類似,它主要的不同點在于流動性挖礦機制的設計上面。它試圖讓治理代幣的分配更公平更合理更智能更去中心化,回到DeFi的初衷,回到Uniswap的初衷。Equalizer英文意思為均衡器,也可以看出Equalizer項目有自我調整的機制設計之意。跟Uniswap有自己的治理代幣UNI一樣,Equalizer也有自己的治理代幣EQL。這是Equalizer進行協議治理的代幣,可用于流動性挖礦激勵。EQL也能捕獲其協議的交易手續費價值。Equalizer的價值捕獲和分配在DEX協議項目中,項目可以捕獲的主要價值在于交易手續費。不管是Uniswap、Balancer還是Curve都是如此,這些DEX目前捕獲的價值不僅位居DeFi前列,也位居整個加密領域的前列。Equalizer跟其他DEX也一樣,也可以捕獲交易費用。目前在Equalizer上進行代幣兌換,其交易手續費為0.3%。其中的50%分配給流動性提供者,剩余的50%則用于回購并銷毀EQL。當然,交易手續費的分配也可以通過治理進行調整。從Equalizer的手續費分配來看,它將其中的50%用來回購并銷毀EQL。這是跟Uniswap有較大不同的地方。在Uniswap的0.3%的交易手續費中,其中的0.25%的支付給用戶,而剩余的0.05%分配給代幣持有人,代幣持有人捕獲了整體價值中的16.7%,而在Equalizer中,代幣持有人捕獲了50%的價值。這種設計,意味著如下幾個事情:在Equalizer中,EQL代幣持有人從業務發展中捕獲價值的效率更高。流動性提供者的手續費收益會相應減少,而挖礦的治理代幣收入會提升。如果一段時間內EQL回購并銷毀的量大于新產生的EQL的量,EQL會進入通縮。治理代幣的智能分發Equalizer的代幣EQL可以捕獲其手續費用,它是由其交易量支撐的。那么,治理代幣EQL是怎么分配的?Equalizer的治理代幣EQL沒有預挖,沒有投資人份額,其代幣分配全部通過流動性挖礦分發出去。具體到流動性挖礦來說,Equalizer是怎么做的?沒有挖礦白名單Equalizer上任何人都可以添加交易對。當該流動性代幣池產生了交易量,就可以參與EQL治理代幣的分配,而目前在Uniswap上只有4個流動性池可以獲得UNI的代幣獎勵,SushiSwap只有29個代幣池可以獲得SUSHI代幣獎勵。在這兩個DEX上,大量的長尾代幣的流動性提供者是無法獲得相應治理代幣激勵的。如果所有的流動性提供者都能獲得相應的代幣激勵,這是更公平的分配機制。EQL代幣分配的智能調整Equalizer的流動性挖礦代幣分配是按照交易對的交易量進行智能調整和分發的。它每6個小時進行一次分配比例調整,每次調整會對每個流動性池的挖礦權重產生影響。其挖礦權重的變化跟上一輪中該流動性池回購的EQL數量相關,也就是跟其他交易量的大小相關。流動性池產生回購銷毀的EQL越多,該交易對在未來的EQL的流動性挖礦中的權重就會越高。這種情況下,用戶可能會有兩個擔心,一個是交易量的急劇波動,一個是有人會刷量。首先來看,交易量急劇變化的情況。Equalizer引入了EMA的機制,也就是指數移動平均值機制。它不僅根據當前的交易數據,也會根據歷史交易數進行計算,如下圖:

Espresso Sequencer測試網版本Doppio已發布,未來數月將向外部節點開放:7月20日消息,區塊鏈基礎設施公司Espresso Systems在Polygon zkEVM分叉版本上發布了Espresso Sequencer的測試網版本Doppio。該測試網已經在該公司內部運行,并將在未來幾個月內向外部節點開放。

另外,該團隊還計劃利用ETH質押來確保與以太坊Layer1的經濟一致性,目前正在與Eigenlayer合作。

在Polygon zkVM上啟動測試網之后,Espresso聯合創始人Jill Gunter指出,Espresso還在與Caldera合作,以在Espresso Sequencer和OP堆棧之間建立集成。此外,Espresso已經與Spire、Injective和Catalyst AMM達成合作,以支持這些項目優先與Espresso的Sequencer集成。[2023/7/20 11:06:37]

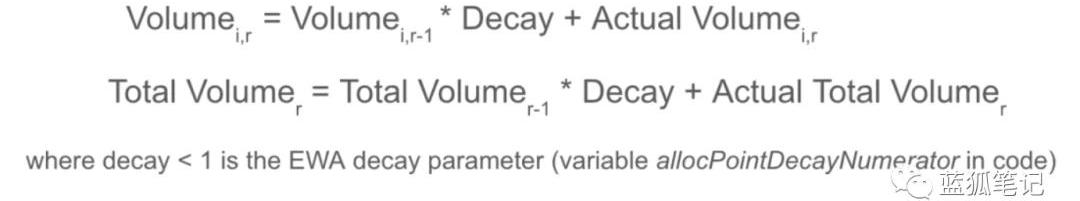

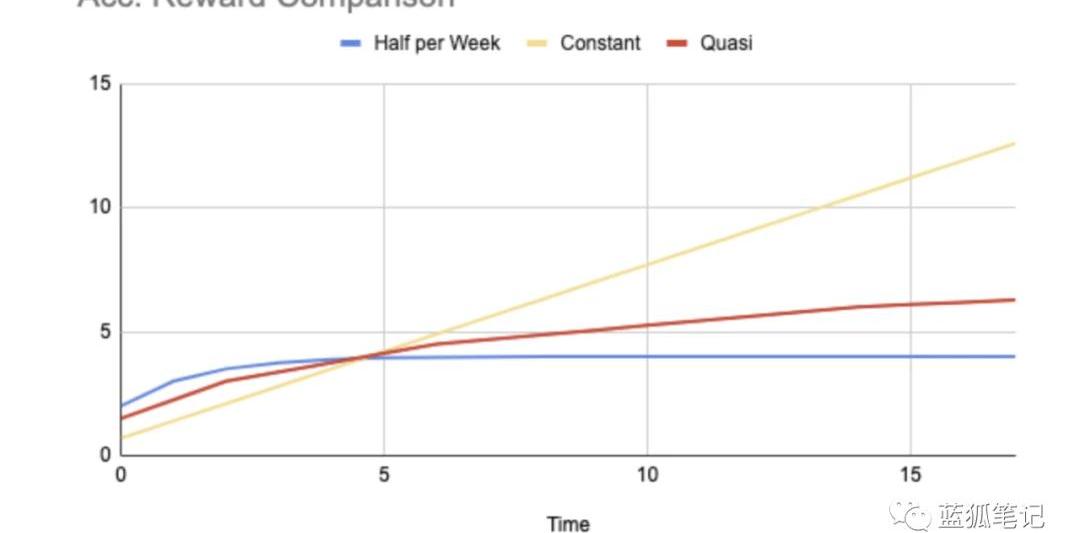

二是關于刷量方面的擔心,會不會導致不公平的分配?Equalizer的設計融入了博弈機制。如果用戶增加了一個新的交易對ETH/XXX,假設其6個小時候內刷了1000萬美元的交易量,產生3萬美元的手續費,其中的50%返回給流動性提供者,50%回購并銷毀EQL代幣,那么,作為流動性提供者,可以收回50%的費用,其1000萬美元交易量每6個小時的刷量成本為1.5萬美元,如果考慮到Gas費用,成本會更高,這里暫不計算。假設EQL為5美元,這個時候,如果用戶在下一輪的代幣獎勵中,其能夠獲得3000個EQL的獎勵,那么刷量是不會虧的,這里有套利機會。但是,由于每6個小時,各個交易對代幣池是需要競爭固定規模的EQL獎勵的,這意味著如果套利空間,其他的代幣池也會參與進來,這是一種博弈機制的設計,最終會出現一種均衡狀態。Equalizer根據不同流動性池的交易量比例,每6個小時自動調整一次,按比例分配EQL代幣,這有點類似于比特幣中的算力競爭。在比特幣的挖礦中,為了獲得區塊的記賬權,為了獲得區塊獎勵,礦工需要在算力競爭中獲勝。而在Equalizer中,這些流動性提供者就像是挖礦的節點,他們可以自己或動員其他人貢獻更多交易量,從而在下一個區塊出產中占據更高的獎勵比例。不過,跟比特幣挖礦中只有一個礦工或礦池獲得記賬權和區塊獎勵不同,Equalizer中所有流動性提供者都有機會按照其代幣池的交易量獲得相應的治理代幣獎勵。在流動性代幣池貢獻更高交易量的同時,他們也為EQL提供了費用支撐的價值,也是為系統做貢獻。這里有意思的是,不同流動性池的代幣激勵是每6個小時進行一次獎勵調整,而不是通過團隊或者社區治理來調整,這種分發模式更智能,調整更快速。平滑的代幣減產機制目前DEX的代幣減產機制是有比較大的爭議的。尤其是之前Sushiswap曾經推出一周后代幣激勵劇降10倍的措施,這種粗暴的方法后來被一些不明其理的Swap采用,加速了它們的死亡螺旋。更合理的代幣減產機制應該考慮系統的長期激勵,一方面保證目前的流動性提供者有利可圖,同時也要考慮后來的參與者有長期動力提供流動性。Equalizer的分發模型是QFS模型,它也會在每個生產周期后減半。這點跟其他項目的減產模式類似,不過它的不同點在于其生產周期的拉長。就是說,雖然每個周期其EQL代幣獎勵會進行減半,但生產周期會加倍,這樣拉長了每次代幣分配的時長,使得其代幣分配本身更平滑。下面是Equalizer將其減產模型跟其他項目的減產模型進行對比的圖。

Polkadot將推出去中心化社交網絡平行鏈Frequency:金色財經消息,Polkadot協議背后團隊周三在其年度社區活動Polkadot Decoded上表示,Polkadot生態系統很快將擁有一個名為Frequency的專用于去中心化社交媒體的平行鏈。Frequency協議構建者、Unfinished Labs首席技術官Harry Evans表示,平行鏈不會為每個被驗證的區塊支付單獨的費用,因為這都計入了平行鏈租賃的成本中,平行鏈租約是通過從Polkadot社區和插槽拍賣收集的資金來解決的,Frequency已經開始了這一過程。

此外,洛杉磯棒球隊道奇隊前老板Frank McCourt創立的去中心化社交網絡協議Project Liberty已選擇了Polkadot生態系統合作,Project Liberty獲得了McCourt約2.5億美元的支持,旨在通過開發一個可公開訪問的社交關系數據庫,從而使社交媒體“民主化”。(Coindesk)[2022/6/30 1:40:19]

從上圖來看,它的減產并不像每周減產一半的項目那么突兀,也不像常數模式那樣沒有節奏變化,它是一個相對平滑的代幣分發機制。與之相對應的是流動性提供者的回報,其代幣計價的回報率不會陡然降低,也不會一直向上,它是一個更平緩的增長模式。代幣本身回報如果陡然降低,會導致流動性提供者收益的大幅下降,導致流動性會其他的swap吸引。如果代幣回報一直向上,它會導致代幣增發過快,如果協議無法同步捕獲相應價值,會讓代幣拋壓增大,最后可能導致實質的收益率下降,從而也會推動流動性提供者的出走。具體來說,Equalizer上線后,基于其QFS模型的分發機制,第一輪生產周期時長為2萬個區塊,大約3.5天,每個區塊生產10個EQL代幣,3.5天會挖出20萬個EQL。減產之后的第二輪時間變成7天,一共挖20萬個EQL;第三輪時間為14天,也可以挖出總量為20的EQL。這樣,如果平均到每天來看,后面周期每天可以產出的EQL是在逐步減少的。Equalizer的DEX探索

動態 | 投資公司Seed Equity Capital更名CoinZoom 進軍數字資產投資市場:據Finance Magnates消息,今日,投資公司Seed Equity Capital更名為CoinZoom Securities,此舉也標志著該公司進軍數字資產投資市場。[2019/5/3]

如果不僅在理論上,而且在實踐上也能證明Equalizer的代幣分發機制是更合理的模式,那么,它有機會在“長尾代幣”的流動性池上獲得更多的青睞,從而繞開Uniswap的“馬奇諾防線”。正如上面提到的,Equalizer的代幣分配機制是根據用戶在上一個輪次銷毀的EQL量來進行重新分配的,它根據上一輪的貢獻比例進行自動調整。它不是通過團隊或者社區治理來調整其挖礦的白名單、挖礦的分配權重等。這意味著它的反應速度更快,分配更少受制于人為的干預,更具有分配的普遍性和更智能化。如果采用團隊或社區治理的模式,有可能出現擁有大量治理代幣的個人或團隊通過其擁有的代幣量對挖礦的白名單或權重進行調整,以推動更符合自身利益的提案的實施。Equalizer目前代幣分配機制的好處是,它是去中心化的,人們只能就機制本身進行博弈,暫時無法通過治理或其他手段來操控未來的挖礦計劃。Equalizer的挖礦博弈部分類似于比特幣的挖礦博弈機制,這為DEX未來的代幣分發模式提供了一種全新的思路,這種思路如果在實踐上證明是成功的,它會促使更多的DEX采用這種代幣分發機制,并最終成為DEX的代幣分發的通用化機制,可以減少人為的代幣分發控制,通過智能分發模式來促進DEX的有機增長。雖然越來越多的團隊加入到AMM模式DEX中來,各種微創新會不斷疊加。最終來說,創新和運營協同驅動以及更合理的社區治理才能從中脫穎而出。DEX賽道,也會出現多家同時并存的狀態,當然,最終來說,真正頭部的只有少數幾家。隨著更多創新的到來,DEX賽道對流動性和交易量的爭奪會越來越激烈,這也會促使各個團隊在機制上、可擴展性等方面做更多的創新嘗試。這對于整個DeFi的正向發展是好事。

編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。之前風靡社區的DeFi流動性挖礦項目DEGO的空投計劃昨天已經開始了.

1900/1/1 0:00:002020年,圍繞Filecoin的爭議從未休止。有人說Filecoin主網還未上線,總市值就達300億美金,是幣圈最大泡沫騙局,也有人說他是下一個以太坊級別的投資機會.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:Filecoin,翻譯:李翰博,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自鏈上觀,作者:郝天,Odaily星球日報經授權轉載。讀過我過往文章的朋友都清楚,我會時不時就行業發展趨勢做一些思考,尤其是在二級市場被一股聒噪情緒包裹的時候.

1900/1/1 0:00:00我在不久前發表的一篇觀點中認為,Uniswap發行的代幣UNI很有可能被SEC認定是證券,因此Uniswap團隊很有可能被SEC起訴.

1900/1/1 0:00:00最近一個多月,Polkadot進度迅猛,公布了平行鏈路線圖、發布了Substrate2.0、還首次實現了平行鏈間資產轉移,作為跨鏈領域的一大熱門,波卡的這些表現無一不令人驚喜。下面我們一一分析.

1900/1/1 0:00:00