BTC/HKD-1.77%

BTC/HKD-1.77% ETH/HKD-2.07%

ETH/HKD-2.07% LTC/HKD-1.21%

LTC/HKD-1.21% ADA/HKD-2.28%

ADA/HKD-2.28% SOL/HKD-2.08%

SOL/HKD-2.08% XRP/HKD-1.83%

XRP/HKD-1.83%編者按:本文來自加密谷Live,作者:Coinrule,翻譯:Sherrie,Odaily星球日報經授權轉載。投資者有了一個新的選擇來增加他們的投資組合。比特幣終于成為一種新的資產類別,它的存在打破了許多傳統投資者對我們所熟知的金融市場的看法。2016年和2017年,比特幣的拋物線式價格飆升主要是由散戶投資者推動的。今年,似乎是機構占據了上風。盡管散戶投資者對大量購買加密貨幣持謹慎態度,這是因為他們對2018年和2019年遭受的損失仍然記憶猶新,但機構投資者采用了健全的風險管理程序,以保護自己不受資金縮水的影響。最重要的是,即使來自企業的投資比例很低,但在一個相對于股票、債券和大宗商品而言仍相對年輕、流動性較差的市場中,它也是有意義的。現在,越來越多的公司公開宣布將比特幣加入他們的儲備財產,這將意味著很難把“精靈”放回“瓶子"。為什么相關性會有影響

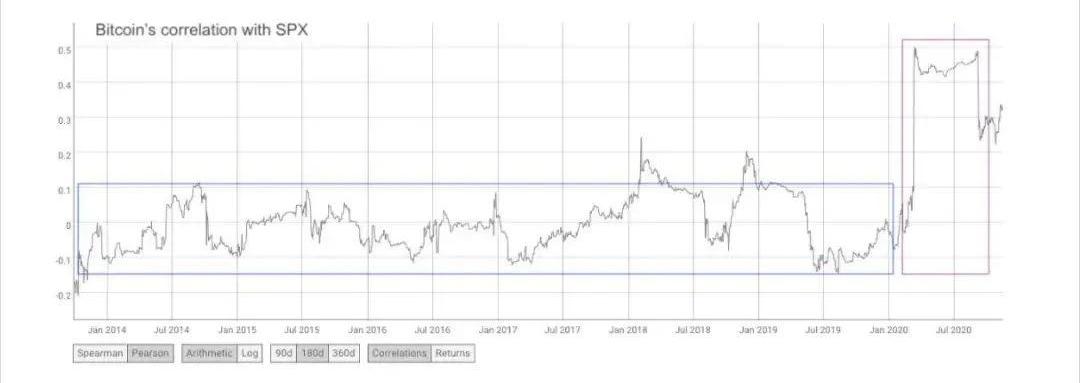

散戶投資者的投資判斷主要基于情緒、價格走勢和新聞。機構投資者的決策過程更為復雜,而且是在先進的模型上進行的,這些模型通常考慮投資組合中所包含的資產之間的相關性。風險管理是專業投資實體能否長期生存的關鍵。評估風險的最佳方法是從確定統計上連接不同資產的關系開始。投資組合經理通過持有彼此盡可能“不相關”的資產來降低總體風險。當不同資產的走勢不一致時,它會顯著降低總投資組合的波動性,因為從統計學上講,一種資產的利潤可以彌補其他資產的損失。這是2020年3月與新冠肺炎相關的市場崩潰期間第一次發生的情況。多年來,比特幣與其他傳統風險資產的關聯度一直很低,但隨著關聯度突然上升,比特幣與股票一起下跌。

觀點:如今的加密行業高度集中,帶有“殖民思維”:3月21日消息,據Business Insider報道,德蒙福特大學計算機科學與信息學學院的研究員Catherine Flick認為,在少數大人物的技術官僚治理下,互聯網已經演變成一個高度集中的網絡。Flick同時也認為加密行業有一種“殖民思維”,權力集中在少數依賴廉價勞動力的人手中。

她解釋說,一些杰出的藝術家創造了一些業內炙手可熱的NFT藏品,但他們沒有得到公平的補償。例如Bored ape Yacht Club(BAYC)系列背后的首席藝術家,據稱她的作品未獲得公平的報酬。

Flick進一步指出,去中心化意味著沒有單獨的個人或公司掌握控制權。但現在的情況并非如此,因為似乎出現了“如此多理論上去中心化但實際上重新中心化的事例”。例如,BAYC背后公司Yuga Labs從Larva Labs手中收購了CryptoPunks和Meebits藏品。(Zycrypto)[2022/3/21 14:09:34]

觀點:Coinbase員工獲贈的4250萬美元股票可能會買成加密貨幣:Coinbase發言人表示,Coinbase已向1700多名員工提供了100股股票。考慮到Coinbase直接上市的參考價格為250美元,這筆贈款可能價值4250萬美元。文章認為,精通加密市場的Coinbase員工可能會從其股票中套現,并將其收益轉換成加密貨幣。(Cryptonews)[2021/4/14 20:19:08]

游戲中的新玩家

有趣的是,加密市場崩潰的主要驅動因素可能是短期投資者和投機者的反應。從Bitfinex未平倉的杠桿頭寸數量中我們可以看到,賣空者以創紀錄的速度增加了他們的風險敞口,而買家則因突然的追加保證金通知和清算而不得不平倉。我們可以假設,這些短期交易者中至少有一部分也投資于股票和股票衍生品,因此必須相應地調整他們的交易。從3月到6月,比特幣、Facebook、谷歌和蘋果的價格表現(相對而言)幾乎完全重合。

觀點:ETH能力比BTC更好,市值和品牌化將很快提高:2月6日,Cyber Capital創始人、加密早期研究員Justin Bons在推特上表示,以太坊有著光明的未來,繼承了比特幣的命運。從能力上ETH確實做得更好,優秀的貨幣質量與更高的安全性相結合。現在,ETH甚至有更多的采用,市值和品牌化也將緊隨其后。[2021/2/7 19:05:47]

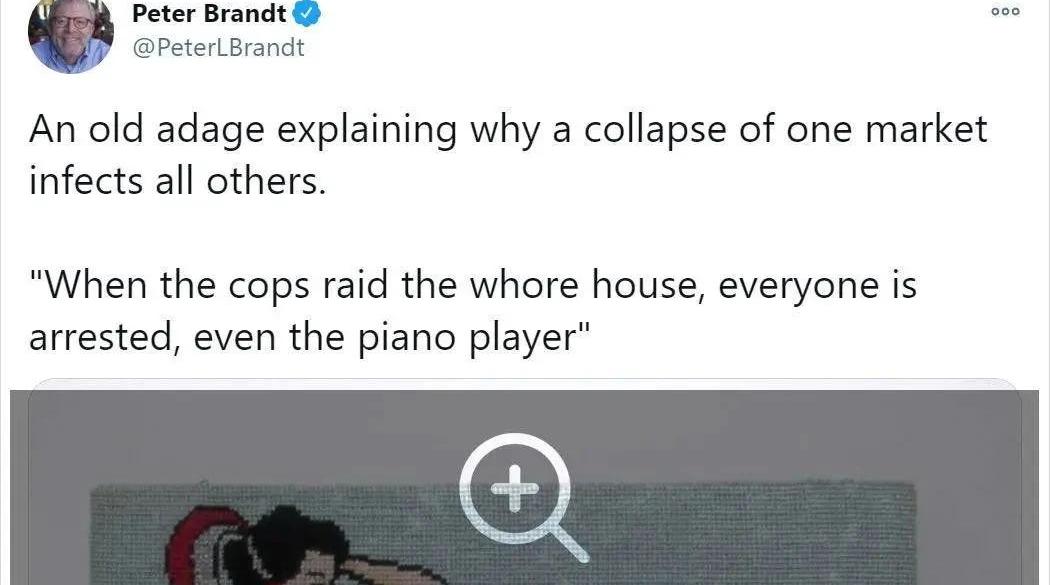

這是歷史性的,因為這是比特幣和加密貨幣第一次受到宏觀事件的影響。隨著比特幣成為一種新的資產類別,市場基礎設施和市場參與者總是會與傳統市場有更明顯的重疊。彼得·勃蘭特3月12日的這條推特很好地捕捉到了恐慌性拋售時的相關性。

觀點:數字貨幣波動劇增,DeFi期權平臺迎來增長:LongHash發文稱,2020年11月,隨著比特幣價格創2018年以來新高掀起整個數字貨幣板塊劇烈波動,使用期權衍生品可以進行波動率交易,隨著市場進入波動周期,中心化比特幣期權總持倉量不斷突破歷史新高,目前報約38億美金,較年初增長近10倍。衍生品需求的激增代表著市場參與者(機構、散戶)的日漸成熟。

相對于中心化CeFi期權,近日TVL(總鎖倉價值)大增的去中心化DeFi期權生態則更為多樣。根據DeFiPulse數據顯示,衍生品總TVL達近9億美金,目前較為活躍的DeFi類期權產品如Hegic鎖倉5千萬美金、opyn250萬美金,近30日Hegic鎖倉增幅翻了2倍。2020年下半年相繼出現了著名VC投資機構布局DeFi期權類產品,DeFi生態進入下半場。

鏈上借貸、AMM交易及衍生品逐漸成為去中心化金融三大支柱,而期權作為衍生品中的“明珠”,其競爭變得日益激烈。雖然DeFi參與者們使用期權管理風險變得普遍,近日期權平臺TVL也出現了大幅增長,但是智能合約漏洞、頻發的黑客攻擊及晦澀的交互界面卻阻擋了大規模用戶使用。[2020/11/20 21:31:17]

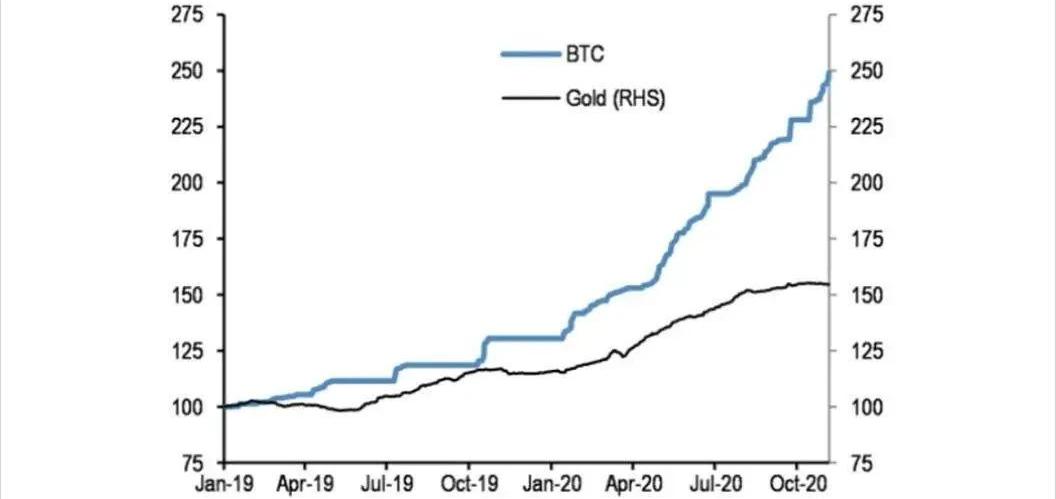

不過,在另一個層面上,一些事情正在醞釀,并逐漸反映在強勁的v型復蘇中,這讓比特幣距離歷史新高又近了一步。自今年3月以來,灰度比特幣信托(GrayscaleBitcoinTrust)以越來越高的利率吸引資金,目前持有50萬比特幣。值得一提的是,該基金的目標客戶是愿意支付比比特幣現貨價格高很多溢價的機構投資者和認可投資者,以便為他們的投資組合增加一種受監管的投資工具,使他們能夠接觸到加密市場。目前,GBTC是比特幣領域最大的單一投資池,但與此同時,其他大型私人實體和企業也在囤積比特幣,將其作為儲備資產。他們可能不像一般的關注短期投機的加密投資者那樣對價格敏感。這些公司在經過長期的盡職調查后進行投資,并且充分意識到所涉及的風險,他們可能會采用風險管理工具來降低這種風險,因為這是機構投資者的常見做法。摩根大通(JPMorgan)的數據似乎證實了比特幣在機構投資者中作為一種新的資產類別的新地位。自2020年下半年以來,資本流入黃金ETF的速度隨著GBTC信托(GBTCTrust)持有量的增加而放緩——這不太可能是巧合。

動態 | 觀點:黃金和比特幣將從當前的法定趨勢中受益:荷蘭央行(DNB)表示,一旦全球金融體系全面崩潰,法定貨幣將遜于黃金。”對此 VanEck的數字資產經理Gabor Gurbacs在回應DNB時表示:“我堅信,私人/非主權貨幣在我們的世界中占有一席之地。應該允許私人資金與中央銀行的資金在自由市場上競爭。” 投資者Mike Novogratz則表示:黃金和比特幣(作為可靠貨幣)將從當前的法定趨勢中受益。(cointelegraph)[2019/10/14]

全新的游戲

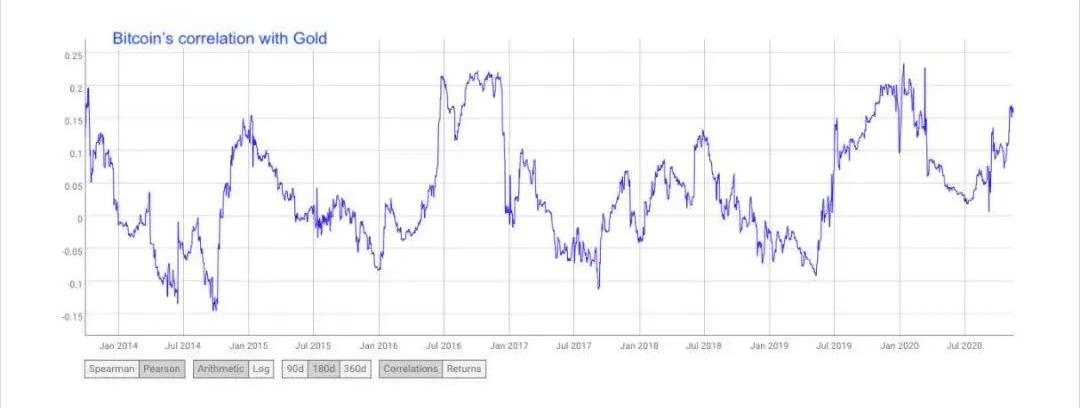

新舊市場參與者對市場的看法不一,既反映了短期波動,也推動了宏觀趨勢,取決于當天哪一個是主導力量。如前所述,比特幣與股票的相關性在歷史上一直非常低。當把它與黃金進行比較時,同樣的情況也會出現。

這是有原因的:比特幣按照自己的規則運行。比特幣是金融領域中獨一無二的新資產類別。比特幣與經濟周期沒有任何聯系。比特幣引入了諸如減半和算力等指標,這些指標會影響比特幣的價值/價格,但與迄今開發的任何金融模型都無關。從某種程度上來說,傳統貨幣從投資角度來看具有相同的特征。新聞、數據和指標每天都會影響貨幣。它們上下波動的原因總是不同的。這些組成部分通常會相互平衡,導致相對較低的波動性和與其他資產類別的相關性。投資者往往會避開充滿不確定性的資產,而傾向于那些更可預測的資產。具有諷刺意味的是,貨幣政策的意外波動是貨幣價格震蕩的主要原因。比特幣有一個數學上有計劃的貨幣政策。還有什么比這更可預測的呢?策略上的機會

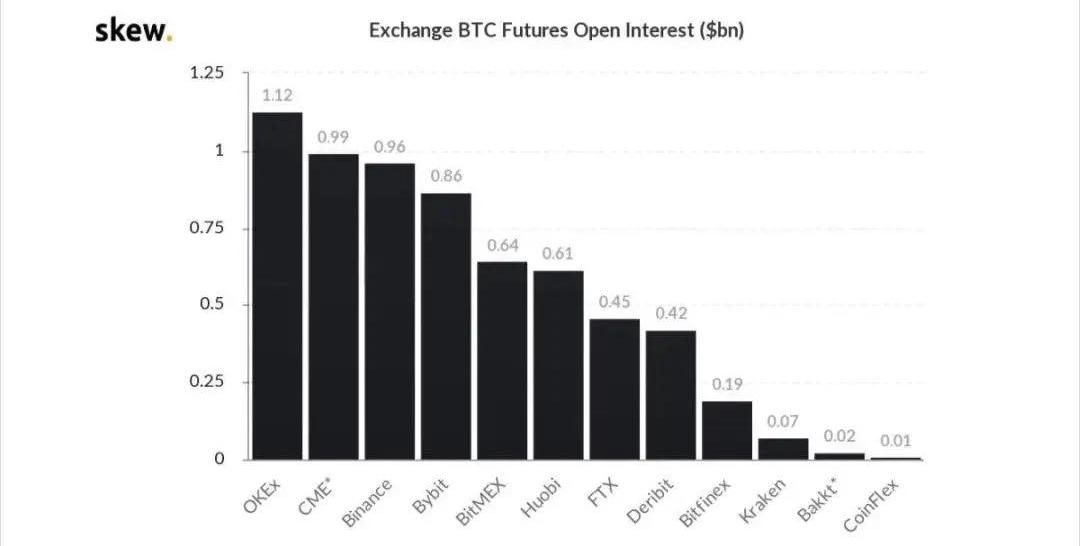

波動性最低的傳統貨幣屬于那些投資者更經常加入其長期投資組合的資產。然而,歐元/美元、英鎊/美元或日元/美元的衍生品每天都被交易員晝夜不停地大量交易。由于衍生品基礎設施以驚人的速度發展,比特幣有望加入流動性最強的外匯交易對。市場正在適應更為迫切的參與者的需求。大戶在不那么透明的交易所操縱價格的日子可能就要結束了。新的,更大的交易戶正在入場。機構投資者對比特幣日益增長的興趣,不僅反映在長期投資組合配置上,也來自傳統市場的大投資者正逐漸接觸到加密領域。在未平倉頭寸方面,芝加哥商品交易所近幾個月來已升至第二高的位置。比特幣較高的波動性是一個巨大的機遇;貿易商的所有背景將愿意利用。

值得注意的是,芝加哥商品交易所(CME)的交易員在不同資產類別的衍生品中分享自己的流動性,這可能會在市場調整期間接到追加保證金通知時,加強比特幣與傳統資產之間的相關性。鋼琴演奏者再次受到警告。結語

隨著比特幣成為一種新的資產類別,更多的投資者將認識到它在多元化投資組合中的增值。與其他現有資產的低長期相關性代表了一種獨特的風險/回報形式的投資決策。新的投資工具將出現,使大型機構更容易積累比特幣。感覺那些已經選擇將加密貨幣納入儲備的企業,與2015年早期采用加密貨幣的零售企業處于類似的境地。與此同時,不斷增長的流動性、改善的市場結構和更大的透明度將吸引新的投機者,到目前為止,他們只是在場外觀望比特幣價格拋物線式的上漲。這將催生一個積極的反饋循環,只會加強比特幣作為一種新的資產類別的地位。反過來,每個市場參與者都需要在其模型中納入與傳統資產偶爾存在的相關性。如果千禧一代在3月份用他們1200美元的刺激支票購買了低利率投資,大公司可能會在下一次崩盤時支撐其價格,以增加他們的儲備。很容易理解相關動態的規模是如何變化的,這對比特幣的影響是重大的。比特幣、股票、大宗商品和外匯之間的聯系將日益緊密,而Coinrule等投資平臺將允許多資產敞口,為其用戶增加前所未有的價值。

Tags:比特幣OINCOINCOI閃電比特幣跟閃電網絡是一樣嗎bitcoinCleanNiobium Coinkucoin法務大佬被抓

路透社12月1日消息,Facebook發起的加密貨幣Libra周二更名為Diem,此舉旨在通過強調項目的獨立性,再次努力尋求獲得監管部門的批準.

1900/1/1 0:00:00我翻開這歷史的一頁,看到了周期性波動的秘密,仿佛握住了時間的脈搏,財富的命根子。本文可以當作一次對過往歷史的簡單總結和未來走勢的預估。本文會闡述比特幣的周期性和此次牛市的高點.

1900/1/1 0:00:00在加密貨幣市場,無論是哪些知名人士或者權威機構如何看好比特幣,只要沒有真正的參與的市場上來,就很難影響現有幣價,這也是前段時間市場看上去一片利好,但行情卻一直陰跌的很重要原因.

1900/1/1 0:00:00近日,AmberGroup聯合創始人兼CEOMichaelWu受邀參加了由中銀香港組織的線上圓桌活動.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。任何人看到「以太坊2.0」這個詞,都會認為這是以太坊的升級版,這也確實是以太坊原本的規劃.

1900/1/1 0:00:00編者按:本文來自Sifchain官方,經授權由Odaily星球日報秦曉峰編譯,轉載請注明出處。 全鏈式去中心化交易所Sifchain已完成350萬美元的種子輪融資,本輪融資的投資方包括:NGCV.

1900/1/1 0:00:00