BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-3.47%

ETH/HKD-3.47% LTC/HKD-3.24%

LTC/HKD-3.24% ADA/HKD-4.89%

ADA/HKD-4.89% SOL/HKD-1.32%

SOL/HKD-1.32% XRP/HKD-4.1%

XRP/HKD-4.1%回顧區塊鏈近些年來的發展,盡管MEME幣、NFT、GameFi等概念在不同時期都受到過追捧,但迄今為止,DeFi仍然是區塊鏈最主要的用例。DeFi中的各項數據可以反應當前的應用情況,今年來,各項數據總結如下:所有公鏈上DeFi項目的TVL整體下降76.1%,雖然Arbitrum的TVL在過去一年也下降了45.5%,但從絕對值上已經升至第四位。四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,USDC和BUSD搶占了USDT的部分市場。DEX的交易量從去年12月份開始呈下降趨勢,以太坊上Uniswap仍占有62%的交易量。MakerDAO、Aave、Compound三大借貸協議的總存款減少76.1%。跨鏈橋中,Multichain流動性和交易量均位列第一,Wormhole的TVL最高下降94.6%。ETH質押比例升至13.59%,Lido市場占比為29.23%,57%的區塊采用了FlashbotsMEV-BoostRelay。TVL:總鎖倉量整體下降76.1%至397.3億美元

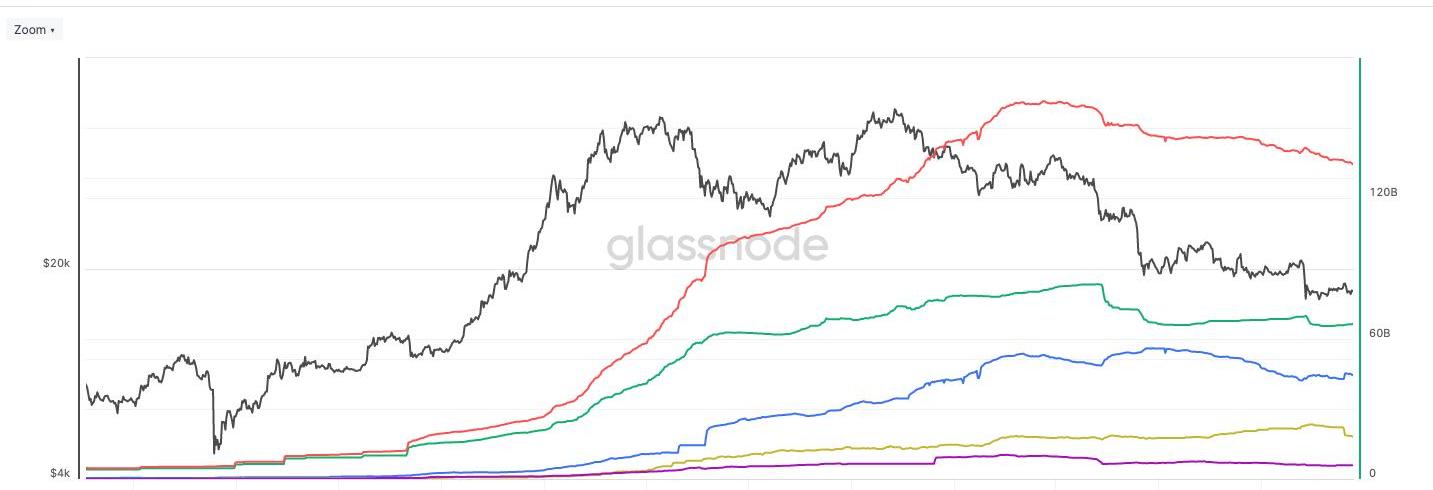

總鎖倉價值TVL是衡量DeFi采用情況的一個指標。根據DeFiLlama的數據,今年以來,所有DeFi項目的TVL從1665.8億美元下降至目前的397.3億美元,降幅76.1%。

XDEFI已在Chrome插件版本中整合硬件錢包Ledger:11月8日消息,多鏈錢包XDEFI宣布已在Chrome瀏覽器插件版本中整合硬件錢包Ledger,Firefox插件版本將于月底完成Ledger整合。[2021/11/8 21:33:05]

若按照公鏈進行劃分,TVL最高的三條公鏈中,Ethereum的TVL從954億美元降至234.1億美元,降幅75.5%;BNB鏈的TVL從120.8億美元降至41.7億美元,降幅65.5%;Tron的TVL從52.1億美元降至42.6億美元,降幅18.2%。令人意外的,以太坊二層Arbitrum的TVL已經位于第四位,雖然它的TVL也在過去一年里從19.8億美元降至10.8億美元,降幅45.5%。降幅最大的無疑是在5月份走向崩潰的Terra,Terra的TVL從年初的118.1億美元升至5月份的210.2億美元,現在僅529萬美元。交易、借貸、流動性質押仍是區塊鏈中資金量最多的三類項目。在市場整體估值下降的情況下,通過流動性挖礦產出大量代幣的DEX更是遭到嚴重打擊,而DEX是公鏈吸引資金的主要項目,很多公鏈將原生代幣作為DEX的挖礦獎勵以吸引短期的流動性,在挖提賣的背景下陷入惡性循環。穩定幣:USDT的流通量與高點相比已減少20.4%

DeFi借貸協議NAOS Finance公布其代幣經濟模型:據官方消息,DeFi 借貸協議 NAOS Finance 公布其代幣經濟模型,NAOS 的總代幣供應量為 3 億枚,其分配情況為:30% 的代幣用作流動性激勵、25% 的代幣用于生態系統基金、25% 的代幣分發給顧問和核心團隊、22% 的代幣回饋早期投資者。流動性引導池后只會先解鎖一小部分代幣,其中團隊和顧問的代幣鎖定 2 年,每季度釋放一次;投資者鎖定時間為一年半以上,每季度釋放一次;生態系統基金 50% 立即釋放,其余在 1 年后釋放。[2021/4/30 21:13:12]

在美聯儲加息疊加加密市場衰退的情況下,穩定幣的發行量也少有的出現了下降。根據Investing.com的數據,目前美國1年期國債收益率為4.63%,而最大的借貸協議Aave以太坊市場中USDC的存款APY僅1.16%。根據glassnode的數據,四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,但USDC和BUSD還是保持了增長。USDT的流通量從783億降至662億;USDC從423億增加至443億,BUSD從146億增加至180億,DAI從92億降至58億。USDC和BUSD搶走了USDT的一部分市場份額,以DAI為代表的去中心化穩定幣在Terra/UST崩潰后受到的影響更大。

DeFi平臺UBISWAP今日即將上線火幣生態鏈并支持HUSD穩定幣:據DeFi平臺UBISWAP消息,UBISWAP計劃于2020年12月31日20:00(SGT)正式上線。該平臺上線后,用戶可使用HUSD兌換UBS, 也可以通過質押UBS-HUSD享受UBISWP的鏈上獎勵。

據悉,UBISWAP項目后期還會增加更多UBS礦池,用戶可以直接在礦池中通過質押LP,或者HUSD單幣,享受UBS挖礦獎勵,并可隨時將挖礦獎勵兌換成其他數字資產。

UBISWAP是運行在火幣生態鏈(HECO)上的去中心化交易平臺,通過獨特的技術創新,可使用交易手續費的收入及時返還LP獎勵,補償無常損失帶來的隱憂,以期改善現有的DEX用戶生態。HUSD是由Stable Universal 發行的合規穩定幣,與美元1:1錨定。HUSD已經在數字資產交易、支付、DeFi等應用中落地。[2020/12/31 16:10:33]

USDT的流通量曾在今年5月份達到了832億的歷史高點,與高點相比,已經下降20.4%,且仍然呈下降趨勢。從過去多年的歷史數據看,穩定幣市值大量減少的情況非常少見,似乎僅在2018年下半年出現過一次。根據CoinMarketCap的數據,2018年8月27日,USDT的市值為28.2億美元,到當年的11月16日下降至16.8億美元,降幅40.4%。DEX:交易量從去年12月份開始呈下降趨勢

Coinlist DeFi項目“DeFiner(FIN)”第二期申購將今日10點于ZBG開啟:ZBG官方消息,DeFi項目“DeFiner(FIN)”將于ZBG開啟第二場申購,活動時間:10月11日10:00-10月11日22:00,本場申購額度10,000枚FIN,申購價格0.6USDT。

據悉,德凡(DeFiner)是一個去中心化的金融服務網絡,通過FIN(ERC20),DeFiner生態網絡將權益分配給生態中諸如社區、開發、風投、用戶等所有參與者,達到互利共贏。

據悉,DeFiner(FIN)已于10月9日結束在Coinlist申購,同時項目預計近日內啟動第一個月釋放20%,ZBG將于HKT 2020年10月12日22:00開放FIN/USDT交易。更多詳情見ZBG官網。[2020/10/11]

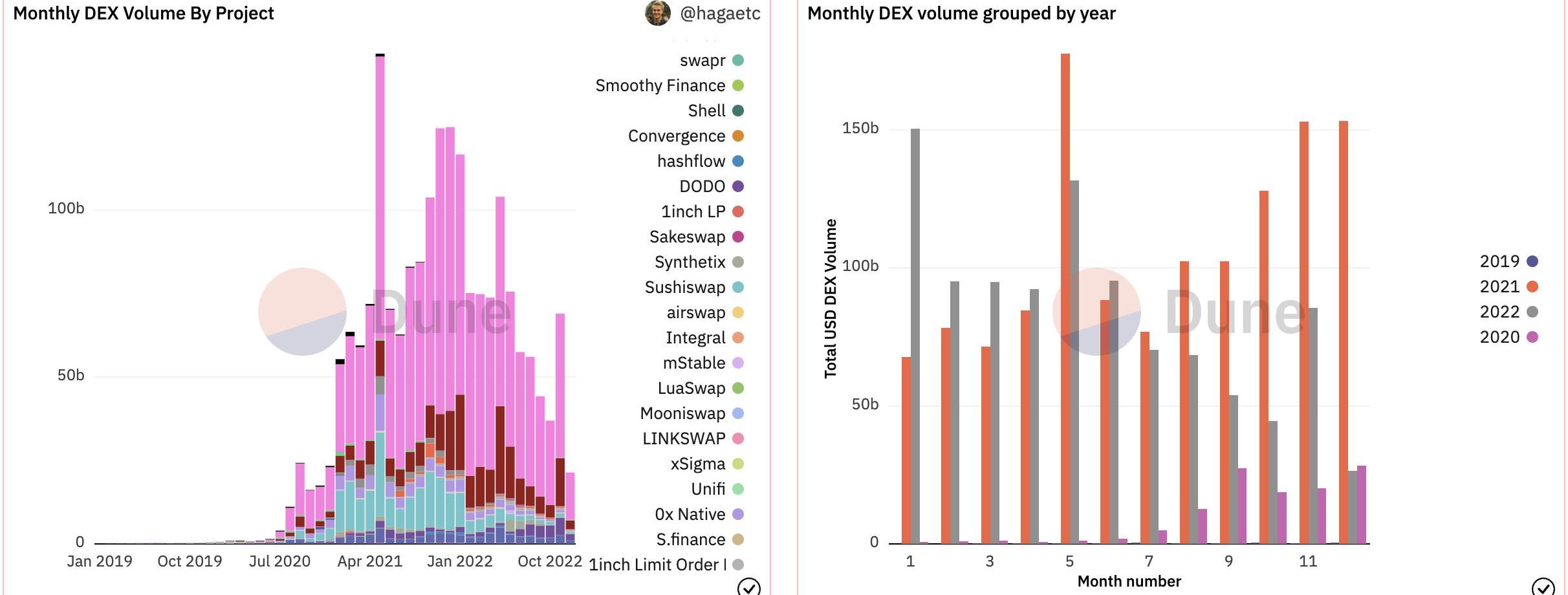

根據DuneAnalytics聯合創始人hagaetc的儀表板,DEX中每個月的交易量在2022年12月之前整體呈上升趨勢,在這之后開始逐漸下降。以已經結束的11月為例,今年11月份856億美元的交易量與去年同期的1531億美元相比下降了44.1%。

火幣“DeFi預言家”項目對話:AKRO是協議級別的管理代幣:8月25日,火幣全球站“DeFi預言家”活動正式啟動,邀請到活動中四個DeFi項目線上對話。來自Akropolis項目的聯合創始人Kate Kurbanova分享了近期生態建設的最新進展。Kate表示,AKRO是協議級別的管理代幣,使命是為人們提供一種能確保儲蓄、投資品以及未來必需品安全性的工具,讓人們不再需要依賴于地理位置與集中交易對手進行金融交易的撮合,也不必被其它金融中介攫取基本利益。

目前正在開發基于AkropolisOS的兩種產品:Sparta和Delphi。Sparta能使用戶獲得不足額抵押貸款(借款人僅提供50%的抵押),通過不同的DeFi協議被動產生收益;Delphi能使用戶簡單地參與不同的收益耕種,被動地賺取COMP,BAL,SNX,CRV, AKRO等,并在可變的流動性池中(例如BTC)執行自動平均美元成本。[2020/8/25]

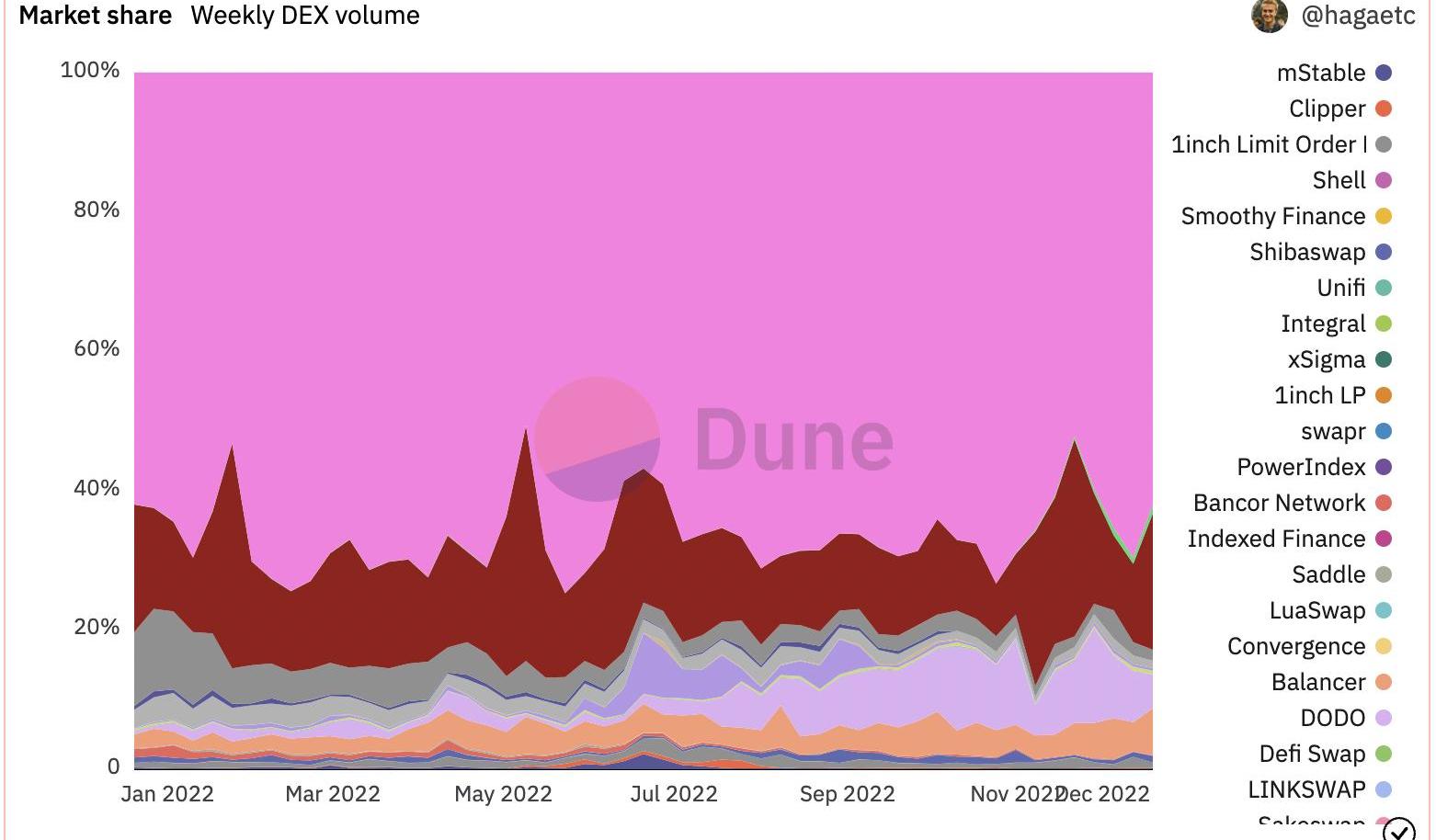

在市場占有率上,Uniswap繼續保持62%的交易量占比,Curve的占比從12.9%升至19.6%,Balancer從1.9%升至6.8%,DODO從1.2%升至4.9%,而Sushiswap從11.2%降至1.6%。

Sushiswap市場份額下降,其它DEX占比上升,是DEX競爭性地調低交易手續費比例的結果。手續費比例固定為0.3%的Sushiswap正逐漸失去競爭力。借貸:MakerDAO、Aave、Compound三大借貸協議的總存款減少76.1%

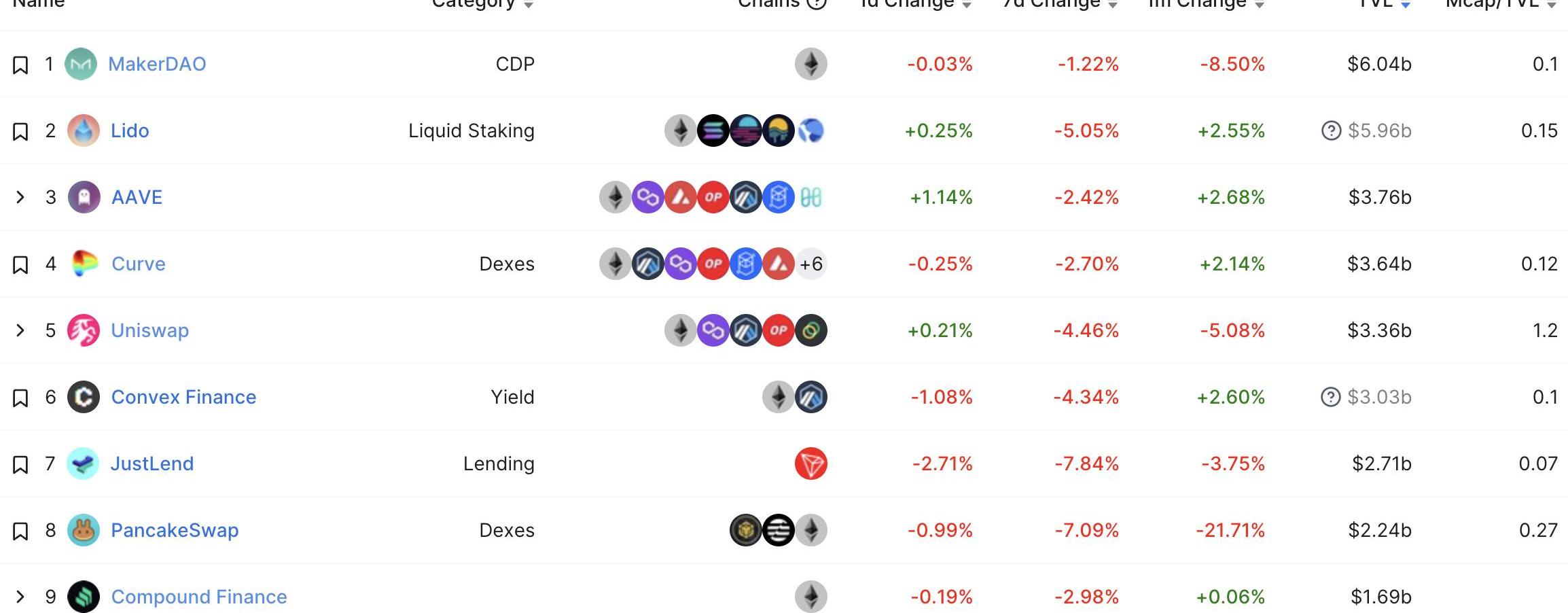

以太坊上借貸協議的前三強MakerDAO、Aave、Compound仍然維持了自己的地位。但在其它鏈上,目前Compound的TVL已經被Tron上的JustLend超越,Aave的TVL也曾短暫的被Terra上的Anchor超越過。根據DeFiLlama的數據,MakerDAO的TVL從175億美元降至現在的60.4億美元,降幅65.5%;Aave的TVL從142.1億美元降至37.6億美元,降幅73.5%;Compound的TVL從89億美元降至16.9億美元,降幅81%。因為MakerDAO是CDP類型,只能借出自身發行的DAI,TVL即為總存款;而Aave和Compound中的存款可以作為他人的借款,TVL為總存款-總借款。Aave的總存款從262億美元降至56.4億美元,降幅78.5%;Compound的總存款從149億美元降至23.5億美元,降幅84.2%。MakerDAO、Aave、Compound三大借貸協議的總存款從586億美元降至140.3億美元,降幅76.1%。

在借貸的一些細分領域,將抵押品進行分級的Euler和優化存借利息的Morpho占有了一定的市場,TVL分別為1.84億美元和1.28億美元;Maple等無抵押借貸隨著FTX的暴雷而出現大量壞賬;將每一個借貸市場分離開的Silo也只有2194萬美元的TVL。跨鏈橋:Multichain流動性和交易量均位列第一,Wormhole的TVL最高下降94.6%

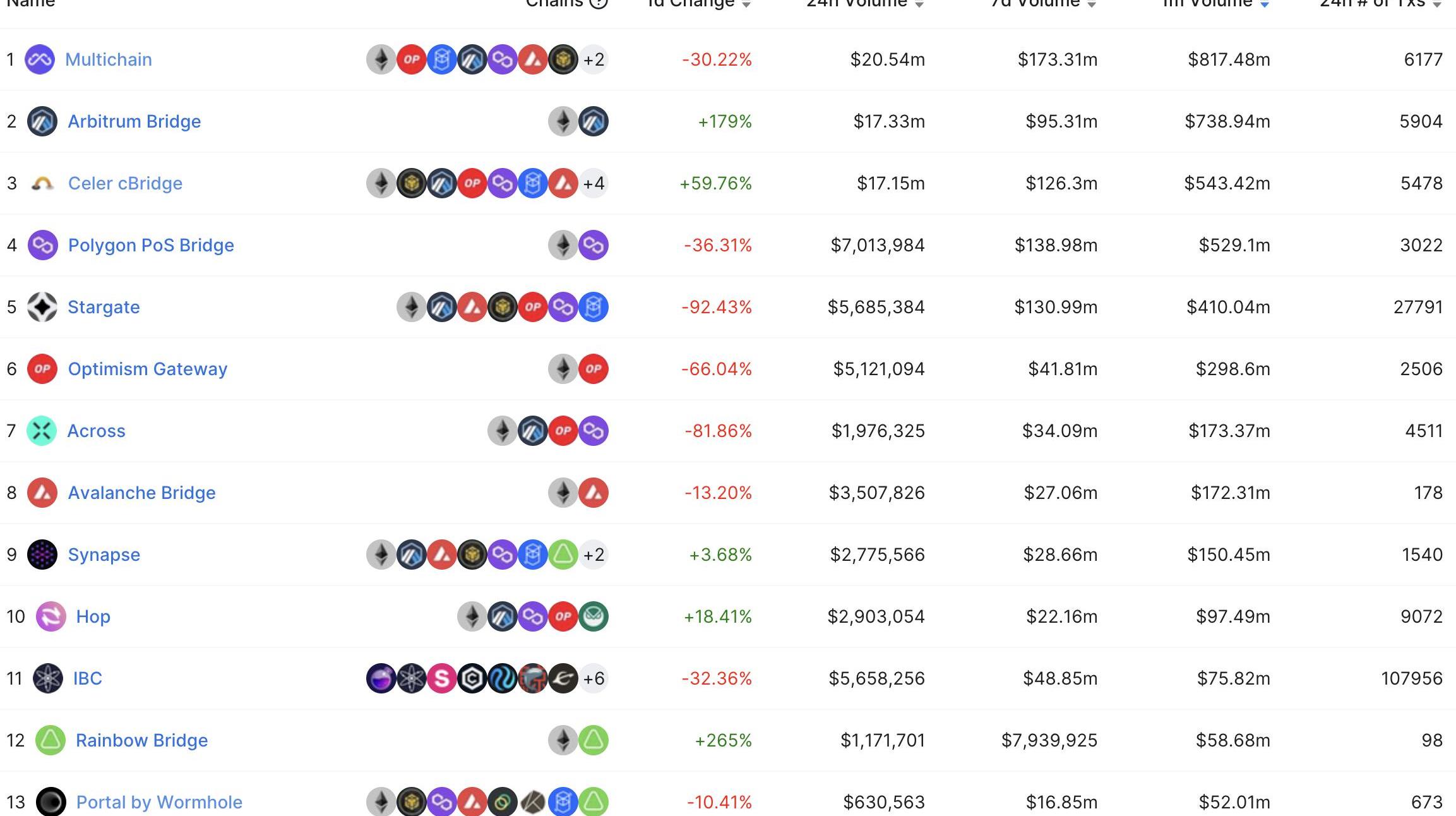

跨鏈橋需要鎖定大量資金,但通常情況下交易量并不高,手續費比例也低,又很容易發生安全事故,屬于較難的一類項目。僅在今年,因為黑客攻擊導致上億美元損失的跨鏈橋就包括Wormhole、RoninNetwork、BNBChain、Horizon、Nomad,其中前三個都已由項目方進行賠付。根據DeFiLlama的數據,過去一個月,交易量最高的通用型跨鏈橋及其交易量分別為:Multichain8.17億美元、CelercBridge5.43億美元、Stargate4.1億美元、Across1.73億美元、Synapse1.5億美元。在鎖定的資金量上,Multichain16億美元的TVL也在跨鏈橋中位居第一。

和DEX中對交易量的競爭一樣,Multichain在跨鏈的手續費上同樣有所讓步,例如Layer2Optimism和Arbitrum之間的USDC跨鏈,Multichain僅收取0.19USDC作為gas費,免除其它費用;對于其它非以太坊的EVM鏈跨鏈,Multichain收取的費用一般為0.02%。另一個值得關注的跨鏈橋Wormhole的Portal,TVL在今年5月初達到47.4億美元,但由于它和Terra、Solana生態高度相關,經歷了今年的一系列暴雷事件,目前TVL還有2.55億美元,與最高點相比下降94.6%。單從TVL看,Portal仍位于跨鏈橋的前列,但據DeFiLlama統計,過去一個月的交易量只有5201萬美元。流動性質押:ETH質押比例升至13.59%,Lido市場占比為29.23%

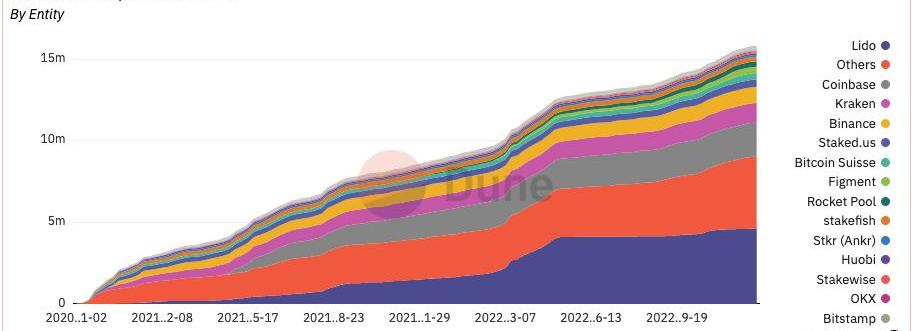

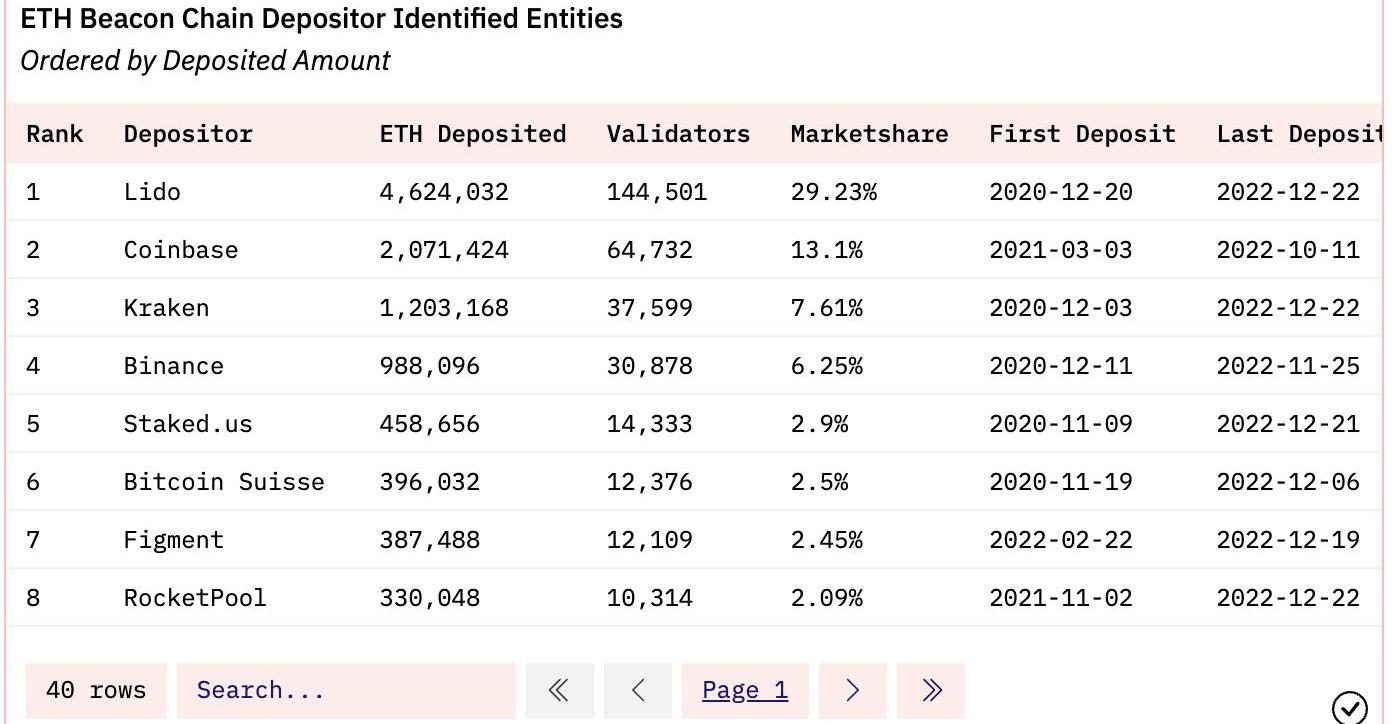

根據StakingRewards的數據,即使以太坊的質押比例僅為13.59%,202億美元的質押資金也遠高于其它公鏈。在ETH的質押中,根據Dune@hildobby整理的數據,目前質押有1574萬ETH,與年初的848萬ETH相比,增加了85.6%。

不僅是Lido、RocketPool等專注于流動性質押的項目在提供ETH的質押服務,交易所等中心化機構也利用自己用戶和資金量多的優勢提供服務。前五大質押實體和市場占比分別為:Lido29.23%、Coinbase13.1%、Kraken7.61%、Binance6.25%、Staked.us2.9%。大多數流動性質押服務提供商都有為用戶發行流動性質押代幣,在當前質押的ETH不能贖回的情況下,這些流動性質押代幣均有輕微的負溢價。

采用FlashbotsMEV-BoostRelay能夠使驗證者增加來自MEV的收益,這一優勢使近期通過FlashbotsMEV-BoostRelay出塊的比例高達57%,引發了對Flashbots的擔憂,目前Flashbots也在采取措施爭取去中心化。

Odaily星球日報譯者|念銀思唐 摘要: -與紐約金融監管機構達成的和解協議顯示,Coinbase的反洗錢計劃未能跟上牛市期間客戶的增長.

1900/1/1 0:00:00Aptos生態長期資助計劃AptosGrantDAO第一輪資助已于本月圓滿結束。此輪資助吸引了137個申請項目,共通過二次方算法資助了10.241.8APT,38,862個社區voters參與此.

1900/1/1 0:00:002020年的DeFi熱潮是由Compound的治理代幣的推出而引起的,它完全是由流動性挖礦的概念推動的.

1900/1/1 0:00:00視頻鏈接:https://www.bilibili.com/video/BV1P14y1T74R/?spm_id_from=333.999.0.0摘要Token是用于管理和激勵加密資產的措施.

1900/1/1 0:00:00對于比特幣礦企來說,2022年無疑是一場風暴。美聯儲加息增加了資金成本、比特幣網絡算力“頑固性”上漲和價格暴跌導致企業管理策略失效,最終導致開采比特幣所得利潤變得越來越低.

1900/1/1 0:00:00原文作者:MarcoManoppo 原文 編譯:深潮TechFlow上圖的快照日期為2022年10月22日,讓我們分解一下他們的商業模式。 *注意 :這些是收入,而不是費用或回報.

1900/1/1 0:00:00