BTC/HKD-3.12%

BTC/HKD-3.12% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD-1.4%

ADA/HKD-1.4% SOL/HKD+0.23%

SOL/HKD+0.23% XRP/HKD-7%

XRP/HKD-7%作者:iZUMiResearch

來源:ForesightNews?

2022.11.08又會是一個載入Crypto史冊的一天。三天時間,一代巨頭跌落神壇,崩潰速度超乎所有人的預料,行業信心被嚴重打擊。但從另一個角度來看,這或許是行業的新的轉折點。

在FTX的余波下,每一家交易所都在嘗試自證清白,Binance、OKX、Bybit、Bitget、Huobi、Gate紛紛提出自己的默克爾樹資產證明方案,但實際上該方案還是需要相關部門審計,并不能保證完全安全。人性的貪婪就是如此,為了「資金使用效率」,賺取利差,放大自己的風險,實際上在傳統金融里屢見不鮮:誰都想在行情好的時候賺錢,所有人都覺得自己能夠控制好風險,安全退出,但流動性危機到來的時候,潮水退去,沒人來得及披上衣服。

回過頭來,距離DeFiSummer已經過去兩年之久,在行業冷卻的這段時間里,各類DeFi協議也慢慢淡出人們的視野。

2015年經濟學人的封面文章,把區塊鏈稱為「thetrustmachine」,這一點,七年過去并未改變,密碼學牢不可破,加密經濟系統經過時間的驗證,我們反復測試了比特幣和以太坊網絡的安全性。DeFi的出現,在區塊鏈獨有的協議特性之上,一反傳統金融的姿態,提出無托管、安全、透明的鏈上交易、借貸等各類金融服務。

當我們無法相信人性的時候,是時候找回最初的「信任」了。

DEX作為鏈上最底層的應用,已經幾乎成為公鏈協議級別的配置,每個不同的公鏈都會有自己的頭部DEX,往往在TVL和交易量方面都占據大部分的市場份額。公鏈生態層面,大部分公鏈也都會扶持自己專屬的生態DEX。DEX團隊則結合所在公鏈的特性、自身團隊能力以及對未來不同的判斷。本份報告,我們對頭部DEX-UniswapV3上最大的池子WETH-USDC0.05%對Taker端和Maker端進行數據分析,以此為代表來查看目前DEX賽道在不同行情下整體的狀態;同時,我們對行業頭部20+分布在各個生態的DEX和DEX聚合器進行了調研,根據他們的運營情況和目前公布的發展方向,來對未來DEX賽道的中期做趨勢判斷。

從頭部交易所的運營情況,觀察DEX的現狀

17-18年最早期的DEX模仿傳統訂單薄模型,如EtherDelta和DDEX,但由于鏈上交易成本問題,難以有良好的深度和交易體驗。即使到目前高性能基礎設施出現以后,基于訂單薄模型的DEX整體體驗還是難以和CEX競爭。

iZUMi回應:雙重挖礦池的代幣激勵按一定比例分配,未消耗的排放將重新進入礦池提供流動性:6月13日消息,多鏈DeFi協議iZUMi Finance針對Arbitrum生態鏈游MetaLine指控其挪用挖礦獎勵并拋售其代幣做出回應,iZUMi指出,在與被允許啟動雙重激勵挖礦活動的項目合作時,雙重挖礦池的代幣激勵將按一定比例分配,在這種情況下,未消耗的排放將重新進入挖礦池,以提供更深的流動性。

這些未消耗排放產生的收入將分配給veiZi持??有者,該策略已在BNB Chain、Arbitrum和zksync上順利運行一年多,并有效激勵iZi持有者為波動性池提供流動性。[2023/6/13 21:34:31]

2018年末Uniswap實現了自動做市商機制并發布了UniswapV1。自動做市商AMM機制更像是放在區塊鏈上的自動售貨機,被動的流動性提供策略適配了區塊鏈的環境。AMM機制結合流動性挖礦帶來2020年夏季DeFiSummer的鏈上金融大爆發。

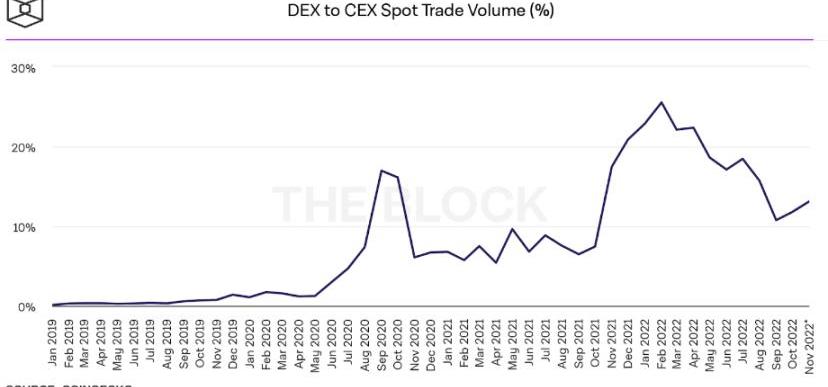

根據TheBlock的數據,DEX整體交易量一度占全網交易量的25%,目前維持在15%左右的范圍。

在2021年3月UniswapV3推出集中流動性AMM機制以后,資本效率相比之前有了數十倍的提升。從下圖也可以看到,UniswapV3推出以后開始不斷蠶食V2的份額,目前平均占比超過70%。

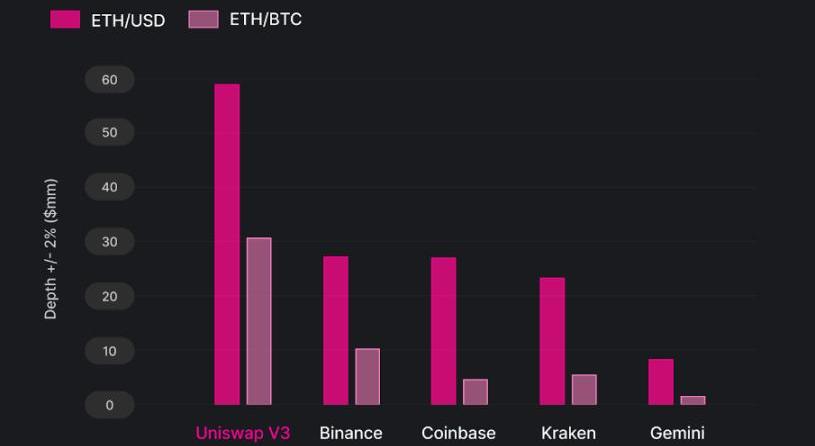

根據Uniswap五月份的研究報告,作為最大的DEX,Uniswap在主流幣交易深度上面一度超過頭部CEX如Binance,在2021.6-2022.3這個時間范圍內,Uniswap上ETH/USD交易對+/-2%的深度達到Binance的2倍,具有良好的流動性。

那么目前DEX的鏈上數據情況如何?我們以UniswapV3為例,列舉數據現狀進行分析。

Arbitrum生態鏈游MetaLine指控iZUMi Finance挪用挖礦獎勵并拋售其Token:6月13日消息,Arbitrum 生態鏈游 MetaLine 發文指控多鏈 DeFi 協議 iZUMi Finance 挪用挖礦獎勵并拋售其 Token。文中稱,MetaLine 5 月下旬同意與 iZUMi Finance 正式合作并參與其雙倍獎勵挖礦活動。作為本次活動的一部分,MetaLine 承諾創建一個價值 6 萬美元的 MTG 流動性資金池,并提供價值 2 萬美元的 MTG 作為挖礦獎勵。同時,iZUMi Finance 將提供價值 5000 美元的 IZI 作為挖礦獎勵。

MetaLine 隨后向 iZUMi Finance 提供的地址發送價值 2 萬美元的 MTG,并啟動挖礦獎勵活動。但 MetaLine 通過鏈上跟蹤和監控 iZUMi Finance 地址(0x00097ed1dAcdbAB9141835852f8de20D690B6f94)發現,iZUMi Finance 挪用價值 1 萬美元的 MTG,僅將 MetaLine 發送的一半 MTG 納入流動性挖礦獎勵池。除此之外,iZUMi Finance 還拋售一部分未被納入流動性挖礦獎勵池的 MTG(價值超過 2640 美元),并將這部分資金納入到挖礦獎勵池,繼續進行挖礦。MetaLine 表示試圖向 iZUMi 尋求澄清,但尚未收到回復。[2023/6/13 21:33:58]

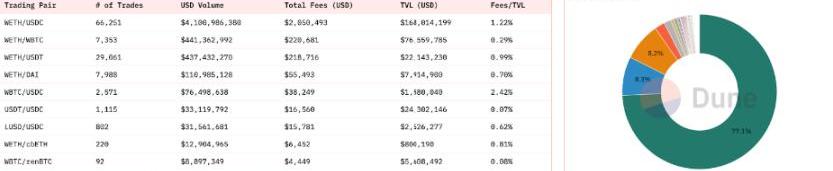

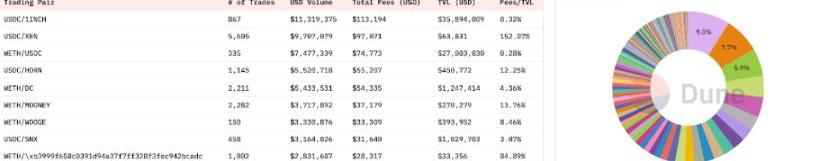

過去七天UniswapV3總交易量78億美元,而前十五大池占69.5億美元,高達89%。手續費收入方面,過去七天總手續費收入為897萬美元,前十五大池占628萬惡米元占比71%,原因在于頭部池子競爭交易量,部分流動性提供者選擇在收取手續費比例更低的池子中提供流動性,如WETH/USDC大量流動性都在0.05%費率等級的池子中,本質上是「卷」到了費率競爭上。而尾部的池子大部分采用0.3%手續費甚至1%的手續費,因此交易量小但是收入占比相比交易量占比更加大。

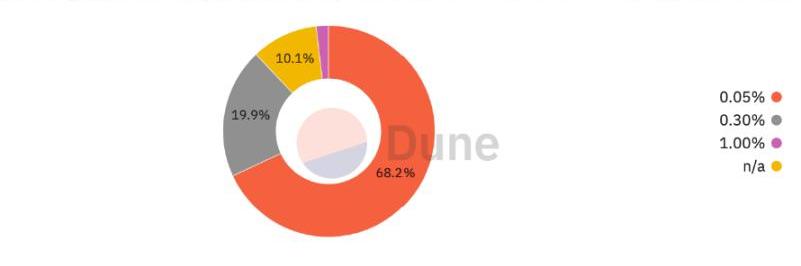

由于Uniswap上交易通過路由會選取最低費率和最優執行價格,因此大部分交易集中在0.05%費率等級,該費率等級主流代幣具有較好的流動性。其中大部分來源于WETH/USDC0.05%交易池。在可選的四個費率等級中,0.01%費率等級相對特殊,是Dai官方的資金池,并且鋪設到ArrakisFinance中提供流動性激勵。其他三個費率等級的情況如下:

iZUMi Finance推出veNFT新模式:3月21日消息,iZUMi Finance推出veiZi,可用于投票、質押和挖礦加速(最高2.5倍)的三個應用場景,已于3月21日21:00(UTC+8)正式推出并開始獎勵發放。

同時,iZUMi宣布了和NFT項目HOURAI的正式合作,將為HOURAI NFT提供DeFi衍生品價值支撐。(Investing)[2022/3/22 14:09:55]

0.05%費率等級,基本由WETH/USDC占主導,交易量占比77.1%。該費率等級主要有穩定幣交易對、主流幣和穩定幣交易對,以及各類錨定ETH/WBTC的資產交易對,如WETH/cbETH交易對。

0.3%費率池相對分布平均,主要由各類主流代幣、以及Matic、Link、Uni等頭部山寨幣交易對構成。

1%費率池則由更長尾的資產組成,交易量比較分散。

整體來看,主流資產的LP在手續費方面競爭,內卷到0.05%費率等級的池子中爭奪交易量,試圖以量換「fee」。長尾資產由于波動率大、風險更高,相對LP的成本也在提升,因此更多選擇1%費率的池子,而不會在更低費率等級上競爭。

最大交易池研究

根據Dune獲得的歷史數據,以太坊上WETH/USDC0.05%和0.3%分別以3003億美元和654.8億美元占Uniswap整個歷史交易量的39.4%和8.6%,手續費收入以1.501億美元和1.964億美元占總歷史手續費收入的12.4%和16.3%。

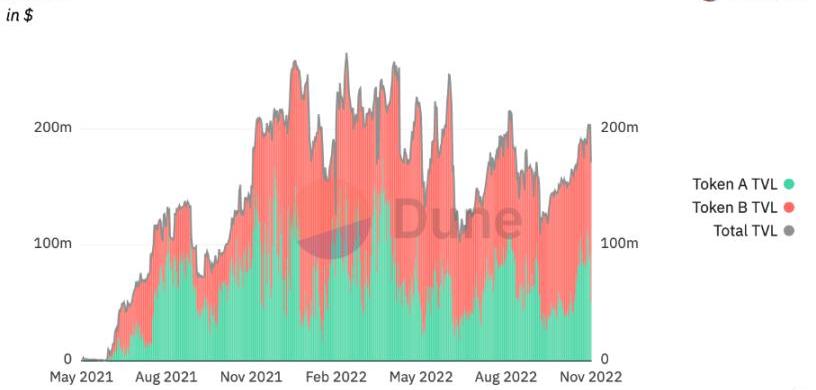

本部分以UniswapV3WETH/USDC0.05%這個交易池作為研究對象,該池為體量最大、交易最活躍的交易池。研究主要交易池目前的狀態能夠了解整個UniswapV3的大體現狀。該池每日Tradingvolume情況:

DeSyn Protocol與Uniswap V3流動性挖礦協議izumi達成合作:12月22日消息,DeFi衍生品平臺DeSyn Protocol與Uniswap V3流動性挖礦協議izumi Finance達成技術和業務合作伙伴關系。izumi將幫助將其流動性注入DeSyn平臺,DeSyn Protocol將幫助izumi管理資產并確保其資產安全。[2021/12/22 7:57:20]

該池TVL數據如下圖。近期CEX暴雷頻出,而鏈上Uniswap作為接近協議層的基礎設施的存在,其存在本身已經受到所有用戶的信任。頭部DEX會持續保持穩定的交易量,在交易量帶來的手續費的作用下,DEX也會有相對穩定的TVL和流動性來支撐生態上的交易。整體來看UniswapV3WETH/USDC0.05%池TVL相對穩定,是更具有高流動性的交易場景。

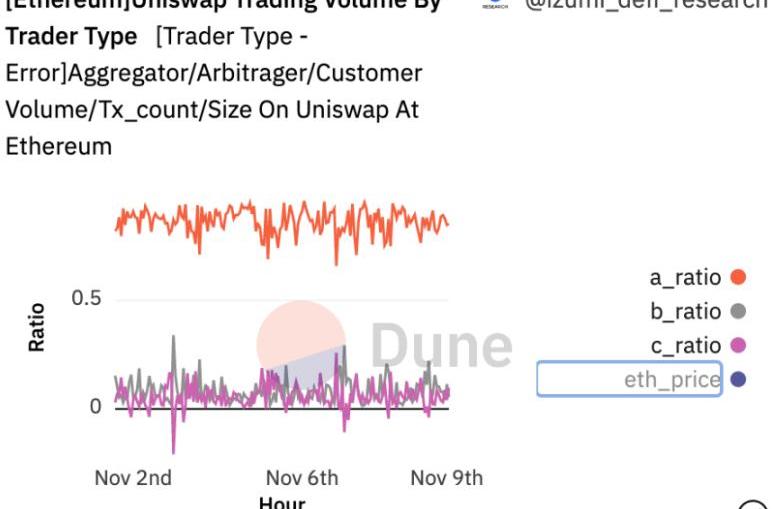

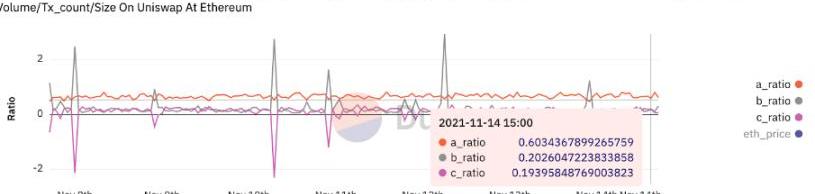

通過鏈上數據能夠區分出機器人地址和真實用戶地址。由于鏈上交易滯后性,一般價格發現發生在CEX,隨后通過各類機器人之間的套利將DEX價格拉平。鏈上還會存在各類交易機器人。而真實用戶的占比是衡量鏈上交易活躍情況的一個重要指標。在目前的行情下,該池子機器人交易量占比超過85%。

該數據在360天前的數據,機器人交易量占比基本維持在60%。可以看到該數據的確和行情相關,在熊市的環境下,整體交易量下滑,同時伴隨著鏈上真實用戶占比的大幅度下滑。

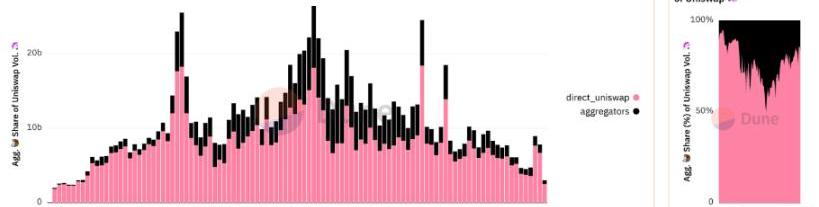

從交易聚合器的角度來看,聚合器占比在行情好的時候有顯著的提升,隨后下降。主要原因在于,行情差的情況下大部分交易量來自套利和量化機器人,這些機器人直接和Uniswap池子交互,一般較少通過聚合器進行操作。

Izumi Finance完成60萬美元融資,Everest Ventures Group等參投:10月8日消息,具有可互操作的多鏈集中流動性服務的Uniswap V3流動性挖礦協議Izumi Finance宣布已成功完成60萬美元的第一輪融資,多家風投參與投資,包括Everest Ventures Group、Youbi Capital、Tess Ventures、LucidBlue Ventures、Puzzle Ventures、WolfEdge、ICG、Adaptive Lab、Nothing Research等。Izumi Finance v3NFT Mining提供帶有Uniswap v3 NFT的流動性挖礦 (LM) 協議,使用戶能夠質押Uniswap V3 LP代幣以獲得額外獎勵。在C-AMM Bridge將Uniswap V3的集中流動性能力擴展到多個區塊鏈的同時,以太坊生態系統之外的DeFi用戶也將能夠與Uniswap V3 DEX互操作。Izumi已經與Polygon和DODO進行戰略合作,共同為多鏈用戶提供更好的DEX體驗。(Cointelegraph)[2021/10/8 5:48:10]

從Taker端來看,整體鏈上情況相對悲觀。在行業冬季,在整體交易量和TVL萎縮的惡同時,鏈上真實用戶數量驟減,同時主要交易量回歸頭部平臺。從代幣交易對情況來看,主流代幣交易占比回升,長尾資產處于「冷凍期」。

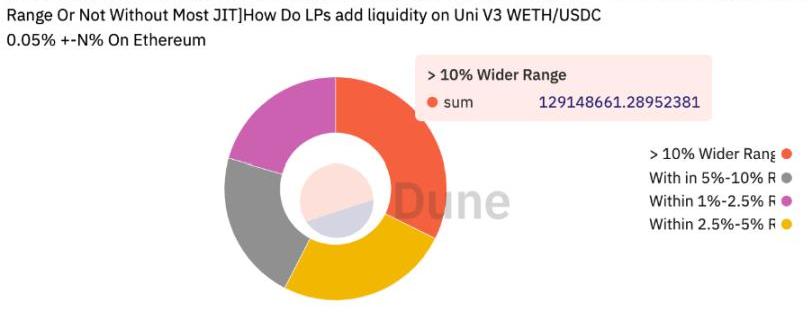

從LP端的角度來看,UniswapV3WETH/USDC0.05%池子在流動性添加方面,大部分流動性提供者添加LP會在10%的范圍內。

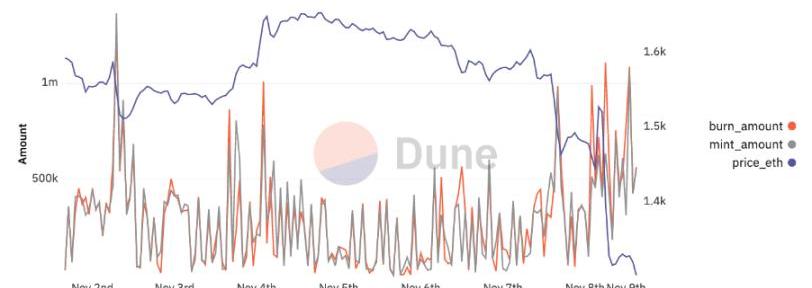

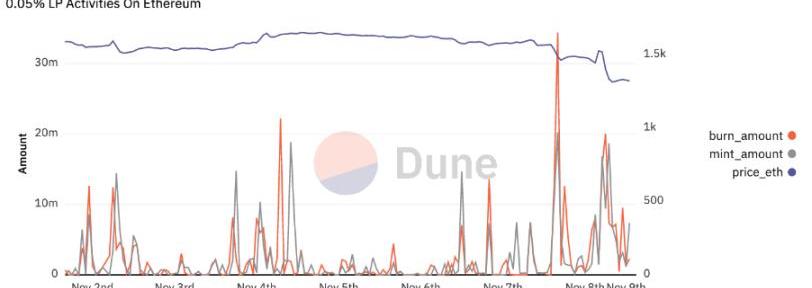

同時,該池子流動性提供者相對調倉較少,對比下圖Polygon和EthereumLP的活躍度來看,顯然Polygon上調整更加頻繁。

上圖為Polygon上UniswapV3WETH/USDC0.05%池子的LP活動情況,Mint和Burn分別為添加和撤出LP的美元數量。并且和深藍色的以太坊價格曲線放一起來看,Ethereum上的LP對價格波動的敏感度相比于Polygon上的流動性提供者差一些。

整體來看,在劇烈波動的行情下,Uniswapv3上交易量、活躍真實用戶下降,但流動性提供者仍舊活躍,DEX保持良好的流動性。并且由于JIT流動性等因素的存在,實際上整體交易流動性更好。

但在整體用戶體驗上來看,UniswapV3仍舊有太多的改進空間,諸如MEV攻擊、滑點、交易執行結果不確定等問題,以及不支持限價訂單、錢包管理復雜度、手續費等用戶體驗問題。這部分問題不一定是底層DEX來解決。傳統金融市場也有二層架構:用戶不直接去納斯達克交易,而是通過券商交易,券商就是流量和資金的分發渠道。

在這里,DEX就是納斯達克等交易所,聚合器就是券商,也就是渠道方,來解決用戶體驗問題。下半部分我們從產品、敘事、規劃等方面跟蹤了20家DEX和聚合器的現狀和未來規劃,來研究DEX發展趨勢。

未來幾何?從20家創新型DEX/聚合器來看交易賽道未來圖景

上半部分我們從數據上研究了最頭部的DEX-Ethereum上UniswapV3的整體情況,這些數據僅僅能代表DEX的現在和過去的一部分。為了能夠看到未來DEX演變的方向,我們整理了20個DEX近期在產品端和市場端的發展情況,從他們的產品設計和敘事,縱觀來看,我們看到以下趨勢:

1.多公鏈生態CL-AMMDEX的出現,以及由此而來的做市專業化

近期我們看到多家其他公鏈生態,在UniswapV3之外出現了接近的產品,比如iZUMiFinance提供技術支持實現的Near生態的RefFinanceV2以及Aurora生態的Arctic,借鑒iZUMiDL-AMM設計的TraderjoeV2,QuickswapV3,Sui生態的MoveX,Cosmos生態的Duality等,不論是舊DEX對原本流動性部署方式的技術升級,還是新DEX,都采用了集中流動性模式,流動性提供者能夠在自定義的價格區間內提供流動性。此外還有Algebra為代表的技術提供商,幫助DEX實現升級。

從UniswapV3做市的情況和近期Twitter上FriktionLabs和UniswapLabs等人的討論來看,以及iZUMiResearch之前對鏈上LP的分析,Whyshouldn’tyoubetheliquidityprovidersonUniswapV3fornow?|byiZUMiFinance|Medium

雖然DEX的開放性和無序許可性,讓傳統只有專業做市商才能參與的流動性提供業務能夠讓普通大眾參與,實現「人人都是做市商」,流動性挖礦也是全新的權益分發方式。UniswapV2的全區間流動性操作簡單,也更容易疊加流動性挖礦等DeFi模塊。但實際上,大部分流動性提供者整體是虧錢的。UniswapV3的集中流動性出現,讓流動性提供這件事情變得更加復雜,也更加專業化。在多個生態近期大量出現集中流動性設計的DEX,考慮到鏈上特殊的環境,以及AMM模式和傳統OrderBook完全不同的數學計算和特性,我們可以預期未來會有更多專注于在集中流動性DEX提供專業流動性服務的做市團隊。

目前來看,主要的專業做市集中在大類幣種,長尾幣種考慮到調整倉位的復雜性,以及難以實現對流動性提供者的激勵,一般還是采用V2全區間流動性結合流動性挖礦的方式。未來考慮到集中流動性的高效率,結合鏈上原生交易的需求,圍繞長尾幣種的集中流動性服務方案會逐漸成熟。iZUMiFinance從一開始就定位為流動性服務平臺,推出針對集中流動性的激勵工具LiquidBox,多種策略結合不同的流動性區間鋪設,讓項目方做到更少的干預、更低的成本,來獲得更好的鏈上流動性。

2.2C趨勢明顯,追逐流量,用戶體驗升級

頭部DEX集中在流量端做提升,包括在移動端和網頁端提升用戶體驗并實現流量曝光。其中,Uniswap在收購NFT賽道的NFT聚合市場Genie之后又集成Sudoswap,實現web端APP升級。DoDo則在推大規模落地應用,同時在Web3和傳統流量入口進行推廣,實現Gasless交易以及限價單功能來捕獲更多的用戶。此外,Sushiswap實現Gasless的限價交易,Solana生態的DEX、Chainge等多鏈錢包主推Mobile端。

在交易用戶體驗上,在專業度上向CEX靠近。Uniswap、Pancakeswap等近期也推出了價格圖表,從而讓用戶能夠擺脫額外使用K線工具的困擾。iZUMiFinance近期將推出iZiSwapPro,配合DL-AMM兼容AMM和限價訂單的特性,實現前端接近CEX,打造去中心化的Binance。

Maker端,大部分全區間流動性的DEX都提供了Zap功能,一鍵兌換流動性。此外,近期Uniswap在SF的hackathon,iZUMi團隊指導下的參賽團隊實現UniswapV3的一鍵生成LP方案獲得了第三名。iZiSwap通過V3流動性激勵工具LiquidBox和配套做市策略為項目方提供一站式流動性服務。

3.混合AMM+RFQ+LOB

AMM在適配鏈上復雜環境的同時,也帶來諸多問題,如交易結果不確定、滑點、容易收到MEV等各類形式的攻擊等等,為了減少MEV等影響,從網絡層面到協議層面都有諸多的方案和嘗試,但難以徹底。

限價訂單能夠避免AMM這些問題,1inch、DoDo、Sushiswap等聚合器/DEX推出限價訂單功能,以及Pancakeswap通過Gelato實現限價訂單功能,iZUMiFinance的iZiSwap設計DL-AMM兼容AMM和限價訂單。

但傳統的限價訂單存在搶跑交易的問題,目前大部分聚合器采用中心化的限價訂單方案,仍舊存在此類問題。其中iZUMi的DL-AMM直接實現鏈上訂單簿,并且相比于一般AMM在Gas開銷上并沒有明顯的提升,是目前最佳的解決方案。

此外,Binance最新上線的Hashflow、0x的Matcha,以及一級市場出現不少項目,都采用RFQ機制,用戶提出交易需求,平臺通過預言機或是做市商在鏈下為用戶提供報價,隨后鏈上實現原子交換,不存在滑點等問題,帶來交易的確定性。但此類機制無法實現價格發現,價格發現機制完全依賴預言機等價格輸入,本質上GMX也屬于此類型。

4.基于DEX的金融產品,交易平臺流動性打包出售

在上一篇DeFi鏈上基金部分我們研究團隊也提到過這個趨勢。當時的案例,UmamiFinance通過GLP獲取收益,通過Mycelium對GLP波動資產部分的敞口進行對沖,為用戶提供U本位年化20%的收益。最后由于Mycelium在價格劇烈波動時表現不佳而關閉了這個產品。

UniswapV3為代表的集中流動性是非常靈活的一類資產,可以用于模擬其他衍生品的效果。比如在目前價格下區間鋪設流動性,再持有等價值的現貨,可以實現對看漲期權的模擬。并且,傳統CEX提供的雙幣理財產品,低買、高賣策略,本質也是采用一定做市策略為用戶提供收益。DEX的LPToken完全能夠實現一樣的產品,并且提供同等水平的收益率。這類產品本質上是將用戶的資金按照一定的策略部署集中流動性DEX上的LP,獲取手續費收入,最后按照約定的規則結算,在滿足用戶特定需求的同時,實現DEX流動性的增長,是雙贏的策略。iZUMiFinance在此方面正在進行嘗試,將會在不久以后推出相關理財產品。

未來的DEX究竟如何?

這個問題我們持續在思考,DEX協議本身作為底層基礎設施,具有良好的開放性,基于如Uniswap和iZUMiFinance的iZiSwap等DEX協議會涌現出一系列產品和服務。在本部分的趨勢中也有提到,聚合器+DEX的雙層架構,實現C端的流量和流動性分發;同時前端體驗CEX化,后臺實現專業的一站式流動性提供服務,以及配套金融衍生品。在這一條供應鏈中,會有很多環節上的機會,有些可以是產品的形態,也可以是服務的形態。

任何中心化的實體,都會有單點作惡的風險。正如BitMEX創始人ArthurHayes在最新文章《Speechless》里提到的:

「Centralisedexchangeswillalwaysfacetheseissuesofmistrustonbehalfoftheircustomers,FTXwasnotthefirsthigh-profileexchangetofailanditwon’tbethelast」。

DEX提供的資產透明性、安全性、無托管,結合其開放、可組合的特性,會隨著中心化機構的不斷起落,證明自己的可靠性。

Tags:DEXSWAPUNIUniswapFidex Tokenzkswap幣最新消息uni幣下一輪牛市價格預測uniswap幣價格預測

作者:JamesQu@PlatON在東京居住多年的我早就對地震習以為常,但是當一場規模巨大且影響持久的地震發生時,我仍會感到震驚.

1900/1/1 0:00:00Web3游戲發行商FenixGames完成1.5億美元融資,PhoenixGroup和迪拜風險投資公司CypherCapital參投,本輪融資將用于收購、投資和發行區塊鏈游戲.

1900/1/1 0:00:00據幣安第三季度加密市場洞察報告顯示,加密市值Q3增長8.4%,但整體情緒仍然低迷。10億以上市值的項目較上個季度的62家少了18%,僅有51家,而在年初,市值過10億的項目有118家.

1900/1/1 0:00:00原文標題:《Tokenomics101:TheBasicsofEvaluatingCryptocurrencies》作者:NatEliason編譯:Maynor.

1900/1/1 0:00:00加密衍生品交易平臺FTXUSDerivatives首席執行官ZachDexter在推特上分享了LedgerXLLC給客戶的一份信.

1900/1/1 0:00:00編譯:倩雯,ChainCatcherSBF的身價是多少?一年前,根據《福布斯》的統計,SBF身價高達265億美元。一個星期前,是171億美元.

1900/1/1 0:00:00