BTC/HKD+1.47%

BTC/HKD+1.47% ETH/HKD+1.93%

ETH/HKD+1.93% LTC/HKD+3.24%

LTC/HKD+3.24% ADA/HKD+4.26%

ADA/HKD+4.26% SOL/HKD+2.9%

SOL/HKD+2.9% XRP/HKD+2.66%

XRP/HKD+2.66%DeFi?已經歷了逾一年的井噴式發展。

從穩定幣板塊的 Maker,到借貸板塊的?Compound、Aave,再到?DEX(單指現貨交易)板塊里的?Uniswap,自去中心化金融的概念興起以來,龍頭項目們往往會作為增長引擎,推動相應板塊、乃至整個市場節節走高。

DeFi Llama 數據顯示,9 月 6 日,DeFi 全網鎖倉資金量(TVL)達到了 1782.1 億美元,再創歷史新高。不過,雖然數據體量實現了新的突破,但如果觀察動態曲線,可以看出 DeFi TVL 的增長已不像去年那樣呈近 90 度的直線拉升態勢,取而代之的是階梯式的緩步攀升。

這其中固然存在著 519 后市場調整的影響因素,但更主要的原因是,推動 DeFi 繼續發展的動力似乎有些后繼不足。經歷了一兩年的內卷化競爭,穩定幣、借貸、DEX 等基礎板塊的市場結構已高度穩固,短時間內很難再殺出足夠有顛覆性的創意或項目;反觀衍生品、保險等新興板塊,因起步時間相對較晚,業務量級相對較小,這些板塊在過去很長一段時間里也沒有涌現出可接棒 Uniswap 等協議的龍頭級項目……直到?dYdX?的出現。

8 月 3 日,去中心化衍生品交易協議 dYdX 宣布推出治理代幣 DYDX,將向曾交互過該協議的老用戶空投占總供應量 7.5% 的 DYDX 代幣。依照數據分析機構 TokenInsight 對比同類項目交易額、鎖倉量等數據后給出的估值推測,DYDX 的價格可能會在 6.22 - 12.08 美元之間,這意味著絕大多數的老用戶都可以拿到至少數千美元,甚至上萬美元的空投收益。

dYdX經銷商錢包發出了262萬枚DYDX作為索賠獎勵:金色財經報道,據SpotOnChain監測,在過去的7天里,dYdX經銷商錢包0x6A6發出了262萬枚DYDX(約485萬美元)作為索賠獎勵。前5名接收者將接收到184萬枚DYDX(占總分配的81.2%)。[2023/5/24 15:22:26]

如此大的空投手筆不禁讓人想起了去年 9 月 Uniswap 發幣時的盛況,作為備受期待的衍生品板塊中綜合實力首屈一指的頭部項目,dYdX?承載著市場各方的高度期待。那么,dYdX?能否如眾人所愿那樣接力 Aave、Uniswap 們,成為推動整個 DeFi 市場再次爆發的引擎呢?

衍生品會成為?DeFi?的下一個核心增長點嗎?

討論這一問題,或許需要從兩個層面依次剖析。第一個層面是: 衍生品會是 DeFi 在產品層面的下一個核心增長點嗎?

去中心化金融體系的搭建是自下而上的,穩定幣、借貸、DEX 作為底層金融基礎設施,依次滿足了用戶對于資產保值、資金融通、資產交易的基礎層需求,隨著 DeFi 樂高的逐漸堆高,下一步自然就要向著更高層級的用戶需求瞄準。

衍生品交易脫胎于現貨交易。與現貨交易相比,衍生品交易有著更加豐富的應用場景,可幫助用戶靈活應對不同的行情走勢,放大利潤、對沖風險、套期保值、優化資源配置……滿足用戶更多樣、更復雜的金融需求。在 DeFi 用戶增速日漸放緩的當下,衍生品交易有望帶來新的增量用戶,為市場引入更多活水,從而為 DeFi 的再次爆發打下基礎。

dYdX發起是否應引入做市商返利計劃的社區投票:金色財經報道,dYdX發起是否應該引入做市商返利計劃的社區投票,旨在激勵流動性并減少對獎勵的依賴。其中擬議的做市商返利計劃由5個等級組成,基于其交易量占dYdX上30天交易量的百分比來劃分,費用返利在0.0025%和0.01%之間。投票將于北京時間2月22日09:34結束。[2023/2/21 12:18:52]

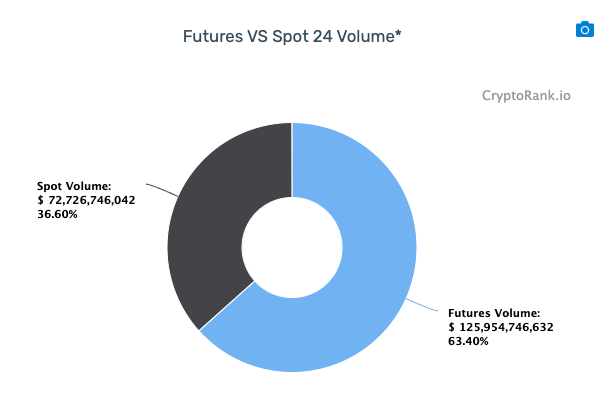

從市場潛在的增長空間來看,無論是傳統金融世界還是基于中心化交易所(CEX)的加密貨幣市場,衍生品交易量都要遠高于現貨交易量。CryptoRank 數據顯示,截至 9 月 6 日 16:00,過去 24 小時內加密貨幣市場的期貨交易量高達 1259.55 億美元,與之相對比,現貨交易量僅為 727.26 億美元,前者交易量是后者的 1.7 倍。

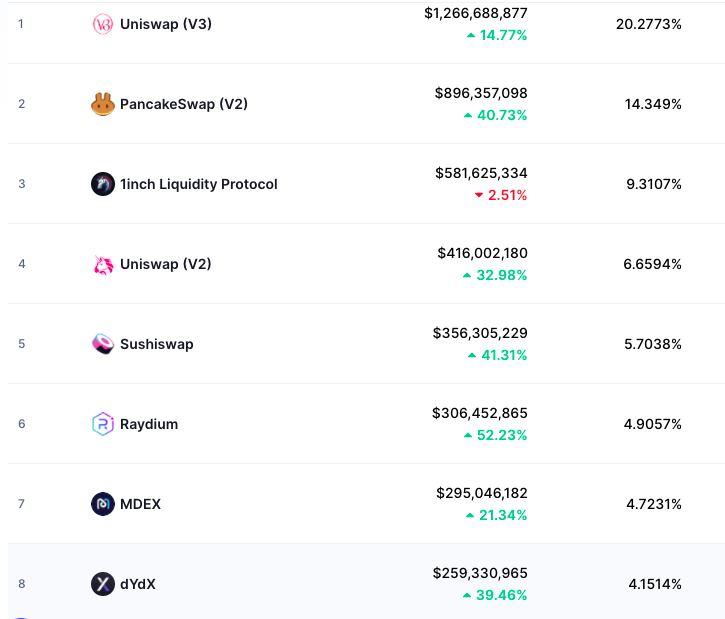

反觀 DeFi 領域,以 CoinMarketCap 數據為基準,在每日交易量最大的十家去中心化交易所之中,現貨 DEX 占據了九席之多,唯一在交易體量上能與這些現貨 DEX 匹敵的只有 dYdX。如下圖所示,在 Epoch 0 交易挖礦階段,dYdX 的每日交易量峰值曾達到了 20 億美元,一度超過了 DEX 領域的絕對龍頭 Uniswap。

dYdX基金會提議調整交易者及流動性提供者激勵算法,添加stkDYDX為參數:12月10日消息,dYdX基金會提議調整交易者和流動性提供者激勵算法,添加stkDYDX為參數。據悉,此次算法調整旨在更好地賦能DYDXToken,激活dYdX生態系統,并通過增加安全抵押池的采用來保護協議。目前該提議在等待社區批準,dYdX計劃在Epoch5開始時按照提議中的設想對激勵算法進行調整。[2021/12/10 7:30:48]

獨木畢竟難支,雖然 dYdX 可以給出不輸于現貨 DEX 的交易數據,但從整體交易量上看,當前 DeFi 領域之內現貨交易總額仍遠高于衍生品交易總額,與 CEX 之內的狀況出現了倒掛。數據對比給出了最為直觀的結論,未來鏈上的去中心化衍生品交易仍有著很大的增長空間。

當然,關于這樣的直接類比方式,市場內也存在著質疑之聲。一些觀點認為 DeFi 衍生品很難復制 DEX 的成功軌跡,因為相較于 CEX,DEX 通過對做市機制的改進找到了一種更簡單、更高效的市場構建方式,繞開了對流動性的顧慮,這一點在對長尾資產的服務上體現的尤為明顯。然而,這一優勢在對資產流動性要求更高的衍生品市場中卻并不受用,無論是否去中心化,衍生品交易所都需要對上線幣種加以甄選,而在這些有限的幣種范圍內,CEX 已通過多年積累形成了足夠大的交易深度優勢,這或許會成為 DeFi 衍生品爆發的一大阻礙。

dYdX發布“質押合約bug”事故報告和解決方案,合約部署中出現錯誤,將補償質押用戶:9月10日消息,dYdX發布“質押合約bug”事故報告,dYdX安全模塊在可升級智能合約部署過程中,出現了一個錯誤,導致DYDX兌換stkDYDX比率從1變為0,使得質押DYDX的用戶沒有收到stkDYDX。dYdX表示,錯誤是由于智能合約部署過程中出現錯誤導致的,其認為代碼本身沒有任何錯誤,安全模塊之前接受了智能合約審計,并且基于流動性模塊設計,該設計也經過審計。安全模塊在部署前經過全面測試。

目前,用戶資金安全的鎖定在安全模塊中,直至28天的epoch結束,沒有分發安全模塊獎勵也無法提款。為了恢復合約功能,需要進行升級,建議解決方案為恢復安全模塊功能、允許質押用戶取回資金、補償用戶因參加安全模塊錯誤的獎勵。

此前消息,dYdX質押合約存在bug,用戶質押時收到0枚stkDYDX。[2021/9/10 23:15:47]

這一疑問也長期困惑著我們,直到近期與業內某投資人交流時才得以解惑。在該投資人看來,如果將時間線拉長,市場真正需要的并不是一個交易深度更好的平臺,而是一個安全、可信的交易接口,這才是 DeFi 與 CeFi 的本質區別,無論是現貨還是衍生品均是如此,其他大大小小差別都只是支線。這一點在 DeFi 的基礎板塊已有了很好的體現,基于 DEX 衍生出了各種各樣的組合性玩法,打開了新的市場空間,衍生品的未來同樣如此,只是在現階段絕大部分人還沒看清楚而已。

相較于 CEX,dYdX?這樣的去中心化衍生品交易所在資產托管方式以及透明度上都有著明顯的優勢,可以規避掉用戶對于中心化平臺的一些普遍擔憂,比如資產挪用、極端行情資產兌付、卷款跑路、畫線清算、坐莊收割等等,從底層構架上實現了“安全”及“可信”兩大關鍵屬性的升級。

dYdX Layer 2版本永續合約交易量達到10億美元:5月13日,去中心化衍生品交易平臺dYdX發推稱,自從4月份主網發布以來,Layer 2版本(由StarkWare提供支持)永續合約交易量已經達到10億美元。[2021/5/13 21:56:46]

dYdX?會成為衍生品賽道里的絕對王者嗎?

現在將問題再上升一個層面,在 DeFi 衍生品賽道內部,dydx?能否成為像現貨交易板塊中 Uniswap 那樣的絕對王者?

客觀來說,dYdX?現在就是 DeFi?衍生品賽道中的頭部項目,但考慮到賽道整體的發展階段尚屬早期,未來仍存在諸多變數,所以這一問仍需要結合 dYdX?的優勢點加以分析。綜合來看,dYdX?在賽道內部的優勢體現在多個方面:

第一項優勢體現在開發沉淀上。dYdX?最早的一筆融資可以追溯至 2017 年 12 月,四年來經歷了多輪大小牛熊交替,dYdX?一直秉持著自己的開發節奏,沒有被外界環境的變化所動搖。在很長一段時間內,dYdX?都是交易量前十的 DeFi 項目中唯一一個沒有發幣的項目,因此也會外界戲稱為“最沉得住氣的項目”。潛心雕琢換來的是穩定的產品以及優質的用戶體驗,在 312、519 極端行情下也未曾出現宕機事故,其前端操作體感也被許多用戶稱贊。

第二項優勢體現在產品模型上。dYdX?在衍生品交易上采用了圈內用戶最為熟悉的永續合約模型,與流動性存在割裂問題的交割合約、用戶接受度仍有待提高的期權、資金利用效率偏低的合成資產等其他衍生品模型相比,永續合約憑借著先天的結構性優勢,更有希望率先于鏈上復制現貨的成功。此外,除了最主要的衍生品交易業務,dYdX?的產品線還覆蓋了借貸、現貨交易、保證金交易(現貨杠桿)等板塊,這些早期產品與當前主推的永續合約相輔相成,共同構建起了 dYdX?自身的資金流轉體系。

第三項優勢體現在安全性、性能、費用成本等三要素的兼顧上。dYdX?是最早的一批集成了?Layer2?擴容方案的衍生品交易項目,通過與頂級 Rollup 團隊 StarkWare 的合作,dYdX?的 Layer2 版本產品可以在保證安全性及私密性的前提下,給予用戶 0 gas 成本、0 延時的交易體驗。

第四項優勢體現在交易深度上。dYdX?有著 DeFi 衍生品交易平臺中最好的交易深度。目前,dYdX?已披露的做市商合作伙伴包括 Wintermute、Kronos、QCP Capital、CMS Holdings、CMT Digital、Bitlink、Sixtant、Menai Financial Group、MGNR 和 Kronos Research 等等。

第五項優勢體現在數據表現上。沿用前文提到過的 CoinMarketCap 數據,dYdX?是唯一一個殺入了日交易量榜單前十的去中心化現貨或衍生品交易所,數據大概是 3 億美元。再往下看,唯一能在排名上稍微靠近 dYdX?一些的衍生品交易所只有 Perpetual Protocol,但日交易量只有 9000 萬美元左右,其他同類產品則被拉開了更大的距離。

第六項優勢體現在資方背景上。6 月中旬,dYdX 完成了 6500 萬美元的 C 輪融資,本輪融資由 Paradigm 領投,QCP Capital、CMS Holdings、CMT Digital、Finlink Capital、Sixtant、Menai Financial Group、MGNR、Kronos Research、HashKey、Electric Capital、Delphi Digital、StarkWare 參投,原有投資方?a16z、Polychain Capital、Three Arrows Capital、Wintermute 繼續跟投。在競爭日漸激烈的 DeFi 戰場,孤軍奮戰的效果顯然不如群力群策,這一點在?Sushiswap?團隊寧愿折扣賣幣也要獲得更多機構支持的行為中可見一斑。在 Paradigm、a16z 等頂級機構的資源支持下,dYdX?可以得到其他項目很難接觸到到的珍貴發展建議以及頭部項目合作機會。

基于上述優勢來看,我們的結論是,dYdX有望隨著衍生品賽道的演變和迭代繼續鞏固其領跑地位,甚至是進一步拉大身位差距。至少,在現階段來看?dYdX?就是這一賽道上最引人注目的選手。

去中心化之路,就是 dYdX?成長的征程

距離?dYdX?治理代幣 DYDX 正式鑄造的日子(8 月 3 日)已經過去了一個月,第一階段(Epoch 0)的交易挖礦現已順利結束。在 Epoch 0 階段內,dYdX Layer 2 協議累積交易量實現了 168 億美元的增長。

隨著 Epoch 1 的啟動,距離 DYDX 代幣正式解除轉賬限制的日子(9 月 8 日)也越來越近了。9?月 8 日之后,包括所有空投代幣在內,將有約 8.11%的 DYDX(包括因未滿足空投解鎖標準而被收回的 DYDX)正式進入流通,在通俗理解上這也可以被視為 DYDX 正式發幣的日子。

好事將近,社區之內關于 dydX 的討論也愈發熱烈,從詢問協議使用方式,到討論空投領取方式,再到猜測二級市場價格,甚至是研究其他同類項目狀況……用戶的聲音反映出了市場對 dYdX 所寄予的獨特期望。

在發幣的同時,dYdX?已于加密友好管轄地瑞士楚格成立了獨立的?dYdX?基金會,負責在協議實現完全去中心化之前推動協議的未來發展。這不禁讓我想起了即將解散的 Maker 基金會,在該基金會的多年努力下,Maker 最終成長為了 DeFi 領域最重要的基石協議之一,站在當前的時間點,我們對?dYdX?基金會也抱有著同樣的期待。

隨著 DYDX 的正式流通,dYdX?即將踏上了新的征程,朝著成為一個完全由社區管理的、可自我維系的協議逐步過渡。在未來很長的一段時間內,開發團隊、基金會、投資人、社區,各方角色的行為都會對?dYdX?的發展造成影響,或利或弊,或大或小,這段去中心化之旅,就是?dYdX?未來的成長之路。

更多優質內容請點擊「Odaily星球日報」官網進行閱讀:https://www.odaily.com/

Tags:DYDXEFIDEFDEFIdydx幣升值潛力BasketDAO DeFi IndexPINETWORKDEFI價格DeFi Coin

最近這段時間以來,ATA和EDEN的爆拉,關于以太坊的MEV(Miner Extractable Value)話題也繼續走紅,如何解決這個問題在社區中出現了巨大的爭議.

1900/1/1 0:00:00原標題:渣打銀行報告:以太坊估值為2.6 萬美元至 3.5 萬美元 ETH比BTC風險更高跨國銀行和金融服務巨頭渣打銀行發布了一份以太坊投資者報告,該公司的分析師看好以太坊.

1900/1/1 0:00:00犯罪團伙緊盯有資金實力的投資者,設定“人設”、制定“話術”,由引流團隊帶入群,“資深講師”線上“秀實力”,“水軍”一旁鼓動,一旦受害人上鉤,便火力全開授課“洗腦”.

1900/1/1 0:00:00通過資產定價模型找出被低估的資產,這或許是傳統金融人最愛干的事。當他們看到比特幣,這種不會產生現金流的「垃圾」價格一路飆升,市值超越伯克希爾-哈撒韋時,他們會酸酸地說:「這場龐氏騙局很快就要結束.

1900/1/1 0:00:00據 The Block 消息,以太坊舊版本客戶端出現 BUG,可能導致以太坊網絡遭遇「雙花攻擊」甚至分叉。但實際情況可能并不嚴重,并不會發生分叉.

1900/1/1 0:00:00頭條 ▌美聯儲理事:美聯儲希望在“未來幾周”發布CBDC報告美聯儲理事鮑曼表示,美聯儲希望在“未來幾周”發布央行數字貨幣報告,隨后會征求利益相關者的意見.

1900/1/1 0:00:00