BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD-1.24%

ETH/HKD-1.24% LTC/HKD+1.51%

LTC/HKD+1.51% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+1.51%

SOL/HKD+1.51% XRP/HKD+1.65%

XRP/HKD+1.65%資產估值一直是被投資者廣泛討論的話題,資產的不同屬性決定了適當估值模型的選用,而資產主體的敘事決定了資產的想象空間。相比于傳統金融資產,鏈上資產的估值難度更高,且不確定性更大。從S2F模型到費雪方程,不同的投資者用不同的模型評估著不同的資產。

本文來自Dragonfly Research,文中詳述了以太坊的現今情況及未來發展趨勢,并從ETH的多維度資產屬性對ETH進行了價值評估,律動BlockBeats對原文進行了翻譯:

這篇文章旨在幫助讀者理解投資Ethereum以及其原生資產ETH的潛在影響,本文不會試圖對ETH進行精準估值和價格預測,并且假設讀者已經對比特幣、Ethereum和更廣泛的加密系統有了基本的了解。本文觀點不是,也不應被視為投資建議。

?概述?

比特幣在2009年誕生,成為第一個去信任化、數字原生貨幣。由于它的稀缺性和不可偽造性,它有潛力成為全球的無主權價值存儲。隨著2020年下半年大量機構開始接受比特幣,比特幣作為數字黃金的地位得到穩固。比特幣誕生11年后,隨著這種簡單而強大的價值儲存方式走向主流,機構投資者終于開始投資比特幣。

另一方面,投資者對理解以太坊及其原生資產ETH感到費解。智能合約、去中心化金融和Web 3.0仍然是小眾話題。ETH作為一種復雜的資產,即使是加密行業全職工作者也很難精準定義。

在設計上,ETH是以太坊網絡的gas費用,也通常被稱為「世界計算機」。但「世界計算機」有什么用呢?ETH是消耗品、資本資產還是可編程的抵押物/貨幣?ETH又是如何增值?

關于ETH的獨特敘事尚未形成。本文的剩余部分將圍繞ETH來探索它不同的新興屬性,并希望幫助投資者理解,當他們投資ETH時,他們在押注什么。

現今流行的ETH經濟分析(但其實稍顯過時)

以太坊的當前版本類似于一個分布式操作系統,并使用系統原生的代幣ETH來支付計算成本。為系統提供計算資源的礦工會獲得區塊獎勵和交易費用。從歷史來看,ETH的區塊獎勵會針對特定的交易來調整,這讓ETH的貨幣政策比比特幣更加積極。

在當前的模式中,以太坊用戶用ETH支付交易成本,ETH持有者承擔通貨膨脹的成本。含蓄地說,在沒有投機情緒的情況下,ETH持有者押注于以太坊應用對ETH的需求率將超過以太坊區塊獎勵的通貨膨脹率(以太坊區塊獎勵在歷史上波動很大)。

F2Pool聯創8小時前從Uniswap移除20萬枚LINK,并兌換為740枚ETH和15.5萬枚USDC:7月24日消息,據Lookonchain監測,8小時前F2Pool聯合創始人王純(satofishi.eth)從Uniswap移除全部20萬枚LINK(價值154萬美元)的流動性。然后他將這些LINK兌換成740枚ETH(138萬美元)和15.5萬枚USDC,平均售價約為7.7美元。[2023/7/24 15:55:25]

現今一種流行的ETH經濟分析模型會將以太坊視為一個經濟體,從而將網絡中所產生的總價值用GDP來表示。然后,我們可以根據PQ = MV的公式算出以太坊網絡的價值。其中,價格乘以數量(總產量)的結果,必須與貨幣供應量乘以貨幣周轉率相等。因此,以太坊網絡的總價值就等于,ETH的流通總量乘以ETH周轉率。

一個普遍猜測是,從長期來看,以太坊網絡的GDP可能會很可觀,但不會過于龐大,因為其受限于計算成本帶來的通縮性,因為以太坊網絡的使用必須非常便宜,才能實現大規模使用。ETH的換手率也可能非常高,因為用戶沒有理由持有這種無阻力的支付工具。結果就是,ETH 的估值可能相對較低,并仍能夠支持一個規模相對較大的經濟體。在這個框架下,ETH無法捕獲顯著的經濟價值,因為它是一種完全可被替代的商品,不需要被長期持有。

這個論點的核心在于:1. ETH的唯一功能就是用來支付;2. 公鏈的開源屬性,使其不可能保留IP價值;3. 對應用來說,切換鏈的成本接近于零。結果就是,以太坊產生微弱的網絡效應,ETH應該像商品一樣定價,因為用戶不愿意支付超過生產成本的價格。

?最新進展?

雖然 PQ = MV論點背后的邏輯是合理的,但這個理論尚未體現在現實中。在用戶使用和開發者接受度方面,以太坊仍遙遙領先。它的網絡效應似乎沒有減弱,ETH的市值比Layer 1第3名項目的市值大5倍。

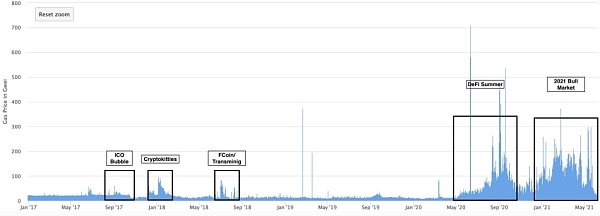

今天的以太坊與兩年前非常不同。在2017和2018年,以太坊網絡唯一的用處就是讓項目方發行IC0 (其中絕大多數項目毫無價值)。如今,以太坊支持著去中心金融(DeFi)生態系統的繁榮,以及NFT、游戲、元宇宙以及Web 3.0 等其他領域的發展。

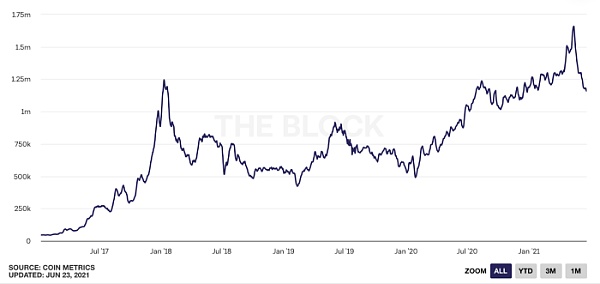

?以太坊平均gas費用(以體現用途,來源:Etherscan)

格魯吉亞供應商通過新合作獲得加密貨幣支付:金色財經報道,格魯吉亞商戶將通過由加密貨幣交易所Gate.io和位于格魯吉亞加密貨幣支付公司CityPay.io的合作接受加密貨幣支付,將用戶與加密貨幣服務的好處聯系起來。這種合作關系將使格魯吉亞的600多家商戶能夠享受其產品和服務的加密貨幣支付替代方案的好處。[2023/4/19 14:13:40]

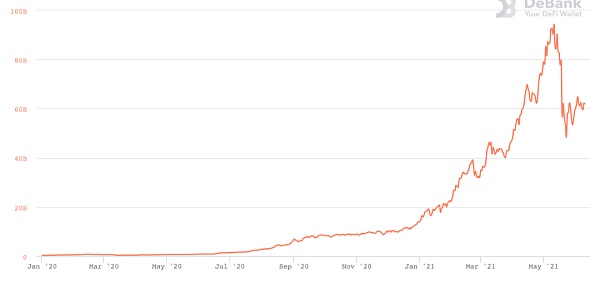

DeFi已成為了以太坊網絡中第一類被廣泛使用的應用。目前,DeFi擁有600億美元的AUM(在2021年5月初達到峰值1200多億美元),170多億美元的貸款規模,平均每天促成了50億美元的交易量。總體來看,這些DeFi應用產生了超過了45億美元的年收入(過去30天支付給協議的費用代表著收益),并且建立了可觀的流動性來創造網絡效應。

目前,以太坊生態上已經形成了正向反饋閉環。用戶即為DeFi帶去了基于流動性的網絡效應,也從DeFi市場的流動性中獲益。隨著越來越多的資產被鎖在DeFi中,基于自動做市商(AMM)的去中心化交易所中的滑點,以及借貸平臺的借貸成本一再下降,讓DeFi對用戶更具有吸引力了(盡管流動性池之間不存在網絡效應,但整體網絡應是與鎖倉美元總量成次線性關系的)。

此外,DeFi協議彼此之間的可組合性和互操作性也為以太坊創造了鎖定效應,使得其他Layer 1項目和側鏈項目難以競爭。為了與以太坊競爭,其他鏈需要培育一個完整的DApp生態,從零開始提供流動性,這需要大量的工作,并且需要大量的代幣補貼。事實上,我們看到Polygon和BSC等鏈,已經通過復制以太坊上的DeFi應用,并提供低gas費和流動性挖礦活動獲得成功。即便如此,跨鏈連接這些不同公鏈仍然會破壞DeFi協議的可組合性,因此迫使Layer 1 項目必須發展各自獨立的生態系統。

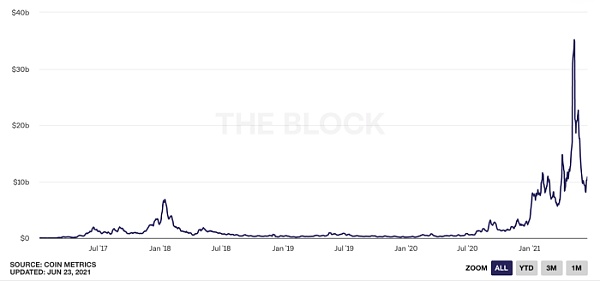

?DeFi總鎖倉量(來源:DeBank)

從架構的角度看,接下來以太坊將迎來最大的變化,就是以太坊2.0,Layer 2 和EIP-1559。不闡述技術細節,以太坊2.0 會把以太坊網絡從工作量證明(proof-of-work)共識機制,轉變為權益證明(proof-of-stake )共識機制。不再使用算力資源來驗證下一個區塊,以太坊2.0會依靠ETH持有者(驗證者)對下一個區塊進行投票,基于博弈論和經濟學建立安全模型。以太坊2.0還會把網絡分為64片,這將讓網絡平行運行,并為未來的擴容留下空間。

Bankless 即將推出 3000 萬美元早期 Web3 基金:12月6日消息,去中心化協作組織 Bankless 相關社交賬號表示,Bankless 即將推出 3000萬美元早期 Web3 基金,旨在激勵從業者建設 Web 3 行業。[2022/12/7 21:26:59]

短期內,Layer 2,尤其是基于欺詐證明(fraud proof )和零知識證明(zero knowledge proof)的Rollup方案,可能會讓以太坊網絡可擴展性和及使用成本優化一個數量級。以太坊目前每秒可處理約15-17筆交易(tps)。我們期望接下來的改變,可以讓以太坊在Layer 2的吞吐量增加到2000+ tps (鏈上數據)和9000+ tps(鏈下數據)。Layer 2 也將顯著降低交易成本。如今,一筆典型的DeFi交易成本在10美元至100+美元,這讓大部分的應用和用戶望而生畏。Layer 2將可能壓縮DeFi交易成本到1美元以下(有時可能低至10-20美分),讓DeFi和以太坊的可使用性增加100倍。

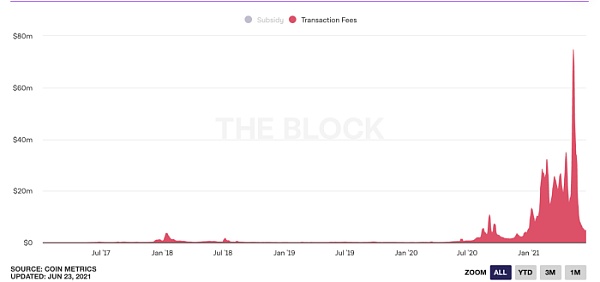

最近,以太坊可能會采納新的貨幣政策,EIP-1559。EIP-1559對以太坊交易費用算法進行了一些修改。就本分析而言,最重要的改變是,EIP-1559讓大部分以太坊交易費用被銷毀(burn),而不再是支付給礦工。如果權益證明機制和EIP-1559得以實施,ETH的通貨膨脹將大大降低,除了消耗性商品的屬性之外,ETH也會成為資本資產。這將會對ETH的價值增值產生深遠影響。稍后會詳細介紹。

?我們現在在哪個階段?

與我們目前所講述的以太坊故事同樣精彩的是,DeFi通過短暫的流動性挖礦和項目ID0機制,已經對有限的用戶群體產生了很大的吸引力。然而,以太坊上各種項目的發展已經讓 PQ = MV 估值模型過時了,評估ETH的新方法,需要不斷適應以太坊網絡的快速發展。

接下來的三部分,分別介紹了不同的方法,從定性和定量兩方面來定義ETH,并有助于對ETH 的最終評估。值得重申的是,以下這些機制和最終評估,都不應作為對ETH 的最終裁決。盡管如此,這仍是一個把ETH作為資產、把以太坊作為平臺來進行理解的絕佳嘗試。

?以太坊作為未來的金融層?

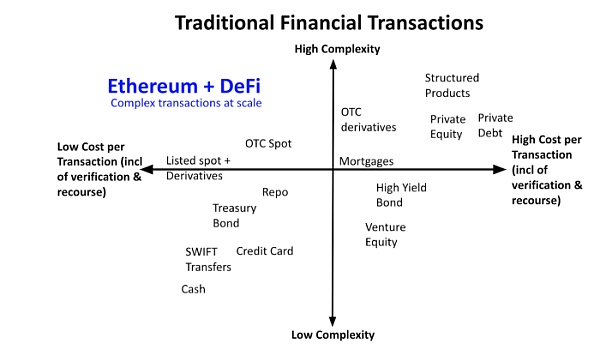

以太坊使合約能夠在沒有可信第三方的情況下自動執行。各類代幣標準讓網絡中除 ETH 外的其他資產存在價值。總之,代碼決定著以太坊網絡中的價值和所有權,這也讓以太坊成為了傳統金融中交易和結算的替代方案。隨著技術的改進和交易成本的下降,以太坊和DeFi將會讓許多今天無法實現的新用例成為可能。

法國外貿銀行:有必要考慮提高各國央行的通脹目標:8月9日消息,法國外貿銀行分析師認為,由于人口老齡化、生產成本上升、可再生能源成本上升、大宗商品需求旺盛等因素,經合組織成員國未來的結構性通脹將走高。如果通脹結構性走高,就有必要考慮提高經合組織各個成員國央行的通脹目標。因為如果各央行要保持2%的通脹目標,就要不斷地將實際利率保持在異常高的水平,從而不斷地而又不必要地削弱經濟。改變通脹目標不是為了與短期通脹高企的沖擊抗衡,而是為了向可能的永久性高通脹過渡。(金十)[2022/8/9 12:12:06]

我們認為以太坊和 DeFi 有可能顛覆傳統金融,主要原因為以下幾點:

-軟件的無許可創新速度: 所有的 DeFi 協議都是開源的以及可組合的。DeFi 創新者們可以以驚人的速度進行金融重組和創新,并且幾乎不需要付出任何固定成本就能觸及到全球用戶。

-激勵一致: 通過合理的代幣機制設計,生態系統中的所有利益相關者(協議、用戶、流動性提供者、工程師/協議維護者)都將得到激勵,增長冷啟動將無需過多的前期成本。

-降低成本: DeFi 不存在法律、勞動力、合規和基建相關的成本。傳統金融交易建立在由政府頒布和實施的法律體系內。在破產清算等復雜情況下,追索成本會很高且并不透明。這些成本在 DeFi 中是不存在的,因為所有價值完全由代碼控制。

-無阻力資金及即時清算: DeFi 內部的資金可無阻力地、可編程地進行流動且以亞分鐘級別進行清算ーー這是一種真正的數字原生體驗。相比之下,在傳統世界中,來自不同司法轄區的支付軌道無法互相打通(在 Stripe 和 Plaid 這樣的公司出現后有所好轉)。這些過程需要手動完成,且許多系統已經有幾十年的歷史了。

-大規模定制與合成資產: 正如互聯網使公司能夠接觸到不同的利基用戶一樣,DeFi 讓用戶能夠接觸到世界上幾乎所有的資產。今天,通過像 Uniswap 這樣的 AMM,任何人都可以創建一個新的交易對,只要他們持有相應資產。合成資產正將這一步推向另一個階段。從理論上講,只要有可信的數據源,任何人都可以通過提供鏈上抵押物來創建合成資產。Synthetix、 UMA、 Mirror 和其他許多團隊正在朝這個方向進行探索。

-政府中立性: 建立在以太坊上的金融系統是開放的,任何人都可以使用的。雖然對于像美國這樣,擁有成熟金融系統的國家的用戶來說并沒有太大的吸引力,但對于那些生活在當地金融體系效率低下且腐敗的人來說,它提供了無與倫比的優勢。

麥肯錫:2022年已有1200億美元投資于元宇宙:金色財經報道,根據麥肯錫最新發布《虛擬世界中的價值創造》報告顯示,2022年,全球對元宇宙垂直領域的興趣激增,幾乎每周都有Web3投資新聞和新的NFT產品線推出,截至目前已有超過1200億美元投資于元宇宙,是2021年570億美元投資額的兩倍多。在相關投資中,投資者主要分為3類,分別是:大型科技公司(比如Meta、微軟、英偉達、蘋果和谷歌)、風險投資公司(Paradigam、Coatue、Yuga Labs等)、以及企業和品牌商。(itnews)[2022/7/6 1:53:40]

?ETH作為資本資產?

ETH 在以太坊網絡活動中作為默認支付形式的的功能,賦予了其相當直接的基于價值的定價模型。一旦網絡升級到以太坊2.0及 EIP-1559,這種情況將更加明顯。即使其他代幣,比如穩定幣,將來可能會取代ETH作為支付的替代品,ETH 仍然會被網絡驗證者用于押注和接受獎勵。因此,ETH 可能會像消耗品一樣從需求中累積價值,以及像資本資產一樣從現金流中累積價值。

如果說10年后,以太坊網絡每天處理價值5萬億美元的40億筆交易。每天5萬億美元代表著其增長率為74% 。如果你相信以太坊會像早期的互聯網一樣發展,這似乎是合理的。

如果你看一下以太坊的增長記錄,以上所說的數字其實低估了以太坊。目前,以太坊每天正在處理80億美元的 ETH 和100億美元的穩定幣交易(這是一個低估的總量,因為我們排除了其他 ERC-20交易) ,從2019年到2020年分別增長了6倍和15倍。

在這種情況下,交易數量是更激進的假設( 每日120萬筆交易到到每日40億筆交易,這是125% 的年增長率) ,但如果以太坊費率便宜且可擴展到合同間可編程的小額支付,那么這種假設是合理的。經過三年多的時間,以太坊終于走到了發布其擴容解決方案的風口浪尖。正如我們之前強調的那樣,DeFi 交易的成本可能在未來6-12個月內減少20-50倍,這可能使其交易數量呈指數增長。

還可以想象在未來,高價值交易是由區別的(不一定以美元價值計算,但可能以可榨取價值計算)應根據交易價值進行計費(費用占交易價值的百分比) ,低價值交易應基于日常使用標準(費用根據網絡使用情況略有不同)。

高價值交易應是價值為本的,因為在以太坊網絡的區塊中,交易排序是很關鍵的一部分,特別是當交易可讓用戶獲利時。如今,高價值交易通常會被搶跑,這幾乎是不可能被防止的(可參見以太坊黑暗森林) ,除非交易被發送至私人礦池(它可能會收取基于交易價值的費用)。一些團隊正在努力尋找解決方案,以建立一個MEV的有序市場,這或許在中期能夠被實現。

然而,總會有價值遠遠超過基礎費用的交易(例如競爭十分激烈的套利交易) ,因此這些交易為了優先被處理,需要支付高額的小費。盡管這些交易只占整個網絡中的很小一部分。

在 EIP-1559中,價值為本的交易費率以向礦工/驗證者支付小費的形式被規范化(可能不以 ETH 為本位) ,而日常為本的交易基礎費用將是以 ETH 為本位并被銷毀。不像在以太坊1.0中,礦工獲得所有費用,在 EIP-1559實現后,基礎費用和小費所產生的價值都將被 ETH 持有者所捕獲。基礎費用將創造了通貨緊縮效應,并產生對 ETH 的需求,而小費(不管以什么資產作為本位)將成為 ETH 的礦工/質押者(這些人也是ETH持有者)的現金流。

讓我們用上面假設的數字來做一些粗略的數學計算,并假設以下情況(這些數字僅適用于此例) :

-5萬億美元中的5% 將是高價值交易,交易費率為交易價值的0.05%。其中大部分交易可能來自 DeFi 應用。

-基礎費用平均為每筆交易0.01美元,每日40億筆交易。

-在這個階段,以太坊已經相當成熟,費用增長將減少至每年5%的永恒增漲。

-在長遠的未來,經濟的長期無風險利率為2% 。ETH 質押者將需要另外5% 的收益來補償被罰沒及技術風險(這些風險將會在長期穩定下來,因此5% 就足夠了) ,這使得 ETH 的長期所需收益率達到7%。

依照上述假設來看,以太坊每年將產生602億美元的費用收入。這僅比今天增加了18倍,而交易量和交易數量分別增加了250倍和3300倍。這就是科技的通縮力量!

最后,若將 ETH 作為資本資產進行定價,使用分紅增長模型,若上述收入為602億美元,這將意味著10年后ETH的最終價值為3.2萬億美元。雖然這看起來是一個龐大的數字,但是這是十年以后的事情,且這并沒有考慮到任何風險因素(例如技術、競爭、監管)。精明的投資者需要使用適當的概率或折現率進行計算。

?以太坊作為貨幣資產?

以太坊的價值源于兩個方面。首先是它的實用價值,如上面的論點所述。其價值的第二個來源是其貨幣溢價,這源于其可在以太坊經濟體中作為一種“類貨幣”進行使用。

作為價值交換媒介和記賬單位,ETH 不太可能成功。若在一個極端的 ETH 牛市行情中,可能會出現這種情況,如果以太網絡變得無處不在且其費用穩定,ETH 可以成為一個主流貨幣。一般來說,這種可能性很小,即使以太坊確實成為了最終主導平臺,但從本質上來說,穩定幣在這兩方面都是更好選擇。今天,ERC-20穩定幣的總體鏈上轉賬體量已經超過 ETH (每天100億美元對陣每天80億美元) ,盡管 ETH 擁有穩定幣5倍的市值。穩定幣和 ETH 鏈下交易量的差異就更大了。

然而,作為一種無主權的價值儲存工具,ETH 可能仍然有機會通過作為 DeFi 的抵押物獲得一些潛在的市場份額。

從長遠來看,可以想象,ETH 甚至可以在稀缺性、耐久性和不可偽造性方面與比特幣競爭,原因如下:

1.ETH的貨幣政策將趨于穩定,其通脹率將因為EIP-1559而被減半(從4%降至2%,根據 Tim Roughgarden所說)。當然,這還是和總供應量固定有一定的差別,但低通脹率的資產也是不錯的。

2. 以太坊2.0的安全模型最終會像比特幣一樣經受大規模考驗(20年后,比特幣的存在時間將只比以太坊長20%) 。此外,若 ETH 足夠有價值的話,以太坊2.0的PoS機制將可能增加以太坊的安全保障(我們承認這種想法是具有循環性的)。

3.與 BTC 類似,ETH 作為 DeFi 的第一種抵押資產,據有極強的林迪效應。歷史告訴我們,新技術/資產/產品的采用極其依賴于其路徑。通常情況下,擁有更好的分銷渠道(分配比例)比擁有更好的產品/技術更重要。如果以太坊和 DeFi 真的能夠成為未來的金融層,ETH 很可能仍然是主要的抵押物之一,因為它是第一成規模的抵押物,DeFi 生態系統就是圍繞著它建立的。

盡管如此,如果以太坊和 DeFi 持續增長, ETH 可能將獲得比特幣10% 的市場份額。如果我們假設比特幣的潛在市值在4.7ー14.6萬億美元之間,那么 ETH 的潛在貨幣價值可能在0.5萬億ー1.5萬億美元之間。

?ETH的潛在估值?

以太坊的敘事十分復雜,而其繪制的 ETH 各類價值增長機制則更具挑戰性。我們認為,ETH 的潛在價值應該是這幾類價值的總和: 1)消耗品,2)資本資產,3)貨幣價值(以其支付和價值存儲功能進行細分)。

根據我們上述推測,在未來,ETH 的總潛在價值將在3.7萬億到4.7萬億美元之間,并基于以下幾部分:

1.ETH作為消耗品的估值會受限于其高流動速率。

2.ETH作為有現金流的資本資產估值可能只有十萬億出頭。3.2萬億美元是我們從一個可想象的成功案例推算出來的。

3.ETH的貨幣價值可能在0.5到1.5萬億美元之間。我們假設 ETH 支付功能的價值將不復存在, ETH 所有的貨幣價值將來自于由 DeFi 驅動的無主權的價值存儲工具。

重要提示: 這些數字絕不是精確的預測。我們通過這個思考練習來幫助讀者理解以太網絡的潛在影響和 ETH 的相應價值。其目的是突出以太坊的潛在敘事,并給予讀者一個關于 ETH 價值增值的心理模型。我們并沒有對許多風險(如技術、競爭、監管)進行概率調整或也沒有采用適當的貼現率。一個精明的投資者需要將這些風險考慮在內,以最終衡量 ETH 作為一種投資標的的風險及回報。

原文標題:《A Guide to Understanding ETH as an Investment》

原文作者:Kevin Hu、Celia Wan

原文編譯:0x88、0x71

注:原文來自bankless,作者是William M. Peaster。上個月,藝術家 Joshua Bagley 發布了由700件創作性作品組成的《Dreams》NFT系列,并作為 Art.

1900/1/1 0:00:00今日(7月8日)奧地利加密資產稅務報告公司Blockpit宣布完成超過1000萬美元的A輪融資,該輪融資獲MGV領投.

1900/1/1 0:00:00人民銀行副行長范一飛8日在國務院政策例行吹風會上介紹,目前,數字人民幣正在試點過程之中,主要通過白名單邀請方式,白名單用戶已達1000萬,北京冬奧會場景是下一步試點的重點領域.

1900/1/1 0:00:00"在這次由西方項目傳導而來的過程中,BabyDoge 及 Doge 系列衍生幣種的「模式幣」趨勢已經展露無遺。"紅極一時的 Meme 幣種 DOGE 后繼有「狗」.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:742.35億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:29.

1900/1/1 0:00:00之前我們簡單試水了加密藝術。雖然 NFT 短片 “Hip hop is my dad” 在 Opensea 賣出 1eth 的“高價”,但小賺一筆的快樂隨著一路下跌的以太坊價.

1900/1/1 0:00:00