BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD-0.26%

SOL/HKD-0.26% XRP/HKD+0.76%

XRP/HKD+0.76%一文讀懂 GBTC 原理、與比特幣 ETF 區別,以及比特幣 ETF 設計原理及面臨挑戰。

撰文:鄒傳偉,萬向區塊鏈首席經濟學家

作為能觸及一般投資者的合規比特幣金融產品,比特幣 ETF 一直很受關注。特別是在過去一段時間加密資產市場起伏中,其他類型的合規比特幣金融產品顯示出的缺陷,更突顯了比特幣 ETF 的優勢。但在今年加拿大批準多只比特幣 ETF 后(首只為 Purpose Bitcoin ETF,在加拿大多倫多證券交易所上市),近期美國 SEC 推遲了對多只比特幣 ETF 申請的決策,包括 WisdomTree(至 7 月 14 日)、Kryptoin (至 7 月 27 日)、Valkyrie(至 8 月 10 日)和 VanEck(征求公眾意見中)。

通過比特幣 ETF,一般投資者無需管理私鑰,就可以在主流的證券交易所中(間接)參與比特幣投資,費用低,透明度高,并且不用擔心金融監管、稅收等方面合規問題。比特幣 ETF 走向大眾投資的重要標志。正因為如此,美國 SEC 對比特幣 ETF 采取了比較審慎的態度——這從美國 SEC 的相關申明中可以看出。

美國 SEC 的一些擔心,對理解加密資產市場的下一步發展非常有幫助。

本文共分三部分:

第一部分是關于 ETF 的一般性介紹,作為理解比特幣 ETF 的參照物;

第二部分討論比特幣 ETF 的兩種主要設計方案和相關難點

第三部分梳理美國 SEC 批準比特幣 ETF 面臨的若干障礙。

ETF 是什么?

ETF 作為指數化投資工具,是國際金融危機后全球金融市場最為成功的金融創新產品。截至 2020 年底,全球掛牌交易的 ETF 達到 7527?只,資產總規模超過 7.9萬億美元,其中股票 ETF 占比近 3/4,債券 ETF 占比 19%,商品 ETF 占比 3.4%。

谷歌取消加密廣告禁令 允許宣傳加密貨幣兌換及挖礦相關產品:金色財經報道,谷歌已更新其廣告政策列表,現允許的廣告宣傳包括與加密貨幣挖礦相關的產品和服務,以及加密貨幣兌換。只有在廣告客戶是許可提供商,產品和廣告符合當地法律要求和業界標準,且帳號得到谷歌認證的情況下,才可以對相關加密貨幣產品和服務進行廣告宣傳。此外,不允許在廣告中宣傳ICO、加密貨幣代幣銷售或以其他方式宣傳加密貨幣或相關產品的購買、銷售或交易。目前已批準的國家或地區包括日本和美國。此前6月消息,谷歌將于2021年8月更新“金融產品和服務”政策。自8月3日起,對于面向美國提供加密貨幣交易所和加密貨幣錢包服務的廣告客戶,在符合一定要求的情況下,即可宣傳此類產品和服務。[2021/8/4 1:33:05]

美國不僅是 ETF 的發源地,也是全球最大的 ETF 市場,無論是產品數量和資產規模,美國市場都遙遙領先于其他市場。截至 2020 年底,美國 ETF 市場的資產規模為 5.49萬億美元,占全球市場份額 69.5%。

美國 ETF 的設立依據是《1940 年投資公司法案》,但 ETF 的運作機制有諸多與法案沖突的地方,比如實物申贖、僅允許授權參與商(AP)參與申贖、普通投資者只能參與交易等。因此,每個 ETF 的發行均需要向美國 SEC 單獨申請豁免。

2019 年 9 月,美國證監會發布 ETF 新規(Rule 6c-11),是自 ETF 誕生以來首次發布的系統性的針對 ETF 的規定。新規自 2019 年 11 月生效后(過渡期 1 年),一般的 ETF 向美國 SEC 申報設立即可,無需再單獨申請豁免令,從而大大簡化了 ETF 創設流程。

委內瑞拉零售巨頭Rattan接受加密貨幣付款:委內瑞拉零售巨頭Rattan宣布接受加密貨幣付款。Rattan將與加密貨幣交易所Cryptobuyer合作,使用戶可以使用Cryptobuyer Pay以及BTC、LTC、DASH、ETH、BNB、DAI、USDT等加密貨幣在商店中消費。(Cryptonews)[2020/11/27 22:17:38]

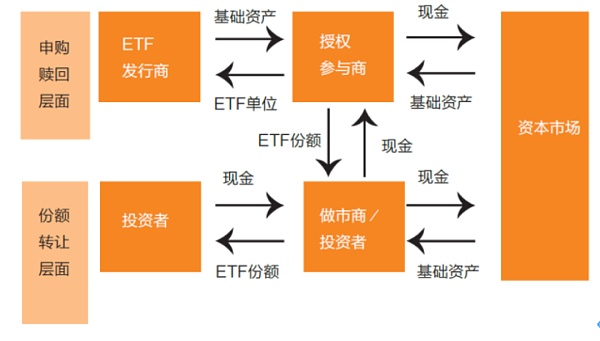

ETF 有一級市場和二級市場之分。在一級市場上,授權參與商(AP)參與 ETF 份額的申購贖回。投資者在證券交易所買賣 ETF 份額,構成 ETF 二級市場。接下來會分別介紹(圖 1)。

ETF 的一級和二級市場

(此圖引自:余兆緯,2019,《全球 ETF 發展浪潮對我國的啟示》,《清華金融評論》2019 年 7 月。)

AP 可以是做市商、專業機構或其他大型金融機構,由 ETF 發行商指定,可以通過實物申購贖回改變市場上 ETF 份額的供應。

當一個 ETF 發行商想要擴大產品規模時,會請 AP 在市場上按配置權重購買這只 ETF 的成分證券,并將這些證券交給 ETF 發行商。作為交換,ETF 發行商參考 ETF 凈值(NAV),給 AP 同等價值的 ETF 份額。AP 隨后可以轉售 ETF 份額以獲利。這個過程也可以反向進行:AP 向 ETF 發行商贖回一籃子成分證券,從市場上移除 ETF 份額。

AP 申購贖回 ETF 份額的能力以及套利機制讓 ETF 的市場價格趨近凈值。ETF 出現溢價時,AP 在市場上購買標的證券,用于向 ETF 發行商申購份額;而在 ETF 出現折價時,AP 向 ETF 發行商贖回份額,并在市場上出售得到的標的證券。

動態 | 報告:詐騙分子或放棄加密貨幣,轉而通過預付借記卡進行勒索:卡巴斯基的一份新的研究報告顯示,比特幣詐騙分子可能正在放棄加密貨幣,轉而專注于通過預付借記卡勒索錢財。報告以巴西的Acesso卡為例,強調了這一日益增長的趨勢。報告指出,黑客通過“性勒索”要求被攻擊者通過Acesso卡進行支付。該卡在巴西銷售,與萬事達卡有合作。(Cointelegraph)[2019/12/18]

一般來說,AP 越多,相互間的競爭越有可能使 ETF 市場價格接近公允價值。這是 ETF 不同于封閉式基金的重要特征之一。對于封閉式基金,沒有人可以申贖份額。由于沒有套利機制可以用于調節供求關系,經常出現封閉式基金以高額溢價或折價進行交易的情況。

在美國,個人投資者可以直接從經紀賬戶(比如 Charles Schwab 和 Merrill Lynch)買賣 ETF。ETF 份額轉讓類似股票,每隔 15 秒公布日內參考價值、每日公布 ETF 份額價值,可以在市場開放的任意時間交易,并支持當天多次買進賣出、做空和以保證金購買等。相比而言,一般的共同基金(ETF 可以視為一類特殊的共同基金)每天只能(休市后)交易一次。

綜上所述,一般情況下的 ETF 可以從以下要點理解(這些要點也是理解比特幣 ETF 的關鍵):

資產組合特征:投資基準,投資策略;

一級市場特征:AP,份額申購贖回機制,套利機制;

二級市場特征:投資者群體,交易場所,交易方式,價格特征。

比特幣 ETF 的設計方案和相關難點

與灰度比特幣信托的對照

動態 | 比特幣富翁Erik Finman向美國國會議員介紹加密貨幣資產類別:比特幣百萬富翁Erik Finman據稱剛剛向一群國會議員介紹了加密貨幣資產類別。他發推表示,“今天我向國會代表和工作人員介紹了比特幣、加密貨幣以及它對美國的意義。華盛頓有驚人的能量,人們已經準備好談論加密貨幣并為所有美國人找到解決方案。今天是加密貨幣的好日子!”[2019/7/25]

要理解比特幣 ETF 的意義,最好先與目前全球最大的比特幣金融產品——灰度比特幣信托做對照。

灰度比特幣信托的關鍵特征如下:

資產組合特征:直接持有比特幣,通過持有 BitLicense 牌照的 Genesis 購買比特幣,由 Coinbase Custody 托管。

一級市場特征:信托份額為 GBTC,每個比特幣大約對應 1000 股 GBTC;合格投資者可以用比特幣或現金申購 GBTC,但不能贖回 GBTC。

二級市場特征:GBTC 有 6 個月的鎖定期,在場外市場 OTCQX 交易,普通投資者也可參加;GBTC 之前相對比特幣溢價,現在是折價。

盡管灰度比特幣信托已非常成功,但缺陷也非常明顯:

首先,GBTC 不能贖回,使套利機制不暢,GBTC 價格長期偏離比特幣,沒有內在的收斂動力,使投資者不能很好地獲得對比特幣的敞口。

其次,GBTC 只能在場外市場 OTCQX 交易,流動性受限。

因此,比特幣 ETF 有兩個關鍵目標:一是通過完善套利機制,以更好跟蹤比特幣價格走勢;二是拓展二級市場投資者群體,特別是能在主流的股票交易所掛牌交易。

動態 | 香港資產管理公司BC Group計劃推出加密貨幣托管服務:據Cointelegraph報道,香港貿易和資產管理公司Branding China Group(BC Group)正在推出加密貨幣的保險托管服務。[2019/4/2]

基于比特幣現貨的比特幣 ETF

接下來的介紹基于 VanEck 2021 年 3 月提交給美國 SEC 的比特幣 ETF 方案,美國 SEC 已推遲對該申請的決策,并征求公眾意見。

參考閱讀:

《SECURITIES AND EXCHANGE COMMISSION?》https://www.sec.gov/rules/sro/cboebzx/2021/34-92196.pdf?

《UNITED STATES SECURITIES AND EXCHANGE COMMISSION》

3B2 EDGAR HTML -- c100811_s1.htm?(sec.gov)

資產組合特征:在法律上,該比特幣 ETF 實為基于商品的信托份額(比特幣在美國屬于大宗商品范疇),將直接持有比特幣,并交由第三方托管機構托管。該比特幣 ETF 在一般情況下不會持有現金或現金等價物,投資基準為 MVIS ? CryptoCompare 比特幣基準指數減去信托運營費。這個比特幣基準指數綜合了 Bitstamp、Coinbase、Gemini、iBit 和 Kraken 上的比特幣價格。

一級市場特征:該比特幣 ETF 將引入授權參與商(AP)。AP 通過與比特幣 ETF 發行商之間的比特幣交易來申購和贖回信托份額。顯然,信托份額的申購贖回伴隨著比特幣在 AP 和 ETF 發行商的錢包之間的移動,而這些移動發生在比特幣區塊鏈上。這樣就建立了信托份額與比特幣現貨之間的套利機制。

二級市場特征:信托份額計劃在 Cboe BZX 交易所(前身為 BATS,是一家交易量非常高的非傳統交易所)掛牌交易。在交易時段,信托份額的 NAV 將每 15 秒更新。

對比 ETF 的一般情況不難看出,基于比特幣現貨的比特幣 ETF,除了比特幣涉及的托管和錢包操作以外,其余機制設計與主流的 ETF 非常接近,特別是套利機制健全。

基于比特幣期貨的比特幣 ETF

接下來的介紹來自 VanEck 2021 年 6 月提交給美國 SEC 的比特幣 ETF 方案(該方案在上一方案進入征求公眾意見后提交)。

https://www.sec.gov/Archives/edgar/data/1838028/000093041320002664/c100811_s1.htm

該 ETF 不直接投資于比特幣或其他數字資產,而是投資于比特幣期貨,以及其他能提供比特幣風險敞口的集合投資工具和交易所交易產品(ETP)。其中,該 ETF 投資的比特幣期貨為現金交割類型。

該 ETF 目標是使該 ETF 對比特幣的總風險敞口約等于該 ETF 的 NAV。但在一些時候,該 ETF 因為使用杠桿,對比特幣的總風險敞口可能超過 NAV。杠桿來自期貨合約內嵌杠桿、逆回購協議和銀行借款等。

除了比特幣期貨合約、集合投資工具和交易所交易產品等以外,該 ETF 的其他資產投資于美國國債、貨幣市場基金、現金和現金等價物、美國政府機構發行或擔保的 MBS、市政債券以及 TIPS 等。

綜上所述,該 ETF 方案不涉及比特幣涉及的托管和錢包操作,本質上更接近大宗商品共同基金:通過期貨獲得風險敞口,主要資產投資于風險低、流動性高的金融產品,同時也充作期貨保證金。這樣主要會產生以下風險:

比特幣期貨偏離現貨價格(在期貨到期前,這是常態)。比特幣期貨到期后,需要續做(Rollover),會有額外的風險。

投資于風險低、流動性高的金融產品,仍會承擔市場風險、信用風險和流動性風險等。

杠桿率控制不好的風險。

在加密資產市場劇烈波動時,比特幣期貨有可能暫停交易,基于比特幣期貨的

比特幣 ETF 更難跟蹤比特幣價格走勢。加拿大 Horizons 比特幣 ETF 在 2021 年 5 月 21 日就遭遇了這種情況。

總的效果是,該 ETF 的 NAV 變化可能顯著偏離比特幣價格走勢,并且沒有套利機制使兩者趨同。

美國 SEC 批準比特幣 ETF 面臨的障礙

通過梳理美國 SEC 2021 年 5 月 11 日聲明和 6 月 16 日就 VanEck?比特幣 ETF 征求公眾意見的說明,可以看出兩類比特幣 ETF 方案在獲批中面臨的障礙。

《Staff Statement on Funds Registered Under the Investment Company Act Investing in the Bitcoin Futures Market》?

https://www.sec.gov/news/public-statement/staff-statement-investing-bitcoin-futures-market

比特幣現貨市場的流動性、透明度以及遭受操縱的可能性(比如 Elon Musk 發推的影響)。

ETF 份額遭受操縱的可能性,以及交易所的預防措施。

ETF 份額掛牌交易是否滿足《1934 年證券交易法》的要求。

是否可能通過比特幣期貨市場來操縱 ETF 份額。

比特幣期貨市場的流動性和深度,以及是否適合共同基金投資。

共同基金在面臨投資者贖回時能否平掉比特幣期貨頭寸,以及共同基金的衍生品風險管理和杠桿管理能力。

共同基金參與比特幣期貨市場對期貨定價的影響,以及比特幣現貨市場動蕩對期貨定價的影響。

共同基金在市場常態和壓力情景下的流動性管理能力,能否滿足開放式基金的要求(封閉式基金對流動性管理能力的要求較低),以及是否有集中、大額頭寸等。

比特幣現貨市場出現欺詐或操縱的可能性,以及對比特幣期貨市場的影響。

基于對投資于比特幣期貨的共同基金的分析,美國 SEC 將評估比特幣期貨市場能否支持 ETF,因為 ETF 在流動性管理上面臨的挑戰更大。

總的來說,隨著時間的推移和市場的發展,一些障礙將趨于消失。不過,美國現任民主黨政策的基本傾向是加強監管,這就為比特幣 ETF 獲批增加了上的不確定性。

金色財經報道,7月2日,《每日經濟新聞》記者從成都市地方金融監督管理局獲悉,成都將向市民發放價值1200萬元的數字人民幣公共交通出行禮包,共計10萬份.

1900/1/1 0:00:00這兩天行情真不錯,比特幣引領其他幣種一路上漲,成功突破35000美元關口。行情反彈,沉寂已久的幣圈仿佛一下子活躍起來,有人甚至直呼:“牛市回來了!”與炒幣者相比,礦工朋友卻沉寂得多.

1900/1/1 0:00:00全球信用卡巨頭Visa周三表示,今年前六個月,全球消費者通過加密相關卡在商品和服務上花費了超過10億美元的加密貨幣.

1900/1/1 0:00:00注:原文作者是ビビドット (@vividot) 。在這篇文章中,我將介紹稱為Uniswap v3 LP 自動化管理器(Automated Manager)的服務.

1900/1/1 0:00:00金色財經 區塊鏈7月2日訊 比特幣價格在今年五月出現了年內第一次“投降”,緊接著比特幣市場開始出現拋售跡象.

1900/1/1 0:00:00頭條 ▌倫敦硬分叉預計于8月4日在以太坊主網激活金色財經報道,以太坊核心開發人員會議已于北京時間10日凌晨結束.

1900/1/1 0:00:00