BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-0.74%

LTC/HKD-0.74% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD+0.62%

SOL/HKD+0.62% XRP/HKD+0.37%

XRP/HKD+0.37%哪些 Layer 2 可在增長、敞口和安全性之間取得平衡,以保護 DAI 作為跨鏈穩定幣的完整性?

原文標題:《讀懂 MakerDAO 的多鏈戰略和路線圖,MakerDAO 會選擇哪條 Layer2 路線?》

5 月 28 日,MakerDAO 核心單元推動者 Derek 發文《Maker 的多鏈戰略和路線圖》。介紹了 MakerDAO 在快速發展的多鏈生態中的機遇以及其中的潛在風險。

本論壇帖子的目的是概述 Layer 2 生態系統以及存在的各種機會。通過介紹我們對多鏈格局的見解,我們希望能夠(1)指導并與更廣泛的社區就此特定主題進行交流;(2)收集有關各種發展機會的反饋,以及(3)調整技術和開發資源以達成關于 MakerDAO 應該如何適應這個新的復雜環境的策略的共識。

這種方法將有助于我們集中關注現有的 Layer 2 優先級——具體而言,哪些 Layer 2 可在增長,敞口和安全性之間取得適當的平衡,以保護 DAI 作為跨多個鏈的穩定幣的完整性。我們歡迎社區的反饋,并計劃在接下來的幾周內主持一系列的 AMA / 討論,以鞏固未來幾個月的戰略和路線圖。

我們目前處于兩個問題的交叉點:

「 DeFi 將如何發展?」

「流動性將流向何方?」

DeFi 的快速發展使我們難以回答這些問題。會是一鏈獨大嗎?會是一 Layer 2 實現獨大嗎?流動性會集中在一個或多個地方嗎?似乎在這個新生階段,由于各種生態系統中發生的創新和發展,不可能集中在任何一個特定的地方。

以太坊很可能會成為全球結算層(將其視為加密貨幣的曼哈頓中心),在這種情況下,假設每個人都將適應房地產價格飛漲的單個「城市」是不合理的。相反,具有日益增長的 DeFi 需求的人們將通過創建自己的島嶼來建立新的,繁榮的社區。Haseeb Qureshi 還在 ETH2 城市,郊區,農場中提出了這種思路,在那里,「區塊鏈城市規劃」和分片將被用來滿足需求。

網信辦:加強對《區塊鏈信息服務管理規定》等法規規章的宣傳解讀:金色財經報道,中央網絡安全和信息化委員會辦公室印發《網信系統法治宣傳教育第八個五年規劃(2021-2025年)》,其中指出要加強對《關鍵信息基礎設施安全保護條例》《互聯網信息服務管理辦法》《互聯網新聞信息服務管理規定》《區塊鏈信息服務管理規定》等法規規章的宣傳解讀。[2021/11/18 6:57:19]

應用可能會根據其保持密切通信聯系的需求而聚集到 Rollup,鏈或側鏈中,這與人口傾向于在區域和城市中聚集的方式相同。

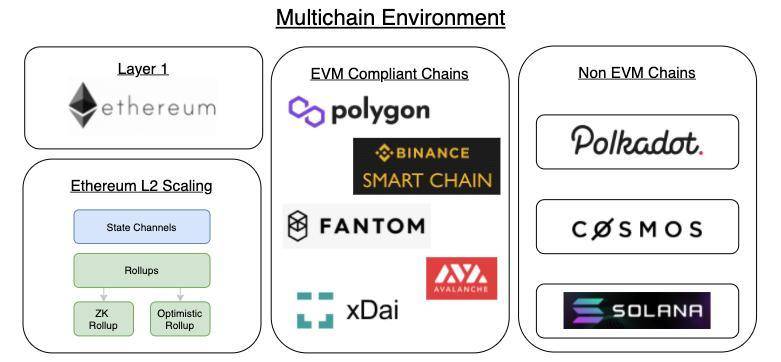

擴展來講,沒有理由認為人們不會去那些生活成本更低或工作更好的地方生活——類似地,在 DeFi 的情況下,人們將被吸引到收益最高的地方。因此,我們需要捕獲存在于這些不同區塊鏈環境中的價值,并允許以 DAI 計價的價值在它們之間安全地流動。在某些情況下,價值不太可能從城市(Solana,BSC 等)流出,因此我們有競爭優勢,可以抓住價值所在的地方。多鏈環境是一個不斷發展的多樣化生態系統:

這是一個不斷發展的環境,不僅生態系統在變化,而且跨鏈橋和技術實施方式也決定著它們在其中運行的規則。

代幣的這種移動引入了必須針對不同的 Layer2 解決方案進行評估的技術風險。

無需深入討論什么構成「真正的」 Layer2 可擴展性解決方案的語義討論,可擴展性難題仍然適用于聲稱提供「更好的可擴展性和更便宜的交易」的每條鏈。DAI 獨特而強大的原因在于,它建立在當今最去中心化的智能合約平臺(即以太坊)上,從長遠來看,它將在不損害去中心化的前提下努力實現規模化(以及隨之而來的安全性)。。鑒于 DAI 不可升級,因此它會從基礎層以太坊繼承許多安全性和屬性(例如,抗審查性)。可以說,每個擴展解決方案(包括 Rollup)都增加了 MKR 持有者,DAI 持有者和 Vault 用戶應注意的額外安全風險。

分析 | TokenGazer幣安中簽解讀:大陸用戶仍為主力 機構持有較多BNB:TokenGazer分析顯示:幣安此次簽數16666個,因為放開國內用戶準入,中簽率從上次MATIC的58.38%下降到30.82%;按照這次的中簽率,鎖定20天的BNB數量是540多萬個,約3-4%的比例,再次說明大部分bnb在機構手里;另,此次中簽率下降了一半,持有100個BNB以上地址大概率為活躍交易用戶,可能說明中國大陸用戶仍舊占到幣安活躍交易用戶的半壁江山。[2019/5/28]

同樣,應從金融和技術風險的角度來查看每種新的抵押品類型。要將 MakerDAO 協議擴展到新鏈,需要對這些新鏈或 Rollup 引入的安全性假設和風險進行全面分析。在以太坊上,我們傾向于忽略與以太坊本身相關的非常實際的技術風險(例如,如果以太坊崩潰了,包括 MakerDAO 在內的整個 DeFi 生態系統都會崩潰——因此我們可以認為這是我們只能接受的系統性風險)。當我們考慮在其他鏈上轉移 DAI 或鑄造 DAI 時,這些風險變為現實,MKR 持有者不能忽略。

這些風險的例子包括:

zk Rollups 中使用的新的,可能未經測試且難以審核的加密原語

新的 AVM 虛擬機在 Arbitrum 上的復雜性,以及在 Optimistic Rollup 平臺上處理 Optimism 硬分叉的策略復雜性

基于 Plasma 的 MassExit 問題 4.DPoS 系統中的卡特爾集團問題

大多數平臺上的可升級性和對 MultiSigs 的依賴

與數據可用性有關的風險

跨鏈橋運營商的安全性以及凍結 / 扣押資金的相關風險

與使用側鏈而不是繼承以太坊安全性的 L2 Rollup 方案的相關風險

聲音 | 李少平解讀最高法“五五改革綱要”: 要推動區塊鏈存證等科技創新手段深度運用:據中國之聲《央廣新聞》消息,《最高人民法院關于深化人民法院司法體制綜合配套改革的意見》,即《人民法院第五個五年改革綱要(2019—2023)》今日發布。最高人民法院副院長李少平在對該文件進行解讀時表示,“五五改革綱要”在前期工作基礎上,提出要構建中國特色社會主義現代化智慧法院應用體系,不斷破解改革難題、提升司法效能。其中,要推動語音識別、圖文識別、語義識別、智能輔助辦案、區塊鏈存證、常見糾紛網上數據一體化處理等科技創新手段深度運用。[2019/2/27]

根據風險評估框架,Maker 持有人可以選擇以下任一種:

通過允許使用這些抵押品直接鑄造 DAI 來支持上述鏈,或者支持(承保)不同的橋梁,以平滑 DAI 從以太坊到這些鏈的傳輸,從而使最終用戶在這些鏈上更便宜,更安全地使用 DAI,或者

完全避免在協議級別上直接支持這些鏈,從而讓社區來決定如何在這些鏈上使用 DAI (大多數最新的側鏈如 BSC,Polygon,Klaytn 等就是這種情況)。

大多數最終用戶傾向于將 DAI 從一個鏈轉移到另一個鏈,就像將 USD 從一個銀行帳戶轉移到另一銀行一樣。也許有一個更好的比喻是將 DAI 存入中心化加密交易所,其中 DAI 從用戶的錢包中消失,信用出現在用戶的交易帳戶中。可以在 Loopring 和 dYdX (均為 ZkRollups)等平臺上提供類似的用戶體驗,在該平臺上只有一種存儲和提取代幣的方式。

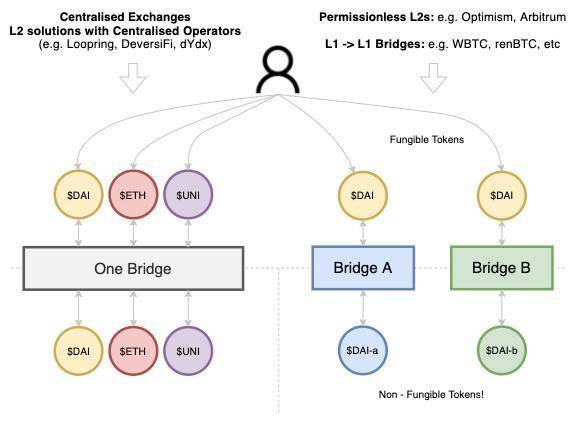

但是,在每個人都可以部署自己的跨鏈橋的無許可的區塊鏈上,用戶更有可能擁有多個橋可以選擇,如下圖所示:

聲音 | 蟲洞姜家志:行業對51%攻擊過度解讀:據核財經報道,在MiiX區塊鏈私享會上,蟲洞項目負責人姜家志認為,行業對51%攻擊過度解讀了,就算是真正有51%攻擊,不會對主鏈發生太大影響。51%攻擊能做到是:利用算力優勢,撤銷已發生的交易;掌握51%以上的算力優勢;雙重支付、阻止區塊確認、阻止有效區塊,以及有可能導致熊市和交易所損失。但51%攻擊不能做到:修改交易、阻止交易發送、改變數量、生產幣、挪用別人的幣。[2018/12/2]

在此示例中,每個跨鏈橋(橋 A 和橋 B)將在子鏈上創建其自己的 DAI「版本」,這些 DAI 的不同版本將不可替代(類似于 wBTC 與 renBTC)。此外,如果 MakerDAO 社區無法控制 DAI 品牌的敘述,最終用戶可能會在自己的錢包中擁有許多不同的 DAI 不可替代版本,從而造成潛在的混亂。

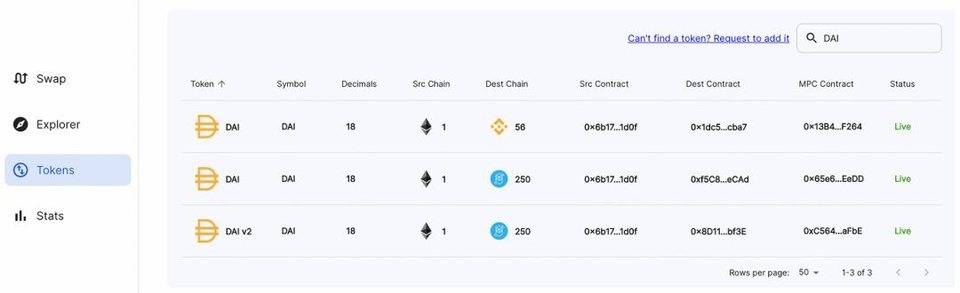

可以在 multichain.xyz (以太坊-Fantom 橋上的兩個版本的 DAI)或 Polygon (取決于使用 PoS 或 Plasma 的兩個不同版本的不可替代 DAI)上看到此示例。

此外,更重要的是,與旨在通過沉積誘使用戶進入虛假的安全感的騙局相比,每個跨鏈橋可能具有不同的功能和安全模型,成為完全無許可的不可升級的橋(其行為得到正式定義和驗證),與旨在通過放置用戶代幣來誘使用戶產生虛假的安全感的騙局相比,該騙局只是為了在以后通過升級機制來竊取用戶。

在允許所有人部署任何代幣和跨鏈橋的無許可鏈上,社區將最終達成共識決定子鏈上的「真正」DAI 是什么。MakerDAO 社區可以創建和支持自己的橋(在下面進行更多介紹),也可以簡單地認可現有的一種橋。同樣,在 UI 級別上,我們可能會看到中心化的 UI 偏愛 DAI 的一個「版本」而不是 DAI,或者 UI 開發人員通過標準化工作和具有社會共識的代幣列表,圍繞哪種代幣是「真實」代幣——在所有意圖和目的上——可從「原始」產品中替代,并且應視為一種封裝 / 合成資產。

金色財經獨家分析 巨人轉讓區塊鏈相關股份的兩種解讀:被投資公司盈利能力反映在巨人公司的投資損益項,盈利能力存在風險會直接對其財務報表產生風險,而這正是股東看重的地方。巨人公司出售OKC股份,從因“不確定性”而“保護投資者”理由解釋合理充分,轉讓對價2850萬美元占2%左右比例并不高,董事會在其職權范圍內作出決定也不用勞煩整個股東大會,巨人也按照程序做了相同的關聯方解釋,資產并未被低估賤賣,完全符合要求。

然而“不確定性”卻存在兩種解讀。如果解釋為風險,史玉柱等自然展現了擔當與無私;如果解釋為潛在收益,那么OKC成功轉型帶來的利潤巨人公司的廣大股東也是享受不到的。旁人并不知道史玉柱和董事會的想法,但至少,此次減少“區塊鏈”相關的股權,并不能說明OKC或區塊鏈概念的利空。如果真是巨大風險,就沒必要賣給“利益相關方”了,解釋為史玉柱與股東會的“分歧”更為準確。而且值得注意的是,OKC是從經營幣到搞區塊鏈“實業”,更符合政策,有理由是個正向消息。[2018/3/24]

不斷發展的多鏈生態系統為 Maker 協議帶來了機遇和挑戰,這些都需要得到認識和討論。

MakerDAO 具有獨特的優勢,可以通過以下方式利用不斷發展的生態系統:

為當前因高 gas 費用而導致無法購買的用戶提供廉價的 Rollup 和側鏈 DAI 訪問。這樣,零售用戶對 DAI 的需求將增加。

允許使用這些鏈上可用的任何抵押品直接在 L2 和其他鏈上鑄造 DAI。這將促進 DAI 總體供應量的增長。

鑄造 DAI 可為快速提現跨鏈橋,鏈到鏈通信通道(請參閱 Connext,Hop )和其他可能遭受流動性緊縮的協議提供幾乎無限的流動性

使用其他鏈所固有的抵押品,包括 FTM,SOL,AVAX 等基礎代幣,而無需橋接并將它們封裝在以太坊上

多鏈世界的復雜性帶來了新的挑戰和風險,包括:

DAI 的許多版本在社區中造成混亂,尤其是在零售用戶中

如果鑄幣商受到損害,則在 L1 以太坊之外的 DAI 的鑄幣權會產生嚴重的攻擊向量(可以挖出數量不限的 L2 DAI 并撤回至 L1)

DAI 可能被盜 / 卡在橋的 L1 部分(通過將 DAI 發送到跨鏈橋的用戶錯誤或跨鏈橋本身中的錯誤)

L1 上目前用于鑄造 DAI 的抵押品可能會越來越多地轉移到各種 L2 或其他鏈中,以尋求從當前金庫中流出的更好的收益機會,從而減少了 L1 以太坊上可用于鑄造 DAI 的抵押品總量

抵押清算和全球結算的復雜性將大大增加

Maker 協議需要抵押品來鑄造 DAI。如果越來越多的抵押品轉移到其他鏈,以太坊可能最終成為這些鏈 /Rollup 的全球結算層,而大多數實際的 DeFi 交易將發生在 L2 上。

Maker 協議將需要追逐以太坊流出的價值,同時適當地管理風險并維護整個多鏈領域中所有 DAI 的基礎分類賬。最終,當多鏈生態系統成熟后,在 ETH 2.0 之后的世界中,可能值得考慮將 Maker 的分類賬(VAT)轉移到流動性最高(可組合性)的 Rollup 或自己的 Rollup (執行速度和低成本的預言機更新)。

各種協議對多鏈生態系統采用了不同的策略。這些不同于:

構建側鏈 /Rollup:

Compound Cash

路印交易所

dYdX (StarkDEX 上的 zkRollup)

ImmutableX (StarkDEX 上的 Validium)

選擇特定的可擴展性解決方案 /rollup。該策略將賭注押在特定的可擴展性解決方案上,最終將其用戶與之聯系起來。例子包括:

基于 Optimism 的 Synthetix

基于 Optimism 的 Uniswap (現在 Uniswap 也可能會運行在 Arbitrum 上)

部署在多個鏈上(Polygon、BSC、Fantom、Avalanche 等 ...):

Aave,Curve,1inch,SushiSwap,mStable,PoolTogether,Franx Finance,bzX,Augur on Polygon

沒有一種單一策略可以適合所有情況。對一個項目(例如,可能想要部署在不同鏈上的 DEX)有意義的東西將不適合其他項目(例如,可能想要選擇一個特定 Rollup 的 NFT 發行平臺或游戲)的需求。

我們建議 MakerDAO 社區關注兩個主要用例:

將源自 L1 的 DAI 橋接到其他 Rollup/ 鏈,以便最終用戶使用 DAI 便宜。

評估使用其他鏈上可用的抵押品直接在其他鏈上鑄造 DAI 的可行性。為此,必須制定適當的風險評估和框架。

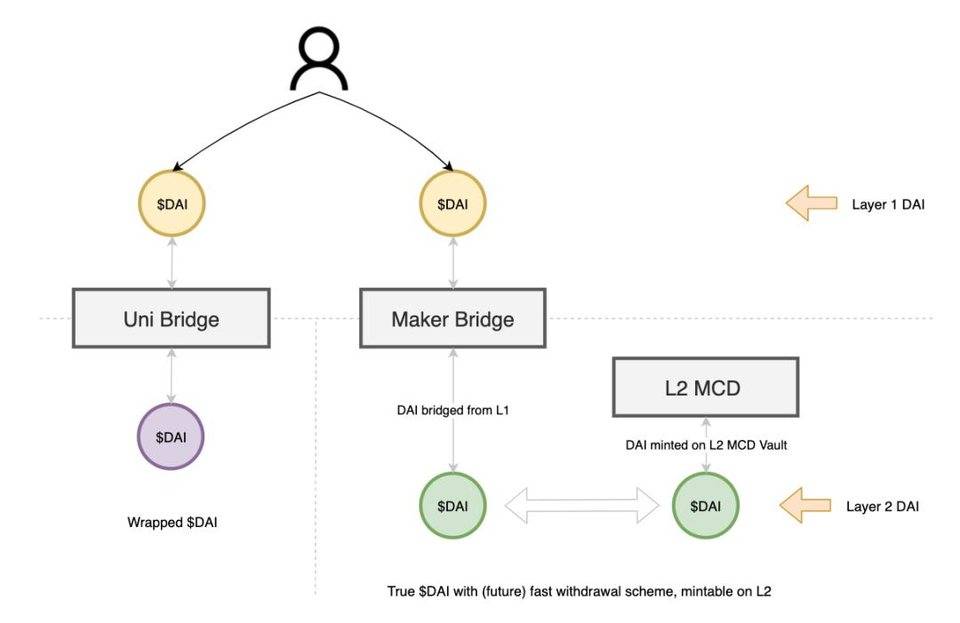

理想的解決方案旨在使橋接的 DAI 和鑄造的 DAI 完全可互換,因此對于最終用戶而言,這是相同的 DAI。這最終只有在 MakerDAO 控制用于將 DAI 轉移到其他鏈 /Rollup 的橋時才有可能。與第三方橋接的 DAI 應始終被視為「封裝的」DAI (參見例如 Klaytn 上的 KDAI 或 xDAI 上的橋接 DAI)。此圖顯示了由第三方「Uni Bridge」創建的「封裝 DAI」與「Maker Bridge」創建的 DAI 的概念,后者可以與直接在 L2 上鑄造的 DAI 互換:

注:Optimism DAI 橋已獲得社區批準

創建風險框架來評估不同的可擴展性解決方案。

設計一個在 L2 上鑄造 DAI 的藍圖,同時仍然跟蹤「Vat」L1 基礎合約中所有鑄造的 DAI。這可能包括實施一種特殊的類似類型,允許鑄造一定數量的 DAI (取決于給定 L2 的安全風險)。該 DAI 將立即鎖定在橋中,以便直接在 L2 上鑄造 DAI 并希望將其移動到 L1 的用戶可以使用它。

部署可升級的 Maker 橋,讓 DAI 盡快可用

實施快速提款計劃

允許直接在 Optimism 上鑄造 DAI

建立一個類似 PSM 的合約,允許用戶交換將由第三方橋創建的封裝 DAI 與通過 Maker 橋鑄造的 DAI (如果這樣做是安全的)

Arbitrum - 根據最近的公告,Arbitrum 計劃在 5 月 28 日啟動他們的主網。由于他們的架構與 Optimism 非常相似 ,我們提出了與 Optimism 相同的步驟

繼續與 Starkware 和 zkSync 合作創建特定路線圖,旨在使 DAI 在這些鏈上可用,未來將允許在那里直接鑄造 DAI

探索 Non-Rollup 可擴展性解決方案(Polygon、Klaytn、Avalanche、BSC 等……)——鑒于它們的安全性要弱得多(它們不繼承以太坊的基礎層安全性,如 L2 Rollups),主要與集成和增長團隊合作,以適當和安全地提供幫助橋接 DAI 并跟蹤 DAI 流動性

另外感謝協議工程團隊,特別是 @bartek 、@hexonaut 和 @krzkaczor 一起記錄我們的想法。作為一個團隊,我們歡迎社區提出問題和反饋,并將跟進即將舉行的 AMA/ 討論,以深入了解后續步驟并分享我們的 L2 進展。謝謝!

Tags:DAIMakerMAKEROLLDDAI價格makerdao官網appmakerdao創始人mushgainThe Troller Coin

虛擬貨幣價格的大幅震蕩之下,多少人渴望的“一夜暴富”,變成了“一夜爆倉”,血本無歸。“幣圈”資深投資者劉鵬沒想到,一頓晚飯的功夫,年初以來賺的十多萬元全部“打水漂”了.

1900/1/1 0:00:00動蕩的5月結束了,比特幣(BTC)和以太坊(ETH)均未收回距離高點的跌幅。當比特幣的中國礦工們還在焦慮中等待監管出清礦場的政策時,用顯卡挖礦的以太坊礦工迎來了「漲薪」.

1900/1/1 0:00:00一直在中國偏遠地區默默挖礦的比特幣礦工們可能沒有想到,自己會成為金融監管首當其沖的打擊對象。監管高壓之下,出海?退圈?何去何從成為礦業從業者們集體面臨的難題.

1900/1/1 0:00:00MasterChef.sol可能是DeFi中被分叉最多的合約之一。所謂分叉是指復制代碼庫,其大部分功能不變。開發者可能會改變一兩個變量的名稱,但合約的架構以及它的界面基本上是相同的.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:930.25億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:25.

1900/1/1 0:00:00區塊鏈技術是一種幾乎所有加密貨幣都會采用的核心創新性數據庫技術,通過在整個網絡中分發相同的數據庫副本,使得黑客破解或欺騙系統變的非常困難.

1900/1/1 0:00:00